¿Replicaríais este producto con opciones?

Me ha llegado información de un producto que pueden ofrecer en los bancos para los inversores, consta de las siguientes características:

- Duración de la vida del producto: 1 año (del 20 de Mayo de 2016 al 20 de Mayo del 2017)

- Cupón garantizado del 7.60 %

- Subyacente: Acciones de Repsol

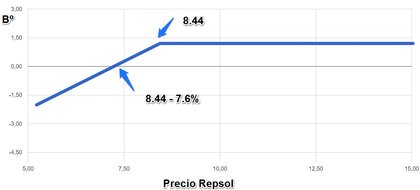

Si a vencimiento el precio de Repsol se encuentra por encima de los 8.44 € el producto devuelve el 100% de la inversión, es decir, ganaríamos un 7.60 %. Si por el contrario el precio de Repsol se encuentra por debajo de los 8.44 € el producto devuelve las acciones compradas a 8.44 €, es decir, que si Repsol cae un 7.60 % de 8.44 € tendríamos pérdidas (que no se harían latentes si no vendemos las acciones).

El patrón de pagos de este producto es similar al de la venta de una Put como podemos ver en la imagen:

Ahora os planteo unas cuestiones:

- ¿Es viable replicar este producto con opciones sabiendo que las opciones sobre acciones de MEFF son las americanas? Nos podrían liquidar la posición antes de vencimiento...

- ¿Qué vencimiento eligiriais? Ya que el vencimiento de Mayo 2017 todavía no está disponible, tendríamos que elegir el vencimiento de Marzo 2017, en el cual la put con un strike de 8.5 € tiene una prima de 0.61 € (7.17 % sobre el strike), o el vencimiento de Junio 2017, que para el strike de 8.5 € la put tiene una prima de 0.73 € (8.5 % sobre el strike).

- ¿Conocéis alguna forma para replicar el vencimiento de Mayo?

- ¿Qué es mejor contratar el producto, replicarlo en la medida de lo posible con opciones o simplemente buscar otras alternativas para obtener rentabilidad?

Nota: Comparamos el ratio prima/strike con la rentabilidad del producto, ya que el punto muerto del producto sería los 8.44 - 7.60%*8.44. La rentabilidad calculada dividiendo la prima cobrada entre las garantías no las podemos saber porque cada broker exige unas garantías dependiendo de la cuenta de cada uno.