#76

Re: Unicaja, seguimiento del valor

Buenos días

La guerra de Unicaja llega a su momento decisivo: «Se avecinan semanas muy complejas»

La 'cazatalentos' Spencer Stuart es la encargada de buscar los cuatro perfiles requeridos para rellenar el consejo de Unicaja Banco

Manuel Azuaga (i), presidente de Unicaja, y el CEO Manuel Menéndez (d).

La crisis de gobernanza en Unicaja Banco se sigue intensificando a la vez que a la entidad malagueña se le acaba el tiempo para determinar si Manuel Azuaga, actual consejero delegado del banco, mantiene el puesto, o no. A su vez, sigue trabajando en la búsqueda de cuatro consejeros que ocupen el vacío que se ha generado en la cúpula del banco en los primeros meses del ejercicio.

De hecho, tal y como avanzó el diario El Confidencial, el consejo de administración de la entidad bancaria se reunió el pasado viernes para avanzar en la búsqueda de los cuatro consejeros que deben cubrir el vacío existente. El mismo medio informa de que, durante la próxima semana, se volverán a reunir para seguir trabajando en la resolución de este ‘problema’.

Spencer Stuart es la empresa contratada para buscar a los cuatro consejeros que necesita Unicaja

Todo ello en un momento en el que la entidad bancaria malagueña ha contratado a Spencer Stuart, una headhunter, para tratar de buscar los perfiles adecuados para rellenar las sillas vacías en el consejo de administración. A su vez, esta compañía tendrá la labor de evaluar a Menéndez, al cual las quinielas no le auguran un futuro demasiado prometedor en el banco.

Unicaja Banco encara dos meses decisivos para su cúpula directiva

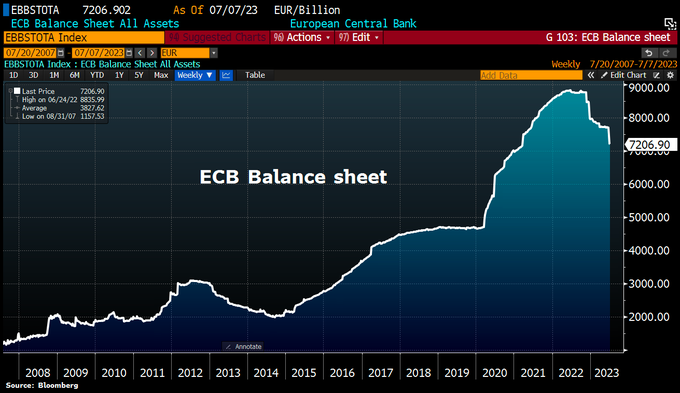

Pese a que la guerra interna en Unicaja Banco ha cogido más forma en el primer trimestre de 2023 , debemos remontarnos a mediados de febrero del pasado curso para entender el calado y envergadura de una falla que no ha pasado desapercibida ni para el Banco de España, ni para Nadia Calviño, vicepresidenta primera del Gobierno, ni tampoco para el Banco Central Europeo.

Y no es para menos, ya que la crisis de gobernanza ha germinado el nerviosismo y la preocupación entre los accionistas, tanto minoritarios como institucionales, de la compañía malagueña. Aunque el banco trata de quitarle hierro al asunto, los expertos consultados por Economía Digital sostienen que, como poco, la crisis de gobernanza sí azota a la imagen del banco.

Por lo pronto, Unicaja Banco encara la recta final de lo dictado en el acuerdo de fusión entre la compañía andaluza y Liberbank: antes del 30 de julio, Manuel Azuaga, presidente de Unicaja, pasará a ser presidente no ejecutivo, al mismo tiempo que se evaluará la idoneidad de Manuel Menéndez como CEO de la entidad.

A Unicaja «le esperan dos duros meses de negociación (…)»

Diego Morín, analista de IG Markets

Y es este apartado, junto a la búsqueda de cuatro consejeros que rellenen el vacío en el consejo, es el que viene generando fricción entre el bando andaluz del banco y el asturiano. Por lo pronto, parece que Azuaga es quien tiene la sartén por el mango, mientras que Menéndez está en la cuerda floja después de haber perdido el apoyo de varios consejeros, sobre todo, el de Braulio Medel, expresidente de la Fundación Unicaja , que es la máxima accionista del banco.

Se avecinan semanas complejas

Diego Morín, analista de IG Markets, considera que a Unicaja «le esperan dos duros meses de negociación para entablar su nueva cúpula a partir de agosto, según los plazos del BCE».

El experto considera que, aunque se percibe cierto optimismo por llevar a buen puerto las negociaciones, «se me antoja complejo dado la ‘rivalidad’ y diferencias que existen» entre el bloque andaluz, liderado por Azuaga, y el asturiano, con Menéndez a la cabeza. Para el experto, se avecinan semanas «complejas alrededor de la entidad».

Por su parte, Nuria Álvarez, analista de Renta 4, cree que «es difícil cuantificar cómo afectará la crisis de gobernanza» al banco. La experta explica que son casos en los que las consecuencias «se ven a muy largo plazo».

Una inversión que entraña más riesgo

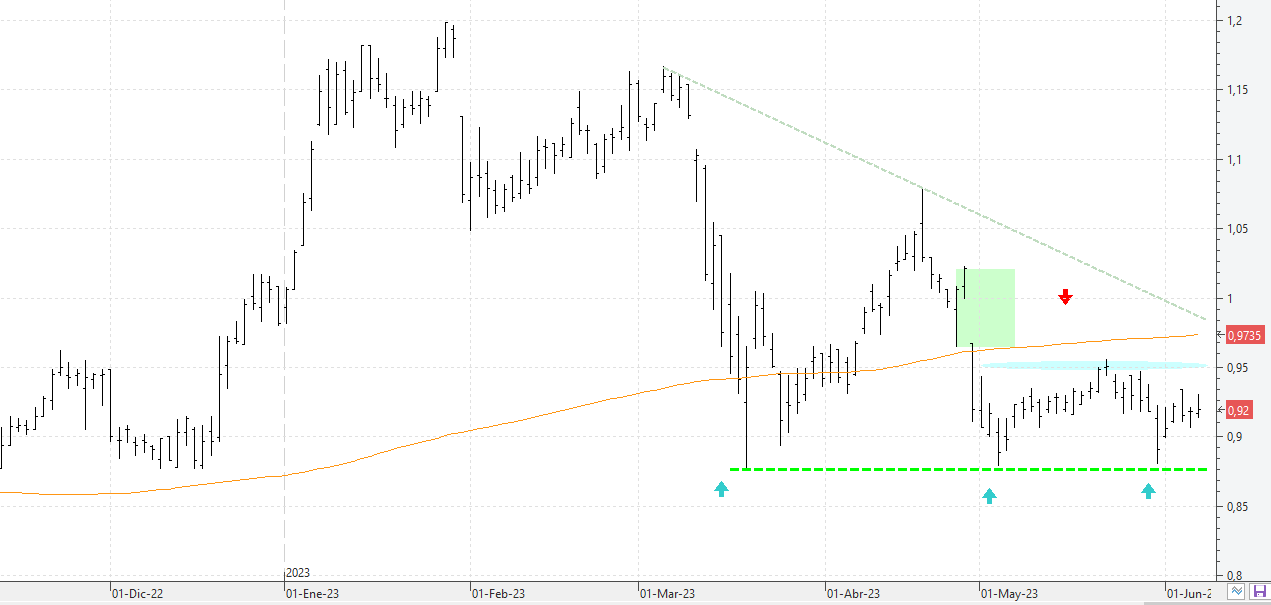

Desde el punto de vista bursátil , Álvarez cree que «invertir en Unicaja» requiere asumir «más riesgo» que apostar por otra de las grandes entidades bancarias cotizadas del Ibex 35. Aunque el sector, respaldado por la coyuntura económica, tiene potencial, la incertidumbre originada en el seno de Unicaja no es un aliado para los inversores.

Es por ello por lo que la acción ha ido cediendo a lo largo del año, además de por el propio momento del mercado y por unos resultados trimestrales que no terminaron de convencer al mercado.

«La salida de Menéndez sería bien acogida por el mercado»

Nuria Álvarez, analista de Renta4

Hoy por hoy, la acción de Unicaja Banco recoge los problemas que sacuden al mercado, pero también el impacto generado por unos resultados trimestrales peores de lo esperado y, por supuesto, el efecto de la crisis interna del banco.

El que es el sexto banco más grande por capitalización bursátil en España cede más de un 12% en lo que va de año. Nuria Álvarez cree que «la salida de Menéndez sería bien acogida» por el mercado, sobre todo porque podría ser el final de la crisis de gobernanza y, por ende, la vuelta a la estabilidad.

La guerra sacude a «la marca» Unicaja

Más allá del entorno bursátil, fuentes financieras consultadas por Economía Digital explican que el problema interno del banco supone un daño reputacional «y de marca» grande. La crisis interna «afecta de manera directa a la imagen de la empresa» lo que, a la postre, podría condicionar «futuras operaciones corporativas».

Los expertos del mercado consideran que, la crisis interna de la entidad bancaria andaluza puede ser un ‘pero’ para los potenciales inversores, o, hasta incluso, a los interesados en adquirir bonos del banco, por ejemplo.

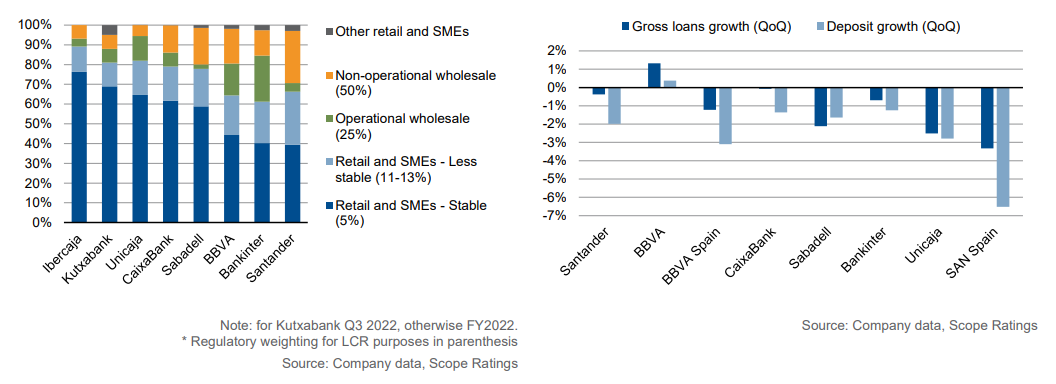

Esta situación se conjuga con un momento en el que el banco decepcionó al mercado con sus resultados trimestrales. Pese a que la entidad mantiene los beneficios, hay varias líneas que no terminan de convencer a los accionistas, como el deterioro de la cartera de crédito de un 2,5%, la evolución descendente del crédito a empresas (-4,8%) y a Administraciones Públicas (-7,3%) o perder un 1,5% de los recursos minoristas, que, al fin y al cabo, son el sustento del banco.

El Presidente de Unicaja Banco, Manuel Azuaga (i) y el consejero delegado de Unicaja Banco, Manuel Menéndez (d). en la Junta de Accionistas 2022. EFE/Unicaja Banco

Según fuentes financieras consultadas por este medio, la crisis de gobernanza no debería tener impacto directo sobre el negocio de Unicaja Banco, puesto que “al cliente de va a dar igual” las disputas internas.

Sea como fuere, y pese a las vacantes que el banco andaluz aun tiene que cubrir, desde Unicaja Banco aseguran estar tranquilos y confiados ante lo que está por venir. De momento, la entidad bancaria está haciendo lo que le toca: buscar a los cuatro consejeros que cubran las salidas sobrevenidas de los anteriores miembros del consejo y, lo más importante, trabajar en la evaluación del CEO, un acto impuesto en el documento de la fusión, pero que ha adquirido una dimensión mucho más importante que la que se presumía hace dos años.

La presencia de Menéndez en Unicaja no está asegurada y, tal y como acordaron el banco malagueño y Liberbank hace dos años, el próximo julio será el mes clave para examinar la presencia y recorrido del actual CEO.

Pese a ello, todo apunta a que el bloque andaluz se llevará el gato al agua. Pues Manuel Azuaga, actual presidente de la compañía, cuenta con el beneplácito de la mayor parte del accionariado.

Fuente.- Economía Digital

Fuente.- Economía Digital