Siguiendo con la serie sobre Penny Trading a cargo de Paco vamos con la revisión o actualización de sus dos portfolios abiertos.

Puedes consultar sus dos posts anteriores en los siguientes enlaces:

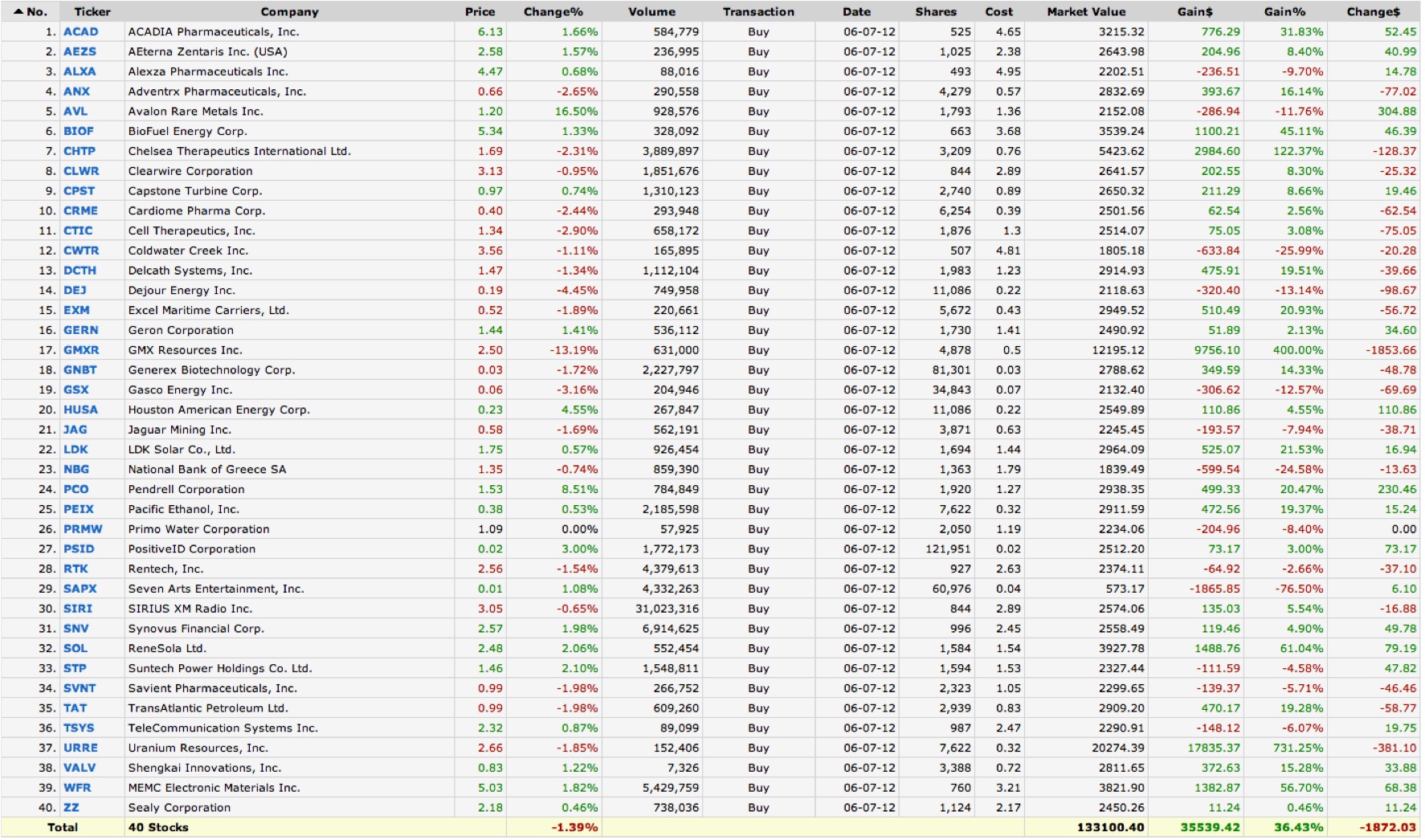

"Llevo ya dos meses con los portfolios abiertos y sin haber sido tocados. A continuación tienes como están actualmente:

El primer portfolio se trataba del que mantuve durante el segundo semestre del año pasado con altísima rentabilidad, más de un 80%. Lo cerré el 31 de diciembre y abrí uno nuevo idéntico pero a los precios del momento el 1 de enero. Este portfolio con fecha 24 de febrero está de la siguiente manera:

En esta rentabilidad hay que descontar dos splits en dos títulos (GMXR y URRE) que el portfolio no refleja.

El detalle del split en GMXR (acción nº 17 del listado) fue el siguiente:

GMXR1 = .076923 (GMXR)

Ahora mismo el numero de acciones sería de 4.878*0,076923=375 shares. El precio actual es de 2,50 $ luego el valor real es 375*2,50$=937,50$ que hay que restar al resultado final de dicha acción quedando en 11.257,62$ (12.195,12$ -937,50$)

En cuanto al segundo split, el de URRE (acción nº 37 del listado) el detalle es el siguiente:

El split fue de 10:1 luego 7.622 acciones quedarían en 762 que al precio actual de 2,66$ da un resultado de 2026$. Esta cantidad hay que restársela a los 20.274,39$ quedando entonces en 18.248,39$

Después de hacer los dos ajustes correspondientes a las dos operaciones del tipo split descritas anteriormente el valor real de este portfolio es de 103.594,39 lo que implica un ROI entorno al 3%.

Aprovecho para indicar que el que crea que el uranio se va a revalorizar invierta en esta compañía (URRE), hace 15 días hizo una ampliación de capital, y yo personalmente la he investigado y la tengo en real.

A continuación voy te muestro el detalle del segundo portfolio:

Como puedes ver el portfolio tiene las dos acciones comentadas anteriormente (GMXR y URRE) por lo que al resultado mostrado habría que aplicarle lo mismo: 133.584,54-11.257,62-18.248,39=104.078,53$. Este resultado implica alrededor de un 4% de ROI.

A modo de conclusión: las penny funcionan así, alta volatilidad y cambio de precios exagerado.

Yo sigo pensando lo mismo, a la vista esta, hay beneficio… por qué?

Mi respuesta es por la alta diversificación que supone en un porfolio de 100.000$ basado en una operativa con 40 acciones.

Seguiré actualizando los portfolios pero para mí el valor real de esta operativa no la puedo cuantificar hasta que no llegue a final de año. En base a mi experiencia siempre pienso que si se llegase a un ROI del 50% hay que cerrar todo el portfolio y pensar en abrir uno nuevo.

Voy a entrar un poco más en detalle de cómo es mi operativa con opciones en este tipo de estrategia. Ahora mismo tengo dos operaciones abiertas de manera muy diferente.

La primera operación consistió en la compra directa de 3.000 acciones de CHTP.

La semana pasada pego una explosión y vendí 1.500 (mitad de la posición) con más de un 100 % de beneficio, aunque desaproveche algo pues las vendí 22 céntimos por debajo del precio al que llegaron.

Con las 1.500 acciones restantes decidí vender 15 Short Call que elegí en base a la expiración y strike que más me gusto sobre el gráfico.

Para esto solo operamos delta, convierto mis acciones en una covered call y si el precio cae a expiración me llevo el beneficio de la Short Call. Por el contrario si el precio rompe por encima tengo asegurado un buen ROI aunque a nivel alcista esté limitado. Adjunto gráfico de la posición a continuación:

La segunda operación que tengo es sobre CLSN. Al revés que en la anterior en este caso opte por abrirlas con formato Covered Call (1000 acciones compradas y 10 Short Call vendidas).

En esta operación busco ir mes tras mes vendiendo calls contra mis acciones para seguir sacando rendimiento. Si todo va bien cuando me expire el strike 1,5 de marzo buscaré vender otra vez 10 calls del siguiente vencimiento respaldadas por mis acciones.

Por si es de tu interés… en el radar para entrar o abrir nuevas posiciones tengo a:

PPHM, GEVO, SVNT, HDY, LNETQ (varias de las cuales he operado) o quizá aumentar posiciones en URRE, GMXR, GLCH, TXCC.

Para terminar una operación fallida aunque rentable, te cuento la experiencia.

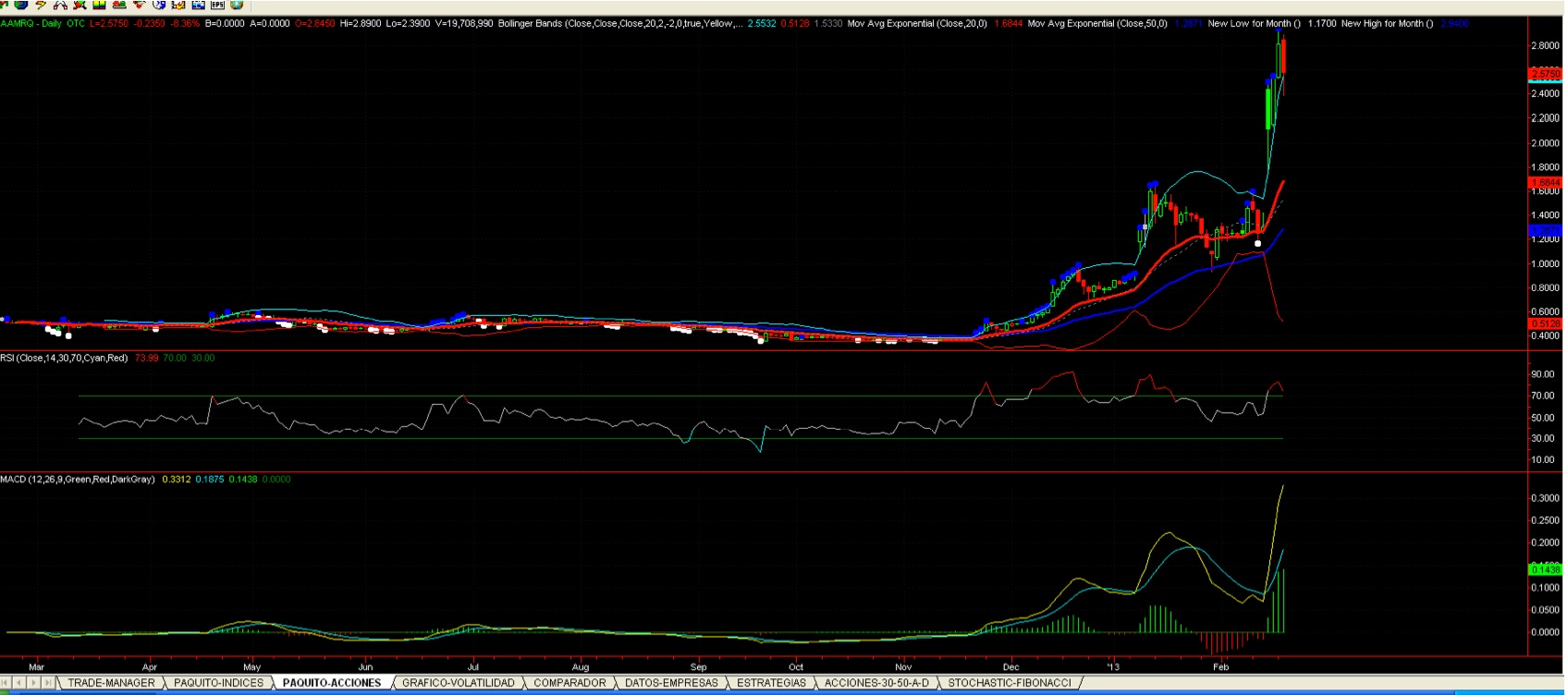

Después de la declaración de quiebra de American Airlines AAMRQ:US y como un buen penny stock trader, decido operarla en mi cuenta de acciones e hice lo siguiente:

Compré, con fecha 21-12-2011, 3.500 acciones a 0,56 $... pero las acciones siguieron cayendo

Aproveché para acumular y volví a comprar con fecha 4-01-2012 otras 5.000 acciones a 0,28 $.

Las 8.500 acciones que llevaba las vendí en un momento de miedo el día 19-04-2012 a 0.58$. Después de ir viendo lo que hacia la acción estaba cansado de tanto lateral y no le veía más recorrido. La operación acabo con un rendimiento muy interesante

No conforme con el beneficio y viendo la acción, prácticamente a diario, como enamorado de ella. Me decidí un día de caída a comprar 6.000 a 0,40 $, esto fue el 20 -09-2012.

Se repite el escenario inicial y un mes después (18-10-2012) aprovechando otra caída pondero y compro otras 5.000 acciones a 0, 37$.

Finalmente vendo mis 11 acciones el 7-12-2012 a 0,52 $. Otra operación del mismo tipo con un rendimiento notable. Os dejo la imagen de mi cuenta con el histórico de operaciones.

Pero cuidado por que los beneficios prematuros, muchas veces duelen; porque claro un pelotazo es un pelotazo, pero que hubiera esperado si hubiese tenido paciencia hasta el día de hoy. Muy sencillo, os pongo el gráfico y mirar por vosotros mismos lo que hay."

Por último me gustaria agradecer a Paco su post. Es un post que refleja la realidad de una operativa concreta del trading con opciones, la operativa con penny stocks.

Si quieres asistir al webinar de Marzo que lleva por título “Introducción a las letras griegas” y tendrá lugar el 27 de Marzo a las 20.45h solo tienes que registrarte en el siguiente enlace:

Introducción a las letras griegas

¡¡¡Saludos!!!

IncomeTrader