Este documento explica los detalles de la cartera de sistemas 2017 que vamos a operar en Onda4 y cuyas operaciones se transmitirán a través del servicio de alertas.

Aunque operamos sistemas desde el año 2007 y siempre hemos documentado nuestra operativa este documento es único en que por primera vez se van a presentar únicamente estadísticas fuera de muestra. Estos datos serán aquellos con los que vamos a obtener las estadísticas de la solución conjunta, probabilidades, etc.

Para entender a qué se refieren las estadísticas “fuera de muestra” vamos a explicarlo con un ejemplo: Supongamos que estamos a 1 de enero de 2004, y diseñamos nuestros sistemas utilizando los datos desde 1/1/2000; es decir, cuatro años justos. Y los optimizamos en este mismo periodo. Con estos parámetros óptimos recién obtenidos operamos los sistemas durante el año completo 2004. Los sistemas no han sido probados en 2004, son datos nuevos que no están contemplados en la lógica de los sistemas.

Al año siguiente optimizaríamos en 2001-2005 y aplicaríamos estos sistemas al año completo 2005. Y así sucesivamente… Así es como se haría en real y así es cómo funciona la simulación Walk Forward, que es lo que se acaba de explicar. Lo principal es que los sistemas se prueben SIEMPRE en datos que no han visto, ya que no tiene ningún mérito que funcionen bien en los mismos datos sobre los que fueron diseñados y optimizados.

Estos datos resultantes de probar nuestros sistemas sobre un histórico nuevo es lo que denominamos datos “fuera de muestra”. Es muy importante que sean la base de nuestras estadísticas y simulaciones pues es lo más realista que se conseguir ante el futuro incierto. Afortunadamente el duro trabajo de encadenar los años individuales fuera de muestra y construir con ellos una

curva lo hace automáticamente Amibroker, lo cual ahorra tiempo y esfuerzo y nos permite dar pasos de gigante en el diseño de sistemas y de la solución conjunta.

Quede claro por tanto que todo lo que se indica en este informe será válido (salvo error u omisión) para el año 2017. Un año después habrá que actualizar de nuevo los parámetros de los sistemas.

Como se dice al principio de esta introducción este documento es diferente a los anteriores, y no solamente en la utilización exclusiva de datos fuera de muestra, sino que también explicará el método de Control de Riesgo que va a supervisar que los sistemas no se descontrolen. El Control de Riesgo es un nivel superior de vigilancia que trasciende los sistemas, pero que solo actúa en caso de necesidad. Al final de este informe veremos las condiciones que provocan su activación.

Como se irá viendo a través de este informe las estadísticas de los sistemas y las resultantes de la simulación de Montecarlo son excelentes, así como el nivel de confianza que se puede tener sobre estos datos, por la metodología empleada. Ahora solo hace falta un poco de suerte pues es la que determina si la siguiente operación será una pérdida o una ganancia =).

Oscar G. Cagigas

SISTEMA DEL SP500

El sistema del SP500 son 4 sistemas en uno. Los primeros dos sistemas hacen operaciones largas en un mercado alcista en sobreventa. El tercer sistema hace solo operaciones cortas cuando hay nuevos máximos y la volatilidad ha caído mucho. Y finalmente el cuarto sistema hace tanto operaciones largas como cortas cuando el SP500 se ha extendido demasiado.

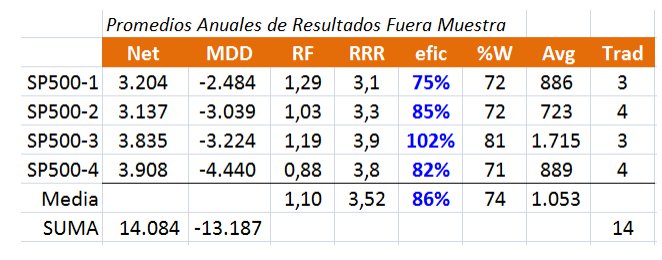

Se trata de 4 sistemas muy eficientes a nivel individual pero que generan pocas operaciones. Al combinarlos conseguimos unas 14 operaciones al año y una ganancia equivalente al resto de sistemas multimercado que veremos más adelante en este informe. En esta tabla de debajo vemos los promedios anuales por sistema y se puede apreciar que aunque su lógica sea diferente los 4 sistemas tienen una ganancia y drawdown similar. En términos de porcentaje de aciertos y de ganancia promedio el tercer sistema es ligeramente superior.

Se da la curiosa circunstancia de que su eficiencia supera el 100%. Eso quiere decir que convierte en ganancias todos los resultados de optimización.

La tabla anterior muestra dos filas al final con la media y la suma. En promedio el sistema combinado del SP500 genera unos 14.000 dólares de ganancia por año. Gana unos 1.000 dólares por operación y hace 14 operaciones al año de las cuales el 74% son ganancias. También se han sumado los máximos drawdown, aunque la interpretación de este dato debe ser explicada: Los

máximos drawdown aparecen en momentos diferentes para cada sistema. Esta cifra debe entenderse como el máximo drawdown medio que generaría el sistema combinado cada año si estos drawdown ocurrieran de forma simultánea.

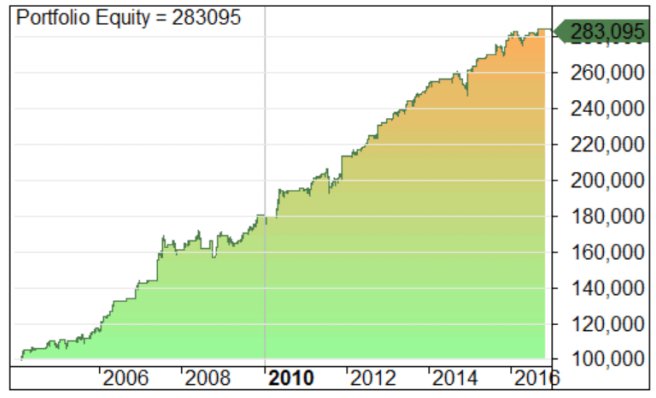

Los verdaderos resultados conjuntos aparecen cuando sumamos las curvas de capital individuales de los sistemas. Es lo que vemos aquí debajo.

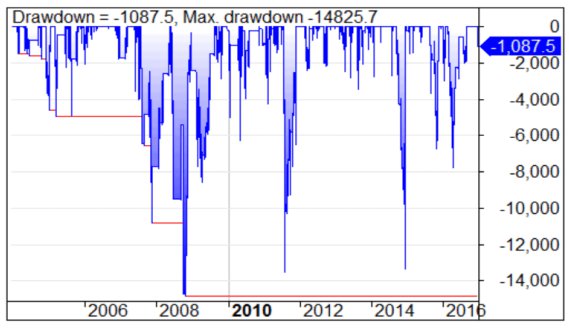

El resultado conjunto es una ganancia anual de 14.000 dólares con un máximo drawdown de 14.825 dólares que apareció en el año 2008. Desde esa fecha el máximo drawdown no ha superado los 14.000 dólares.

El sistema SP500 no ha tenido años negativos, aunque el año pasado fue el peor debido a la lateralidad del mercado.

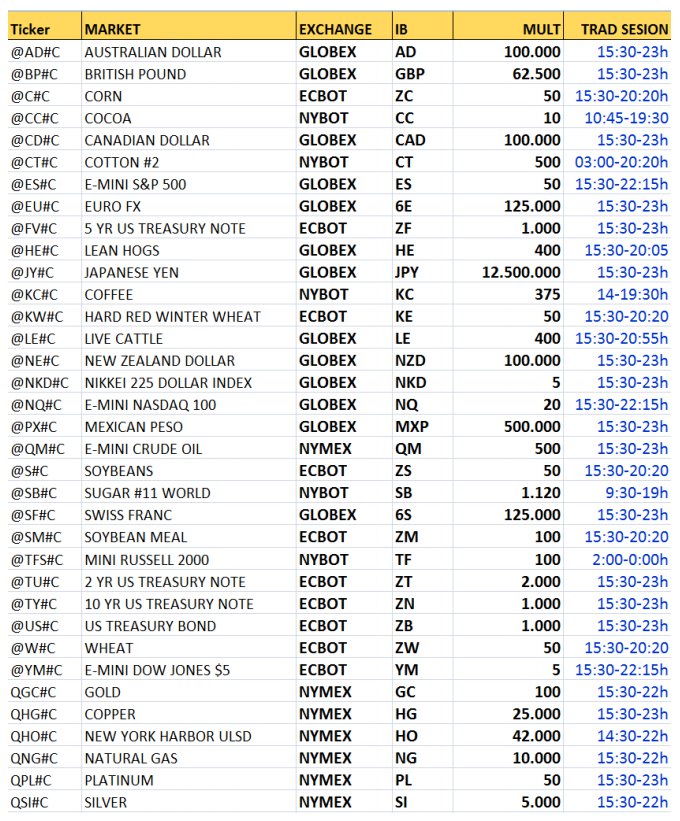

SISTEMAS DE MATERIAS PRIMAS

El mercado de las materias primas es ideal para la operativa con sistemas ya que cuando las clasificamos por grupos (índices, divisas, agricultura, bonos y letras, carnes, energías y metales) resultan tener muy poca correlación. Disponemos de 4 sistemas para operar las materias primas. Cada uno tiene un estilo operativo diferente. Se ha buscado que entre los diferentes sistemas haya los menos elementos comunes posibles (estrategia, intervalo temporal, etc) para que se puedan complementar y así suavizar la curva de capital. La idea es que si un estilo de trading no está funcionando en ese momento (p.e. seguir tendencias) habrá otro sistema de lógica opuesta (p.e. reversión a la media) que compense sus resultados.

A continuación explicaremos los sistemas de forma individual.

SISTEMA PRIMATE

El sistema por excelencia para operar MATErias PRImas es nuestro sistema PRIMATE. Básicamente se trata de un sistema tendencial que en las pruebas ha resultado dar mejores estadísticas que otras aproximaciones populares, por ejemplo un canal de Donchian. Como todo sistema tendencial PRIMATE va acertar poco, pero si encuentra la tendencia entonces permanecerá mucho tiempo en la operación. Puesto que las tendencias escasean, PRIMATE opera dos mercados de forma simultánea para tener más posibilidades de localizar esa tendencia. Las estadísticas dicen que es el sistema que más gana pero con mayor drawdown.

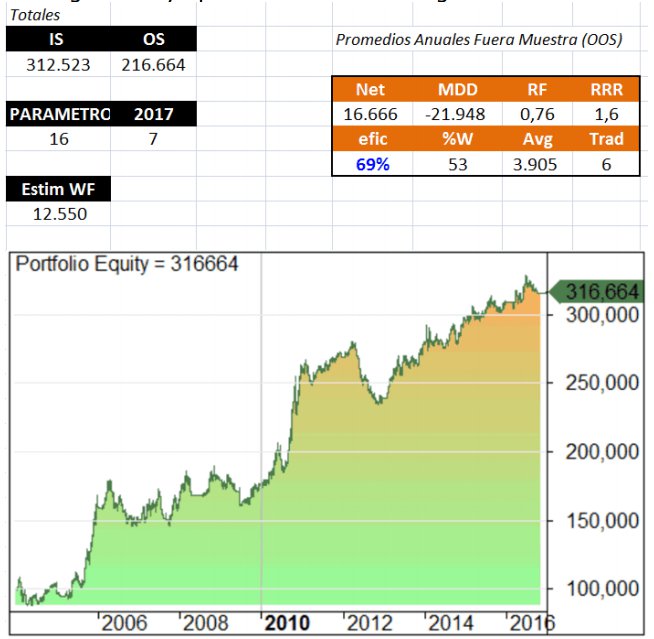

PRIMATE consigue ganancias en la mitad (53%) de las operaciones que hace. No obstante su ganancia promedio por operación es la mayor de los sistemas de Onda4, con 3.900 dólares. Su curva de capital es muy oscilante, lo cual es normal ante un sistema tendencial. El control del riesgo nos forzará a reducir las posiciones en PRIMATE si la operativa no va bien. PRIMATE es la máxima potencia operativa con un riesgo alto. Imprescindible combinarlo con otros sistemas menos agresivos y aplicarle control de riesgo.

SISTEMA MERCUA

El sistema MERCUA opera CUAlquier MERcado ya que su lógica es universal. Históricamente proviene de un sistema diseñado para las Letras del Tesoro y que dio tan buenos resultados que decidimos generalizar los mercados en los que aplicarlo. Básicamente la lógica de MERCUA consiste en buscar una condición de sobreventa en un mercado alcista y comprar solamente si al día siguiente hay rebote. Con esta confirmación extra se mejora mucho el porcentaje de aciertos al operar menos pero más selectivamente.

Esta lógica funciona muy bien en todos los mercados, pero lo hace mejor en el lado largo que en el corto, así que MERCUA solo hace compras y se diferencia así del resto de sistemas de materias primas que son simétricos. Como estamos viendo cada sistema tiene algo que lo hace diferente del resto. Debajo vemos dos operaciones en el Café.

Cuando se suman los años en muestra (IS) la ganancia de MERCUA es de 177.593 dólares. Cuando se suman los años fuera de muestra (OS) la ganancia es de 139.980 dólares. El cociente OS/IS es la eficiencia del sistema, y en MERCUA es muy alta, del 79%. MERCUA es el único sistema de materias primas cuya ganancia promedio supera el drawdown promedio. Hace unas 10 operaciones al año de las cuales las tres cuartas partes son ganancias.

SISTEMA XTREME

Como su nombre indica, XTREME busca localizar extremos de precio. Fuertes caídas o fuertes subidas en las que el mercado sea susceptible de girarse en sentido contrario. Esta lógica sería justo lo contrario de un sistema tendencial donde compraríamos después de subidas y abriríamos cortos después de caídas.

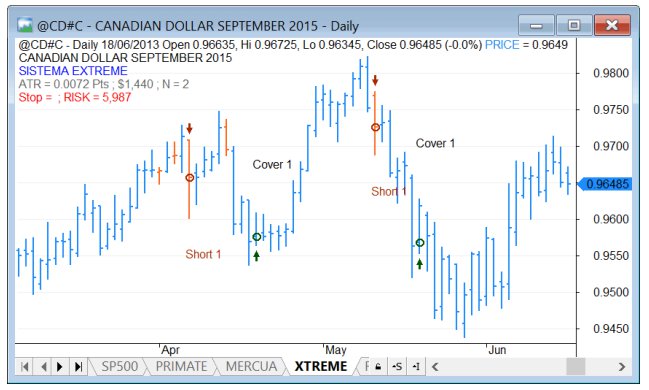

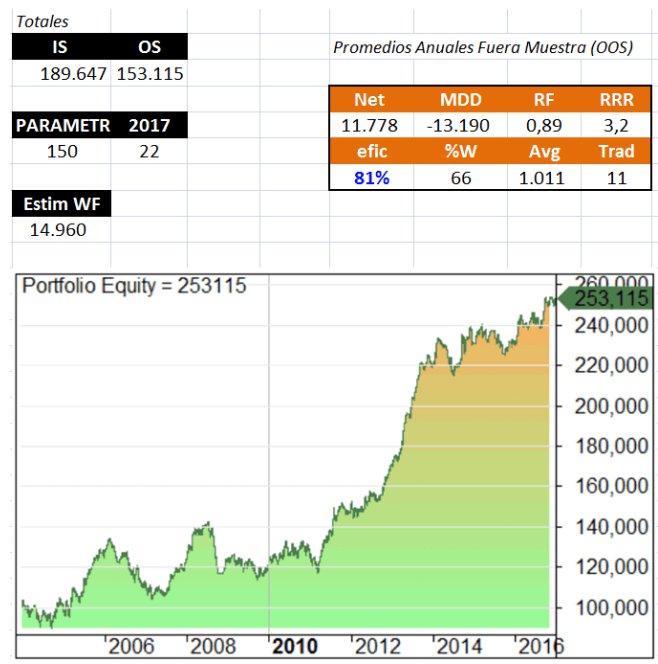

Para poder anticipar el giro el sistema XTREME busca que la tendencia de largo plazo sea alcista (caso de un mercado que cae y se gira al alza) y que la caída muestre síntomas de agotamiento. Esta metodología es muy eficiente y complementa el seguir tendencias. Cuando hay ganancias son limitadas pero ocurren con una alta probabilidad. Lo más relevante de este sistema es que tiene la mayor eficiencia de los sistemas de materias primas, con un 81%. Debajo vemos dos cortos en Dólar Canadiense.

Y aquí debajo vemos el resumen del sistema en cuanto a sus estadísticas fuera de muestra. Al año hace unas 11 operaciones de las cuales las dos terceras partes son ganancias. Por operación gana unos 1.000 dólares. Puesto que tiene una alta eficiencia convierte en ganancias gran parte de sus resultados de optimización, así que para este año 2017 su estimación de ganancias (Estim WF) es tan alta como 15.000 dólares, en números redondos.

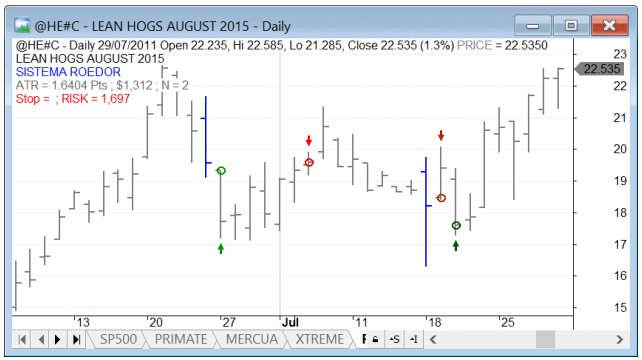

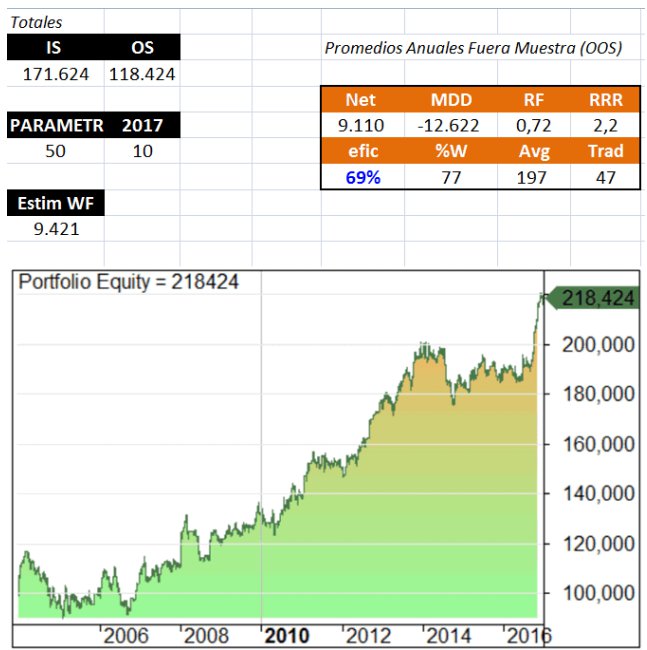

SISTEMA ROEDOR

Roedor es un sistema nuevo. Se llama así porque su funcionamiento consiste en “roer” o coger pequeños mordiscos del mercado. Con diferencia es el sistema con menor ganancia promedio por operación y operaciones más rápidas, lo cual le hace el complemento ideal para con el resto de sistemas, que son bastante lentos. Cuando veamos las correlaciones podremos observar que ROEDOR tiene correlación negativa con el resto de sistemas, así que su inclusión debería mejorar el resultado total. Cuando se añade un sistema correlacionado inversamente con la cartera se mejora el resultado conjunto incluso si el sistema termina en pérdidas.

Debajo vemos dos operaciones. Un largo y un corto. El largo empieza con excursión negativa, así que ROEDOR espera hasta poder tomar una ganancia muy ligera. El corto va bien al día siguiente así que se toman beneficios de forma inmediata. Una típica operación de un solo día!

La idea de ROEDOR es tomar beneficios rápidos. Si no se da el caso entonces esperará unos días y pasado ese periodo puede cerrar la posición por límite de tiempo o por stop loss. De nuevo tenemos aquí un elemento diferenciador ya que es el único sistema de toda la cartera que tiene un tope de días para cerrar la posición. ROEDOR hace unas 47 operaciones al año con 77% de aciertos y unos 200 dólares por operación. Ahora mismo está en máximos de su curva de capital!

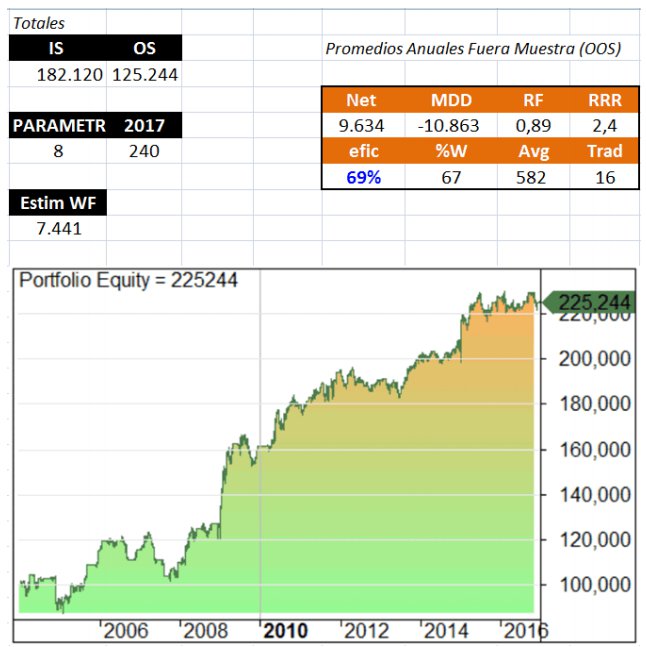

SISTEMA DE FOREX

El sistema MERSI es la simplicidad por excelencia. Se compra cuando hay un mercado alcista y sobreventa y se abren cortos con mercado bajista y sobrecompra. La tendencia se estima con una media móvil simple y la sobrecompra y sobreventa se evalúan con un RSI. Desafortunadamente en los últimos años esta lógica tan simple ya no funciona como antes, pero la inclusión de un

filtro de volatilidad al sistema nos ha permitido recuperar las estadísticas tan favorables que tiene esta lógica. Los distintos pares de FOREX tienen volatilidades muy distintas. Por ejemplo los pares que incluyen el YEN son muy volátiles. Las pruebas que se han realizado operando distintos importes por operación (riesgo fijo) no han resultado mejores que operando siempre lotes de 100K. Después de todo tenemos el sistema de control de riesgo por si la casualidad produce un drawdown excesivo. Debajo vemos tres operaciones en el par GBP/JPY.

Este sistema MERSI opera una cartera de 29 pares de divisas de FOREX. El mercado FOREX tiene poca correlación con las materias primas así que aquí tenemos otra manera diferente de añadir sistemas descorrelacionados. Como se puede ver debajo sus estadísticas están en línea con el resto de sistemas. En promedio MERSI hará unas 16 operaciones al año de las cuales los dos tercios serán ganancias. Su estimación de rentabilidad para el 2017 es de unos 7.400 dólares.

ESTADÍSTICAS CONJUNTAS

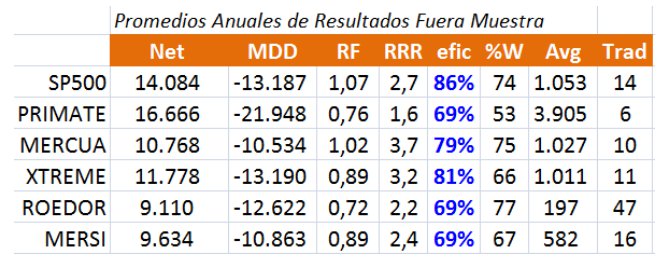

En la tabla que vemos a continuación se comparan los distintos sistemas. Los datos que se muestran son promedios anuales; así se puede comparar mejor; y es que cualquier sistema puede tener tanto un año pésimo como excelente, pero lo que nos interesa es la media de los 13 años fuera de muestra.

El sistema con mayor ganancia y también con mayor drawdown es PRIMATE, como cabe esperar de un seguidor de tendencias. MERSI y MERCUA son los que menos drawdown tienen. Así en promedios anuales no es fácil conseguir más ganancia que drawdown y solo el sistema del SP500 y MERCUA consiguen esta proeza. Los ratios RRR son el resultado de dividir la ganancia de

las curvas entre su desviación (una medida de la volatilidad). Cuanto más alto mejor. Todos tienen valores excelentes, siendo PRIMATE el menor, lo cual es lógico por su variabilidad. MERCUA y XTREME serían los sistemas que dan una curva de capital más parecida a la ideal.

La investigación ha demostrado claramente que las estrategias robustas tienen eficiencias Walk Forward mayores del 50 o 60%; o incluso en el caso de estrategias extremadamente robustas toman valores superiores.

Esta cita, del libro de Robert Pardo, creador de la metodología Walk Forward, nos muestra que los sistemas que se presentan aquí no están sobreoptimizados y sus estrategias

son muy robustas. El mínimo valor de eficiencia que consiguen es del 69%, e incluso algunos superan el 80% como sería el caso de XTREME y el sistema del SP500.

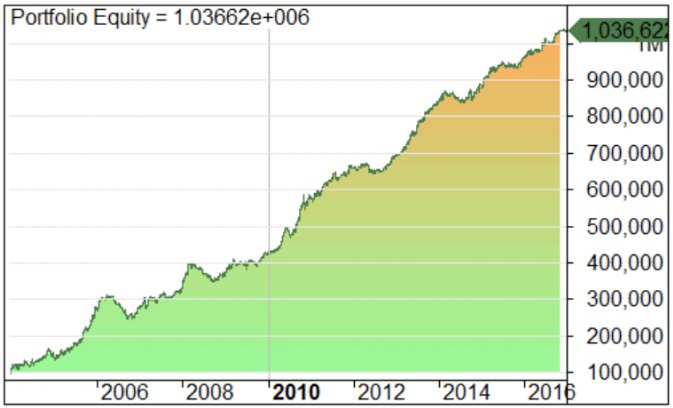

Cuando combinamos estas estrategias lo que obtenemos es la curva de capital que vemos debajo, que empieza en el año 2004 (los anteriores son de optimización) y termina el 1 de enero de 2017.

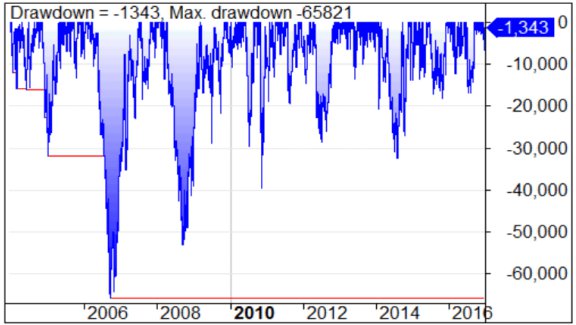

El máximo drawdown aparece en el año 2006. Se puede ver la tendencia decreciente de los drawdowns. Eso es muy positivo e indica que la estrategia tiende a funcionar mejor en el periodo más reciente. Se ha diseñado así.

La combinación de sistemas consigue que la cartera conjunta termine en positivo todos los años.

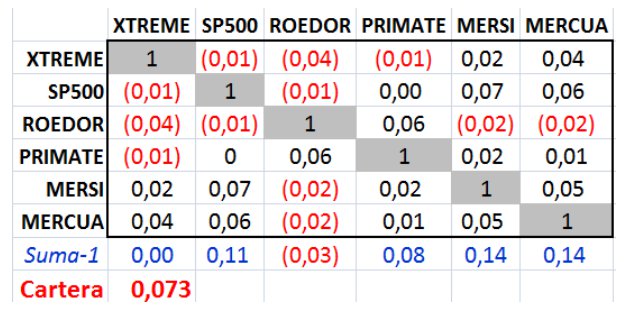

CORRELACIONES

A continuación se muestra la matriz de correlaciones. Gracias al esfuerzo por utilizar lógicas distintas, en intervalos temporales diferentes y mercados diferentes, se han conseguido unos valores muy bajos de correlación. Esto es importante para que unos sistemas puedan compensar a otros y la suma sea lo más parecido que se pueda a una línea recta.

Por sistemas vemos que ROEDOR tiene una correlación negativa con el resto de sistemas. Y el sistema XTREME tiene una correlación de CERO con los otros sistemas. Por parejas vemos que la mayor correlación sería entre MERSI y SP500, pero aún así es inferior a 0.10, así que se puede considerar muy baja. La cartera completa tiene una correlación de 0.07, un valor ideal.

ANÁLISIS DE MONTECARLO

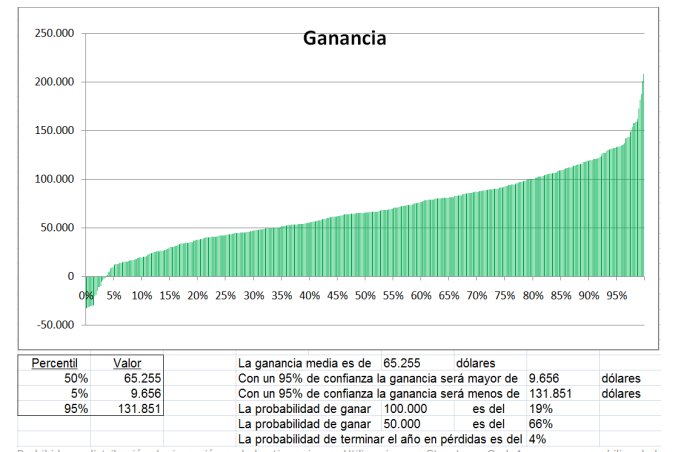

De las 1340 operaciones que genera la cartera vamos a coger 103 aleatoriamente, que es lo que representa un año de trading (son 13 años de histórico) y las acumularemos para conseguir una curva de capital, una de las muchas posibles. Si hacemos esto 500 veces y ordenamos los resultados lo que obtendremos es un gráfico que mostrará la distribución de los ratios que nos interesen. Esto es el análisis de Montecarlo.

Para el análisis de Montecarlo asumiremos un capital inicial de 100.000 dólares y un umbral de ruina (detener la operativa) si este capital cae en algún momento por debajo de los 70.000 dólares. Así podremos saber cuántas curvas terminan en este nivel o por debajo.

En el gráfico anterior vemos la distribución de la ganancia en verde. La probabilidad de terminar el año en pérdidas (aunque sea por un dólar) es del 4%, lo que significa que tendremos una probabilidad del 96% de terminar en ganancias.

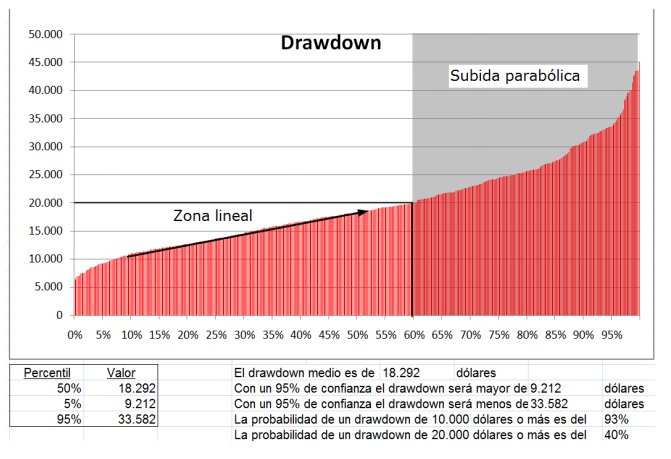

Pero lo más práctico e interesante es la distribución del drawdown (debajo). Se puede ver que hasta un drawdown de 20.000 dólares estamos en una zona lineal. Por encima de esta referencia el drawdown crece de forma acelerada. La parte sombreada es muy peligrosa y en esa zona las pérdidas se descontrolan, así que vamos a asegurarnos de bajar el riesgo antes de llegar. Queda claro por tanto el nivel en el que vamos a intervenir los sistemas y es a partir de un drawdown superior a 20.000 dólares. Superado ese umbral se cerrarán algunas o todas las posiciones.

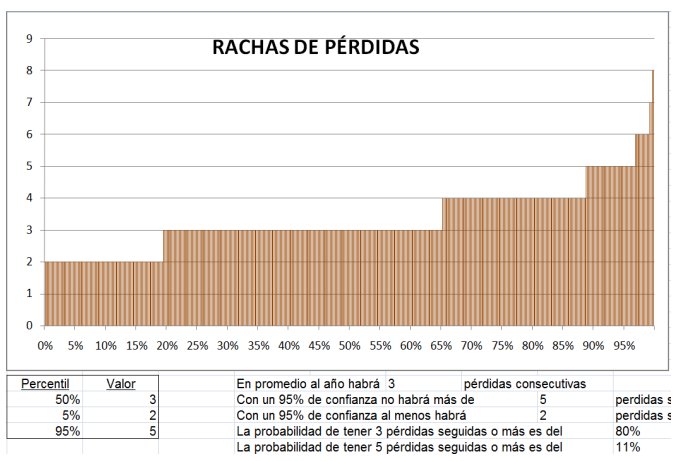

Un drawdown de 20.000 se corresponde con el percentil del 60% así que tendremos una probabilidad del 60% de tener un drawdown MENOR durante 2017. El drawdown promedio (percentil 50%) será de 18.200 dólares. Debajo se muestran las rachas de pérdidas. Con un 95% de confianza no habrá más de 5 pérdidas seguidas. Pero nuestra experiencia es que si hay mala suerte no solo

habrá 5 sino que puede haber 6, 7, 8, 9,… La acumulación de pérdidas se traduce en drawdown, y es esta métrica la que nos dirá si ha llegado el momento de intervenir en la operativa.

El análisis de Montecarlo se completa con la probabilidad de ruina (no mostrado). La simulación arroja un 2% de curvas que se van por debajo de los 70.000 dólares. Son perspectivas muy buenas, un 98% de probabilidades de no alcanzar este drawdown.

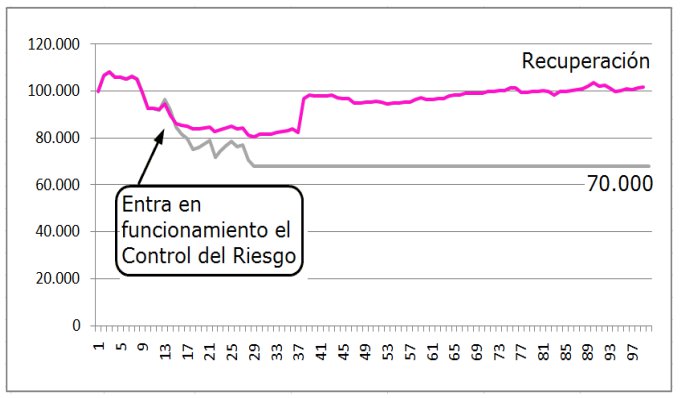

CONTROL DE RIESGO

Por muy bien que se diseñe una cartera de sistemas, y por muy robustos que sean estos, siempre existe la posibilidad de que algo salga mal. Si la probabilidad de ruina es mayor que cero (siempre lo es) entonces cuanto más tiempo pase uno en los mercados más probable es que al final tenga que enfrentarse a un año malo. Eso quiere decir que dado un comportamiento suficientemente negativo se deben tomar medidas para detener la operativa automática. Con un modelo de Montecarlo se puede simular lo que sucede cuando bajamos el riesgo a la mitad si se alcanza un nivel de drawdown determinado (p.e. 20.000 dólares). Debajo se aprecia muy bien de forma gráfica. Cuando entra en funcionamiento el control del riesgo detiene la caída de una curva y permite su recuperación.

El modelo se basa en reducir a la mitad la ganancia o pérdida de la siguiente operación una vez que hay exceso de drawdown. Evidentemente no se puede saber si la próxima operación va a ser una ganancia o una pérdida, así que no siempre se acierta y el Control de Riesgo no siempre mejora el resultado final. Pero lo que sí que hace es mejorar la probabilidad de ruina en TODOS los casos. El coste que tiene aplicar esta técnica es una ligera reducción de la ganancia promedio y un ligero aumento del drawdown; pero SIEMPRE una reducción del número total de curvas que se van a ruina (probabilidad de ruina).

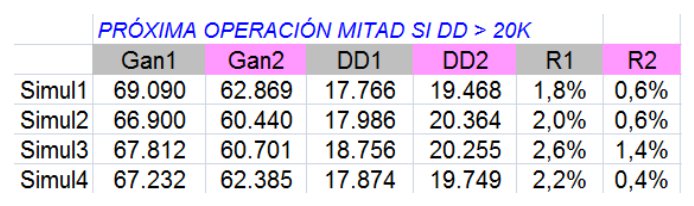

Debajo se muestran 4 simulaciones. Cada simulación se hace sacando 103 operaciones aleatoriamente de un total de 1340, se acumulan para hacer una curva de capital y repetimos el procedimiento con 500 curvas y ordenamos los resultados tal y como se explicó en el apartado anterior. Si en alguna curva el drawdown supera los 20.000 dólares entonces la próxima operación va a estar dividida por 2. Los valores que se muestran son los promedios de ganancia, drawdown y probabilidad de ruina respectivamente. En gris los resultados originales (sin modificaciones)

y en fucsia los resultados después del control de riesgo.

En todas las ocasiones aplicar control de riesgo reduce a la mitad o menos la probabilidad de ruina.