Ayer, como todos los miércoles tuvimos sesión en directo para analizar el mercado y sobre todo para hacer el seguimiento de las posiciones que tenemos abiertas. Todas las posiciones están sufriendo y están en ligeras pérdidas o ligero beneficio. Este vencimiento creo que vamos a tener que operar la semana de expiración, algo que nos es aconsejable. Y es que hemos tenido un movimiento en “V” muy fuerte y rápido.

Entre las preguntas de la sesión en directo, hubo una muy curiosa y fue en referencia a la operativa de largo plazo o de inversión si lo prefieres. Es una pregunta poco habitual pues nos centramos únicamente en estrategias de corto plazo. La pregunta iba en relación a cómo operar los movimientos en “V” en operativa de inversión.

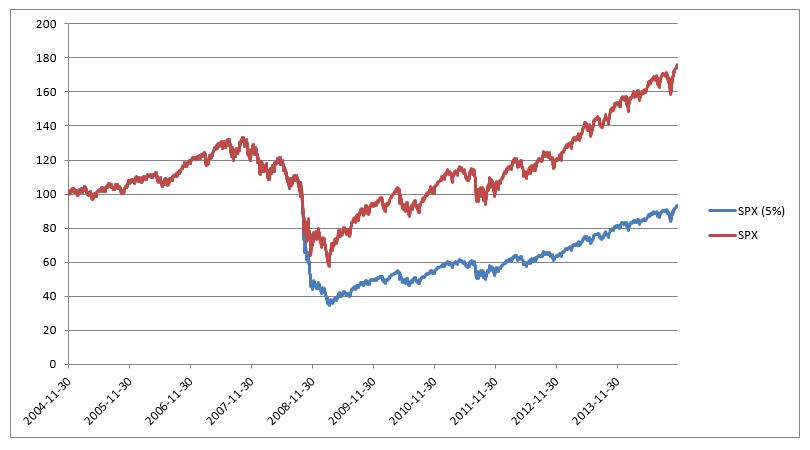

Una operativa habitual que realizo son las collar trade dinámicas. Estas estrategias tienen una correlación muy alta con el subyacente sobre el que se opera, pero con una curva de rendimiento mucho más suave. La base de la operativa de esta estrategia, es montar coberturas parciales en los retrocesos y operar el subyacente únicamente en los rebotes. Está orientada a bajar la exposición en los mercados bajistas e intentar estar en los días en los que se hace la rentabilidad. No es nada fácil de hacer y no siempre se consigue. Prefiero estar siempre en el mercado, tener la probabiidad de mi lado (éste link es muy recomendable), y ajustar la exposición al precio, que hacer entradas y salidas continuas que pueden hacer que me equivoque. Estas equivocaciones se pagan con la rentabilidad. Los días muy alcistas pueden marcan la rentabilidad a largo plazo y esos días hay que estar largo.

Como ejemplo de ello, puedes ver lo que pasaría si en los 10 últimos años nos hubiéramos perdido las 9 sesiones en las que el SP500 ha subido más de un 5%. Sé que no es una referencia que se pueda aplicar siempre, pero sí para tener en cuenta que los días muy alcistas te pueden marcar la rentabilidad a largo plazo. En la imagen un 76.09% el SP500 por un -6.77% del SP500 menos esas 9 sesiones.

Saludos y buen trading.

********************************

José Luis.

Swing Trader.

Coach Especialización Trend Iron Condor

Coach Especialización Swing Trader

Autor ebook "Introducción al Swing Trading con Opciones"

*******************************

Formación en Inversión y Trading con Opciones: Registro gratuito aquí

12.11.01_col.png?1392117277)