La semana pasada veíamos como una misma estrategia nos podía servir para inversión (entrada al mercado) o como una manera más de especular. Bajo la filosofía de la inversión, nos permitía quedarnos con las acciones con un descuento, y este descuento no es otra cosa que la prima obtenida en la venta de la put.

Por supuesto que si queremos quedarnos con las acciones, debemos tener el capital reservado. En el caso de que lo veamos con una filosofía de especulación, lo que buscamos es quedarnos con la prima vendida (Short Put) y no queremos saber nada de las acciones. Normalmente, buscamos cierto apalancamiento y no se suele disponer de todo el capital necesario para hacer frente a las obligaciones de la venta de opciones put. Esta estrategia no la recomendamos.

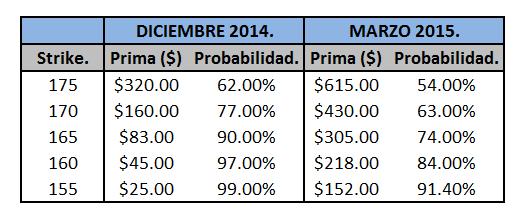

En ambos casos, inversión y especulación, es necesario decidir qué strike y de qué vencimiento vender la opción put. No es lo mismo vender un strike próximo al precio que uno muy alejado, y no es lo mismo vender un strike de un vencimiento próximo de uno alejado. Otra forma de verlo es que se trata de elegir qué prima quieres obtener y con qué probabilidad la quieres obtener. La operativa con opciones siempre lleva asociada una probabilidad de obtener beneficio. Esta probabilidad de quedarnos con la prima, la podríamos asimilar con la probabilidad de que la prima quede ITM (en dinero), y éste dato lo podemos obtener directamente de la cadena de opciones, pero no es una probabilidad exacta ya que no tiene en cuenta el valor de la prima. En la siguiente tabla, sí que he tenido en cuenta la prima obtenida y he representado las primas contra probabilidad de quedarse con ella. Como se puede ver, aquí la probabilidad la eliges tú, no es un 40%, ni un 50%, ni un 60%, es la que elijas.

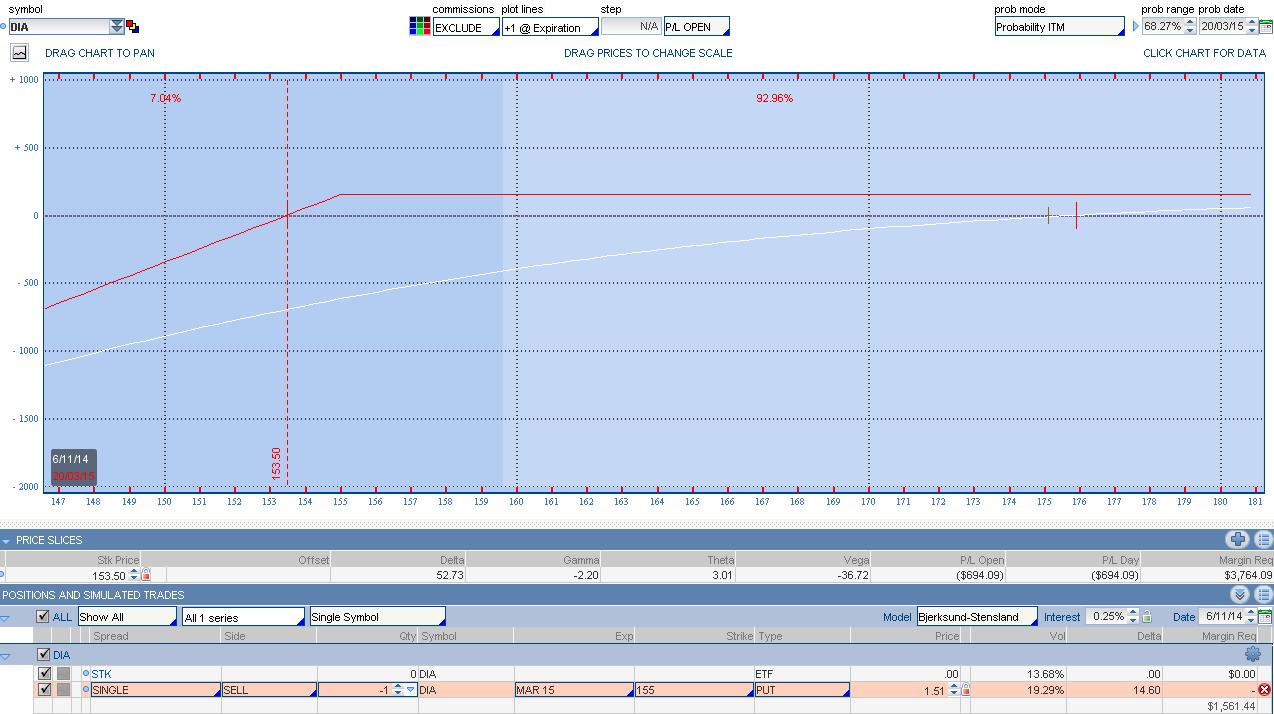

Este es el gráfico de una de ellas, en concreto la del ETF DIA de strike 155 y vencimiento MAR15, con una probablidad del 93% de quedarse con la prima.

Tomo diferentes ejemplo de la venta de opciones put de DIA (ETF Dow Jones) en diferentes strikes, de a dinero a muy fuera de dinero, y añado la probabilidad de éxito que lleva asociada cada una de las estrategias. También he elegido dos vencimientos, el de diciembre 2014 y el de marzo 2015.

Por ejemplo, si vendes la prima del strike 165 y vencimiento DIC14, te puedes quedar con la prima de $83 con una probabilidad de 90%, pero si la vendes del vencimiento de marzo, la prima asciende a $305 y la probabilidad baja al 74%. Estas primas y probabilidad varían con el mercado abierto.

Y ahora de lo que se trata es de elegir ¿qué prima quieres obtener y con qué probabilidad?

Saludos y buen trading.

********************************

José Luis.

Swing Trader.

Coach Especialización Trend Iron Condor

Coach Especialización Swing Trader

Autor ebook "Introducción al Swing Trading con Opciones"

*******************************

Formación en Inversión y Trading con Opciones: Registro gratuito aquí