Mientras el ciudadano de a pie hace lo que puede para mantener su puesto de trabajo y sacar a su familia adelante tras años de penurias, ahí afuera se está librando una guerra sin cuartel entre las élites occidentales –algunas de las cuáles se pelean entre sí- y las élites de los BRICS que aguantan las injerencias y acometidas estadounidenses.

La gente normal y corriente no tiene conciencia ni interés por saber lo que pasa. Y así le irá… Desfoga su estrés viendo telebasura o tragándose las noticias de la prensa manipulada por sus bancos acreedores. No le da para más. No tiene ni puta idea de lo que pasa en Siria, en Ucrania o las repercusiones que en sus vidas tiene y tendrá la política monetaria de los Bancos Centrales de aquí y de allá. No hay libertad de prensa. Y encima, una inmensa mayoría todavía cree en la Democracia… En fin. Reír para no llorar. Me duele decirlo, pero en esta vida la ignorancia tiene un precio. La próxima acometida de la crisis –que ya se vislumbra en el horizonte-, va a pillar por sorpresa a buena parte de la ciudadanía y no me gustaría estar en la piel de los políticos que tendrán que lidiar con ella; sin duda, la peor profesión en la que se puede estar.

Ambigüedades

Desde que empezó la crisis en 2008, los gobiernos y los Bancos Centrales han hecho lo que han podido para reactivar el consumo. Ciertamente, con sus medidas, consiguieron convertir una Gran Depresión en ciernes en una Gran Recesión que todavía nos afecta. Lo que no es poco. Compraron tiempo para encontrar una solución estructural que permitiera volver al status quo anterior a la crisis; o, como mínimo, para encontrar un crecimiento económico “ideal” que permitiera pagar las deudas y justificar el vertiginoso crecimiento de la masa monetaria.

Hubo un tiempo en el que Alan Greenspan movía los hilos de la economía mundial con sus palabras acompañadas de reducciones en los tipos de interés. ¡Que tiempos aquellos! Ahora, en cambio, sus sucesores al frente de la FED han implementado todo tipo de políticas que antaño nos hubieran parecido extravagantes: QE1, QE2, operación Twist, QE3, disminución del coeficiente de caja de los bancos del 2 al 1%, tipos negativos en las cuentas de los Bancos Centrales, llegada de tipos negativos a los bonos a 10 años de un montón de países, tapering, controles de los gobiernos al dinero en efectivo, etc. Tan aguda es la crisis, que ya no saben lo que tienen que hacer para que vuelva el ansiado desarrollo. Si la puesta en marcha de todas estas medidas se ha hecho a favor del currante de a pie que se traga todos los días las noticias de los mass mierda, me genera algunas dudas… Lo que sí sé es que desde que Ben Bernanke tuvo que bailar con la más fea, estas políticas han hecho a los ricos más ricos y a los demás, más pobres. O dicho de otro modo: ¿son las élites financieras las instigadoras y últimas responsables de la política monetaria puesta en marcha por los Bancos Centrales? Desde luego parece que sí, porque la impresión de dinero –o de nueva deuda- ha sido aprovechada por la banca para patear el balón hacia delante; sobre apalancando una deuda que, de por sí, ya estaba apalancada.

Sin embargo la situación es mucho más compleja que todo eso. Desde luego, la expansión monetaria ha hinchado la burbuja de las bolsas y de los treasuries de un montón de países; lo cuál ha beneficiado a los grandes actores del mercado (banca financiera, fondos soberanos, grandes fondos de inversión, fondos de pensiones…). Pero también es verdad, nos guste o no, que sin la hinchazón de esas burbujas toda la banca se habría ido al garete y, con ella, un montón de países hubieran incurrido en default –si no lo han hecho es gracias al sistema del shadowbanking, público o privado, que permite a los bancos y a otros actores comprar deuda soberana aparentemente de forma ilimitada-. Este es un asunto importante porque sin este “montaje” muchos países ya habrían hiperinflacionado o recortado salvajemente la inversión pública y los gastos sociales, incluidas las pensiones. Dependería del camino que quisieran tomar. Y que yo sepa ningún político sensato, ni siquiera las élites, quieren acabar como Luís XVI o el zar Nicolás II de Rusia. No sea que el currito de a pie despierte de su ensueño…

Lo que yo creo, sinceramente, es que Bernanke, Yellen, Draghi y demás, llevan tiempo intentando lograr la “cuadratura del círculo”. Saben de antemano que sus acciones favorecen a los más ricos; pero, también, esperan que sus políticas monetarias puedan ser aprovechadas por buena parte de la clase media para reactivar el consumo. Fijaros en la caída de las tasas de interés. No han sido buenas para los ahorradores, pero sí lo han sido para el arco social de ciudadanos endeudados que se las veían y deseaban para llegar a final de mes (como los que tienen una hipoteca). Otra oferta interesante ha sido la de dejar el interés de los depósitos de los Bancos Centrales en negativo para, supuestamente, negarles la rentabilidad a los bancos y “obligarles” a prestar el dinero al ciudadano. Se trata de una propuesta inteligente que no parece funcionar, al menos de momento, porque las entidades financieras mantienen cerrado el grifo del crédito. Todo este asunto me dibuja una enorme sonrisa, no lo puedo remediar… Pues mientras los primeros desean inflacionar un poco las cosas, los segundos se niegan a hacerlo (será porque ganan una fortuna en los créditos a corto plazo). La sinrazón de la banca comercial se ve correspondida con mayores rebajas de tipos en los depósitos de los Bancos Centrales, tras lo cuál las entidades financieras contraatacan pasándole la factura a los depositantes al subirles la cuota de mantenimiento por las cuentas que tienen abiertas en ellos. Es un juego peligroso que podría acabar muy mal, tomando la forma de corridas bancarias. Quizá por eso, mientras ambas partes se chantajean y putean, al menos tienen un objetivo en común: el de evitar que los depositantes pongan el dinero bajo el colchón. Por eso la mayoría de los gobiernos occidentales se están embarcando en una elaborada hoja de ruta que tiene como finalidad la eliminación del dinero en efectivo para favorecer las transacciones electrónicas. Dicen que lo hacen para combatir el terrorismo de Al Qaeda o de Daesh… ¡Ja! Eso suena a excusa goebbeliana. El caso es que la utilización del dinero electrónico o digital ofrece varias ventajas: 1) evita hasta cierto punto la posibilidad de corridas bancarias; 2) otorga al Estado un control extraordinario sobre los derechos de la ciudadanía; y 3) crea las condiciones ideales para que los depositantes rescaten, en un momento dado, a los bancos agobiados por las deudas –aplicación de bail in o escenario a lo chipriota-. En resumidas cuentas, es lo que Max Keiser en su programa de RT denuncia como “economía de mando y control”.

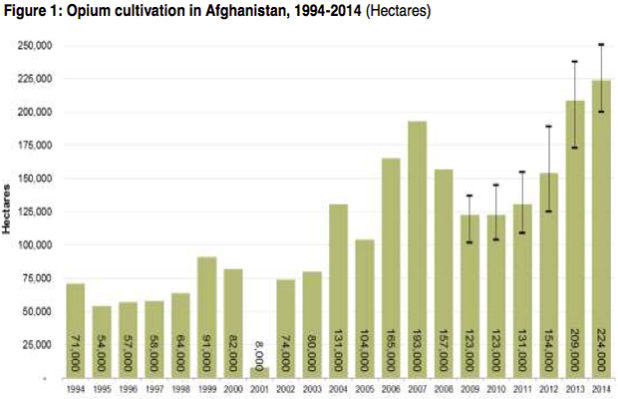

Mientras unos y otros tratan de aclararse sobre lo que hay que hacer para levantar el estado deplorable de la economía mundial, se observan por ahí varias iniciativas, algunas contrapuestas, que tienen como fin la reactivación del consumo. Mientras los ahorradores y los depositantes pierden un montón de dinero ajustado a la inflación real, muchos políticos empiezan a ponerse nerviosos por las imprevisibles reacciones del populacho. Cada vez más gobiernos abogan por una subida del salario mínimo interprofesional; no sólo para fomentar una supuesta inflación sana, sino para calmar los ánimos de esa parte de la sociedad que se ha proletarizado con la crisis. Por ejemplo en Canadá, donde el establishment pretende elevar el salario mínimo en la zona de Vancouver: una de las zonas más deprimidas de ese país. Decía Santiago Niño Becerra hace unos años que cuando la Gran Recesión se agudizara los gobiernos correrían a legalizar la marihuana para calmar los ánimos de los pobres –como pasó durante la Gran Depresión tras legalizar el alcohol-. Pues bien, aunque se han visto algunas iniciativas de este tipo, lo que se lleva no es la maria… ¡sino la heroína! Desde este punto de vista, no deja de sorprenderme el aumento brutal de la producción de opio en Afganistán tras la llegada de los norteamericanos.

Actualmente, el consumo de heroína es una plaga tanto en Estados Unidos como en Canadá (sobre todo en el área de Vancouver). En fin… Muy mal tienen que estar las cosas por ahí cuando los políticos se afanan por subir los salarios por decreto-ley.

Otra medida interesante, es el último as de la manga que se ha sacado de la chistera el BoJ. A saber: la intención de regalar vales para la compra a toda la ciudadanía nipona, para ser canjeados en los establecimientos comerciales en ciertas fechas señaladas. O sea, dinero caído del cielo desde un helicóptero… La situación de Japón es surrealista se mire como se mire y, hasta cierto punto, van por delante de nosotros en los estadios de la Gran Recesión o Depresión en la que estamos inmersos. O dicho de otro modo: todo Occidente corre el riesgo de “japonizarse”; pues sus males, también son nuestros problemas (crecimiento de la deuda del país a medida que envejece la población, subidas de impuestos, caídas salariales, etc). El gobierno de Abe lleva años imprimiendo dinero como medida cautelar para reactivar el consumo y posibilitar que los sectores público y privado puedan pagar las facturas… pero a duras penas, pues los nipones vuelven a estar en recesión. Más allá de las afirmaciones reputadas de algunos analistas como Kyle Bass que afirman que el país del sol naciente suspenderá pagos en un año y medio o dos, lo más hilarante para mi es la propia reacción de los japoneses ante las vicisitudes de esta crisis sin fin. Una parte de la juventud se ha apuntado a la moda del “celibato” para fastidiar a la gerontocracia que los gobierna -¡que se joda Japón!-; mientras por otro lado, año tras año, crecen los delitos relacionados con la delincuencia senil (delincuencia protagonizada por los jubilados que desean ingresar en la cárcel porque, al menos, allí tienen comida y sanidad gratis).

En definitiva, el recorrido de las bajas tasas de interés, de los tipos negativos o de los QE protagonizado por la mayoría de los Bancos Centrales, está llegando a su fin. O lo paran o se embarcan en un QE masivo para “resetear” el Sistema. Y en esas estamos… El consumo está cortocircuitado. Los ahorradores pierden dinero, los asalariados pierden capacidad de compra y los endeudados, progresivamente, dejan de consumir a medida que alcanzan su particular “peak” de la deuda. Desde este punto de vista, la situación no puede ser más deflacionaria. Y sabemos desde los tiempos de Karl Marx que un Capitalismo sin consumo, no es Capitalismo. Se muere. Así que es el momento de intentar otra cosa.

La subida de tipos de la FED

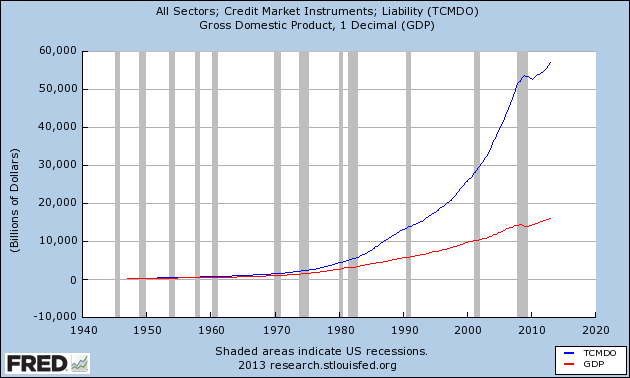

Hace tiempo que he perdido la cuenta sobre cuántos billones de dólares, euros, yenes, yuanes y demás se han insuflado en el Sistema para rescatar a los bancos. En realidad es muy difícil saberlo: ¿quién lo sabe? Pero es posible que la deuda a escala planetaria se haya incrementado en 50 o 60 billones de dólares desde el comienzo de la Gran Recesión, llegando al 350% del PIB –según las estimaciones de McKinsey Global Institute-. Se mire como se mire, esta deuda es impagable. Básicamente, porque el crecimiento del PIB occidental ya no puede apoyarse en un consumo debilitado por los efectos de la globalización, por los costes asociados al envejecimiento de la población o por el encarecimiento progresivo del precio de la energía.

Relación histórica de la deuda estadounidense (federal, estatal, corporativa y de consumo)-PIB

Ese consumo también estaría muy tocado por el crecimiento de la deuda… Pero gracias a los QE, que han propiciado la caída de todas las tasas de interés, una parte del Sistema ha tenido 8 años para desapalancarse y volver a empezar. En un momento dado, esto podría impulsar la economía a medio plazo, pero eso no cambiará los problemas macroeconómicos de fondo que citaba más arriba. Nos llevará décadas resolverlos. De este modo mientras los Bancos Centrales siguen imprimiendo dinero en busca de alguna recuperación, la mayoría del sector privado desconfía y va a lo suyo. Desde luego las entidades financieras lo tienen bastante claro: ni prestan, ni prestaran, por muy negativos que se pongan los tipos de interés. Y lo mismo podría decirse de las grandes multinacionales, cuyas inversiones en I+D –exceptuando las relacionadas con las nuevas tecnologías-, son raquíticas. Saben que el Sistema es insolvente. Así que para que esforzarse… Prefieren bailar al son de la música del Titanic hasta que éste se hunda. Han aprovechado el dinero barato proporcionado por los emisores o la plusvalía extraída al trabajador a través de los recortes salariales, para hinchar las burbujas de la renta fija y variable.

Fijaros en el chart que Stan Drukenmiller aportó hace unos días en su última charla ante los inversores:

En morado el dinero invertido en la recompra de acciones para hinchar su precio y, en verde claro, las inversiones para mejorar la producción

Las bolsas están demasiado caras, amigos. Demasiado chicha para tan poco pastel, para tan poco consumo. Los fundamentales macroeconómicos son horribles y, tarde o temprano, el mercado padecerá un ataque de “realidad”. Otro modo de ver las cosas es fijándose en como les va a los chinos… A fin de cuentas tienen el mayor taller del mundo; la mayor industria enfocada a la exportación. Pues bien, la producción de manufacturas del gigante asiático lleva 14 meses consecutivos a la baja:

La situación de China es fácil de entender. Como la capacidad de compra del cliente occidental está en horas bajas, ahora su sector industrial padece el mal de la sobrecapacidad. Los funcionarios de allí intentan fomentar al máximo el consumo de las clases medias para evitar los despidos en las fábricas, fomentando el crecimiento del mercado interno, pero a duras penas pueden contener la situación. La ola de los despidos masivos se cierne sobre buena parte de la población. Quizá por eso el gobierno de Xi Xinping sea el más autoritario de las últimas décadas (las malas lenguas dicen que quiere presentarse a la reelección en unos años: ¡algo inaudito en la política china!). El Estado se prepara para lo que pueda acontecer mientras intenta ganar tiempo para cambiar de modelo económico.

Pero bueno, a quién le sobra el tiempo… Tampoco lo tienen los estadounidenses. Se ahogan en un mar de deuda al mismo tiempo que sus ciudadanos más desfavorecidos toman opio para calmar los ánimos. No deja de ser curioso que la FED haya iniciado el tapering cuando la deuda no financiera del país ya ha escalado hasta el 275% del PIB; muy cerca de ese 300% fatídico a partir del cuál empezó la Gran Depresión en 1929 (gráfico de la izquierda):

Cualquiera diría que ese es el punto de ruptura.

La puesta en marcha del tapering con la intención de dejar de imprimir dinero, está teniendo grandes repercusiones a escala mundial; sobre todo, porque el dólar todavía no ha sido destronado como principal moneda en el que se ejecutan la mayoría de los intercambios comerciales. Desde el punto de vista del dilema de Triffin, esto significa que Estados Unidos está en recesión. O dicho de otro modo: ha llegado el momento en el que los demás tienen que devolverle el dinero que insufló en el Sistema desde el comienzo de la Gran Recesión.

Por supuesto, las consecuencias de este cambio de tendencia son impresionantes. Si estuviéramos en el mar veríamos como las aguas se retiran mar adentro a causa de la marea baja o por la llegada de un gran tsunami. Tras suprimir los programas de flexibilización cuantitativa, la FED permitió que el tipo de interés de sus treasuries –sobre todo del bono a 10 años- subiera; lo cuál ejerció de “efecto llamada” para buena parte del dinero desperdigado por el mundo que no encuentra rentabilidad en ninguna parte. A partir de entonces la dirección de los flujos de capital se invirtió. Éstos regresan a la metrópolis para posicionarse tanto en la renta fija como en la renta variable, proporcionando una demanda de dólares estadounidenses que tiende a fortalecer dicha divisa ante las demás. Sin embargo las cosas no son tan sencillas… Si los tipos suben demasiado por la falta de afluencia, a medio-largo plazo el país lo pasará muy mal. Para evitar el default deberían embarcarse en otra ronda de estímulos monetarios o bien aplicar una política de recortes y de subidas de impuestos al estilo de frau Merkel. Por otro lado, si reciben una afluencia de capitales masiva –lo que en la práctica supondría un QE desde el exterior-, la tasas de los treasuries caerá y el dólar se fortalecerá; poniendo en la picota a toda su industria exportadora. Quizá por eso la situación está siendo monitoreada al dedillo con la ayuda de otros Bancos Centrales, como el BCE, que invierte sumas colosales en la compra de bonos norteamericanos al ritmo que le dictan desde Washington.

Para el resto del planeta, en cambio, este cambio de tendencia en la política monetaria de la FED tiene grandes repercusiones. Aunque unos países sufren más que otros. En general, la carencia de dólares frena las inversiones y la actividad económica mundial; empujando con ello el precio de las materias primas hacia abajo. De este modo la enfermedad de la falta de consumo occidental, se traslada al resto del mundo. Vamos, un escenario deflacionario en toda regla. Y eso es, precisamente, lo que se aprecia en la evolución del índice Báltico:

Aunque últimamente se ha recuperado un poco, el Baltic Dry Index sigue en mínimos históricos

Las cosas están tan mal en el comercio exterior que hoy cuesta más alquilar un Ferrari para un periodo dado, que un barco de mercancías. El bajo precio de las commodities supone un gran dolor de cabeza para un montón de países y de industrias –cuya rentabilidad ya está por debajo del breakeven- que ya no saben como financiarse. En general, a las naciones con perfil exportador que han sabido ahorrar dólares en los tiempos de las vacas gordas, les va mucho mejor que a las que están endeudadas o no tienen nada que ofrecer. Y todavía les irá mejor, a las que tienen esas reservas y están haciendo todo lo que pueden para salir del área dólar (China, Rusia, Irán, la India, etc). En caso contrario, los demás países están condenados a inflacionar su economía para que sus Estados puedan extraer un porcentaje de las rentas a las clases medias o bajas para poder financiarse.

Y en esas estamos, amigos y amigas de Rankia. Para mi, no hay ninguna duda de que ahora mismo el Occidente liderado por Estados Unidos está seriamente enfrentado al bloque conformado por China, Rusia y demás. Los primeros aprovecharán las circunstancias actuales para comprar a precio de saldo las industrias de los países que no puedan encarar sus deudas; extendiendo con ello, sus tentáculos por el mundo (por ejemplo en Arabia Saudí, que ahora quiere privatizar parte de Aramco, la petrolera estatal). En cambio, el bloque asiático nos antagoniza porque desean determinar libremente su destino sin las injerencias coloniales de toda la vida. Por eso han empezado a usar sus divisas para efectuar los pagos en sus intercambios comerciales. Estados Unidos quiere evitarlo porque le va la vida en ello… ya que si medio mundo se desacopla, sufrirá mucho.

Luego, a nadie debería extrañar que el ruido de sables se oiga en los cinco continentes:

Un abrazo amigos!!!