La tranquilidad con la que los inversores afrontan los datos de inflación americanos de hoy -PPI- y mañana -IPC- es llamativa, quizá en el convencimiento total de que serán favorables prácticamente nadie está cubriendo carteras vía compra de volatilidad.

El índice VIX cerró el viernes pasado en el nivel más bajo del año y en niveles similares a los alcanzados antes de la pandemia.

VOLATILIDAD IMPLÍCITA VIX. diario

Según el prestigioso analista de Nomura, Mc Elligott, la decidida caída de la volatilidad es “la más clara expresión de la desaparición de demanda para protección bajista de las bolsas“.

Este tipo de complacencia previa a la publicación de datos tan relevantes y que tanto mueven los mercados favorecerá movimientos bruscos como respuesta a cualquier desviación del IPC respecto de lo esperado.

En principio, el consenso espera una evolución de la inflación razonablemente contenida (+3 décimas en abril y +3.4% interanual) debido al buen comportamiento de la energía.

Un factor en favor de la inflación es el comportamiento del precio del crudo West Texas, ha caído en abril por encima del 4%, cuando el temor era que ascendiera en vista del recrudecimiento del conflicto en Oriente Medio.

WEST TEXAS, diario.

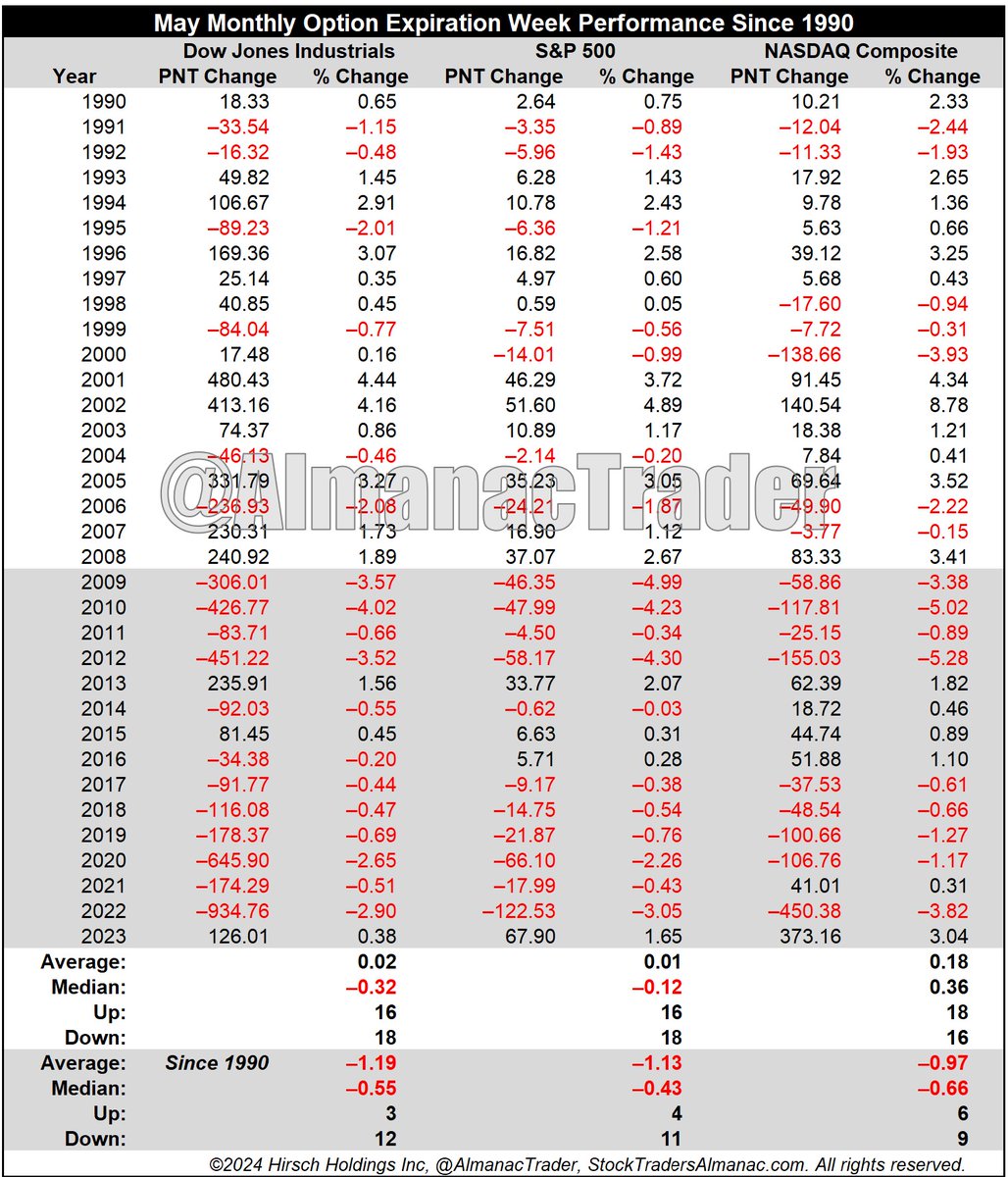

El dato de inflación será tan importante como también la reacción del mercado, considerando además que la complacencia de los inversores está pasando por alto de manera inexplicable el hecho de que esta semana (de vencimiento mensual de derivados de mayo) tiene una clara tendencia negativa y los índices suelen cerrar en números rojos, vean estadística desde 1990:

Las bolsas abrieron ayer la semana con ligeras subidas que fueron perdiendo fuelle a medida que avanzaba una sesión anodina que finalmente cerró en tono mixto.

El Nasdaq recuperó un +0.29%, mientras que el Dow Jones y el SP500 perdieron -0.21% y -0.02% respectivamente. Técnicamente, los movimientos de ayer fueron muy escasos y apenas introdujeron novedades.

NASDAQ-100, 60 minutos

S&P500, 60 minutos.

Aunque la complacencia reflejada en los índices de volatilidad es evidente, el extremadamente bajo nivel de actividad ayer negociado (unos 29 millones de acciones SP500 cruzadas frente a los cerca de 80 millones de media) es síntoma de cierta aprehensión de los inversores.

Los inversores están muy atentos a los acontecimientos de esta semana aunque curiosamente esperan sin actuar, aguantando la respiración en espera de que la caída del precio de la energía en abril se encargue de reducir las presiones inflacionistas.

No obstante, el incremento del precio del Gas natural en abril (+9.2%), del precio de las viviendas y alquileres, de los salarios y otras partidas pueden contrarrestar la caída de precio del West Texas.

El consumidor, asediado por la incesante subida de los precios está preocupado acerca del futuro, según se infiere de su índice de expectativas de inflación.

La expectativa de inflación a un año ha subido hasta el 3.3% (máximos desde noviembre), después de más de 4 meses rondando el 3%, debido principalmente al aumento de precio de la vivienda.

EXPECATIVAS DE INFLACIÓN DEL CONSUMIDOR.

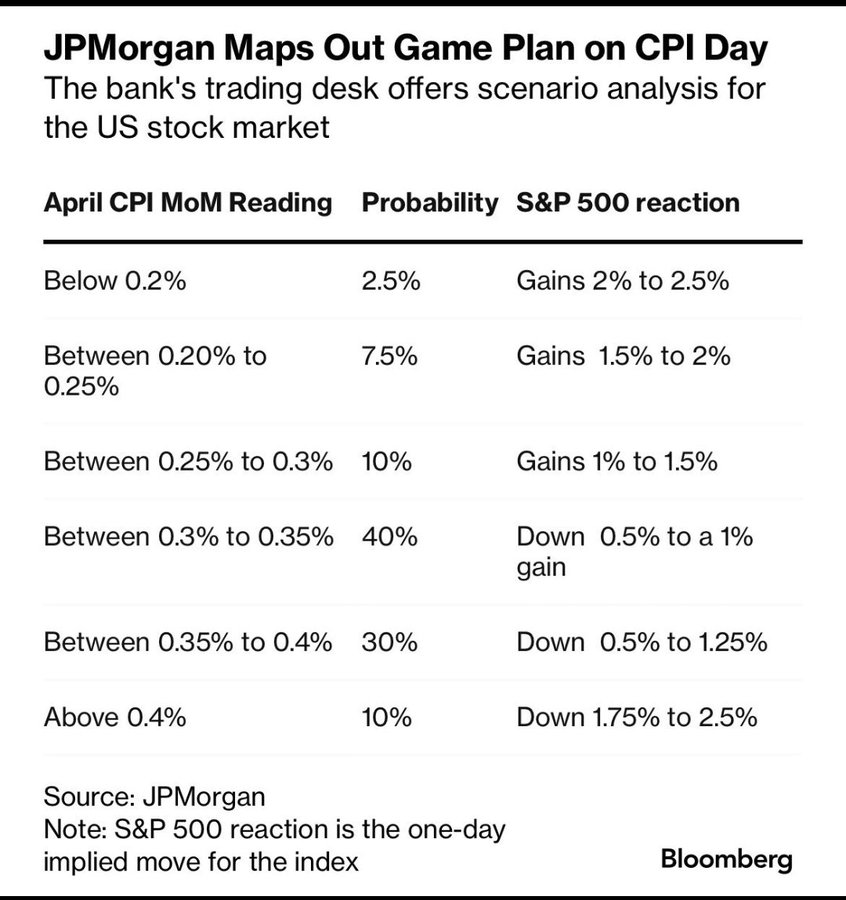

Con este trasfondo de expectativas y mercados adormecidos hoy se publicará la inflación a la producción, un dato habitualmente de bajo impacto en las bolsas, y mañana el índice de precios al consumo con los expertos emitiendo sus quinielas respecto a la reacción probable del mercado.

Vean estimaciones de IPC y su correspondiente impacto en el SP500 elaboradas por analistas de JP Morgan: 3 décimas o menos serán respondidas con subidas pero 3 décimas o más provocarán caídas en el índice SP500.

ESTIMACIONES IPC Y REACCIÓN SP500.

Las expectativas inflacionistas del consumidor son adversas, tanto como las depositadas sobre el futuro del empleo, se muestran gradualmente más inquietos con el aumento del paro y proyectando un futuro laboral aún más complicado, según refleja el último informe de confianza del consumidor de la universidad de Michigan.

EXPECTATIVAS EMPLEO, UNIVERSIDAD DE MICHIGAN.

Presiones de precios combinadas con desaceleración económica conforman un escenario de fondo verdaderamente complicado para que las políticas monetarias de la Reserva Federal puedan actuar de manera efectiva y, por el momento, “higher for longer” o tipos altos por más tiempo continúa siendo el lema más probable.

El más probable pero también el escenario más inconveniente para la economía y mercados por la enorme carga de intereses que soporta todos los agentes económicos; gobierno, empresas y particulares.

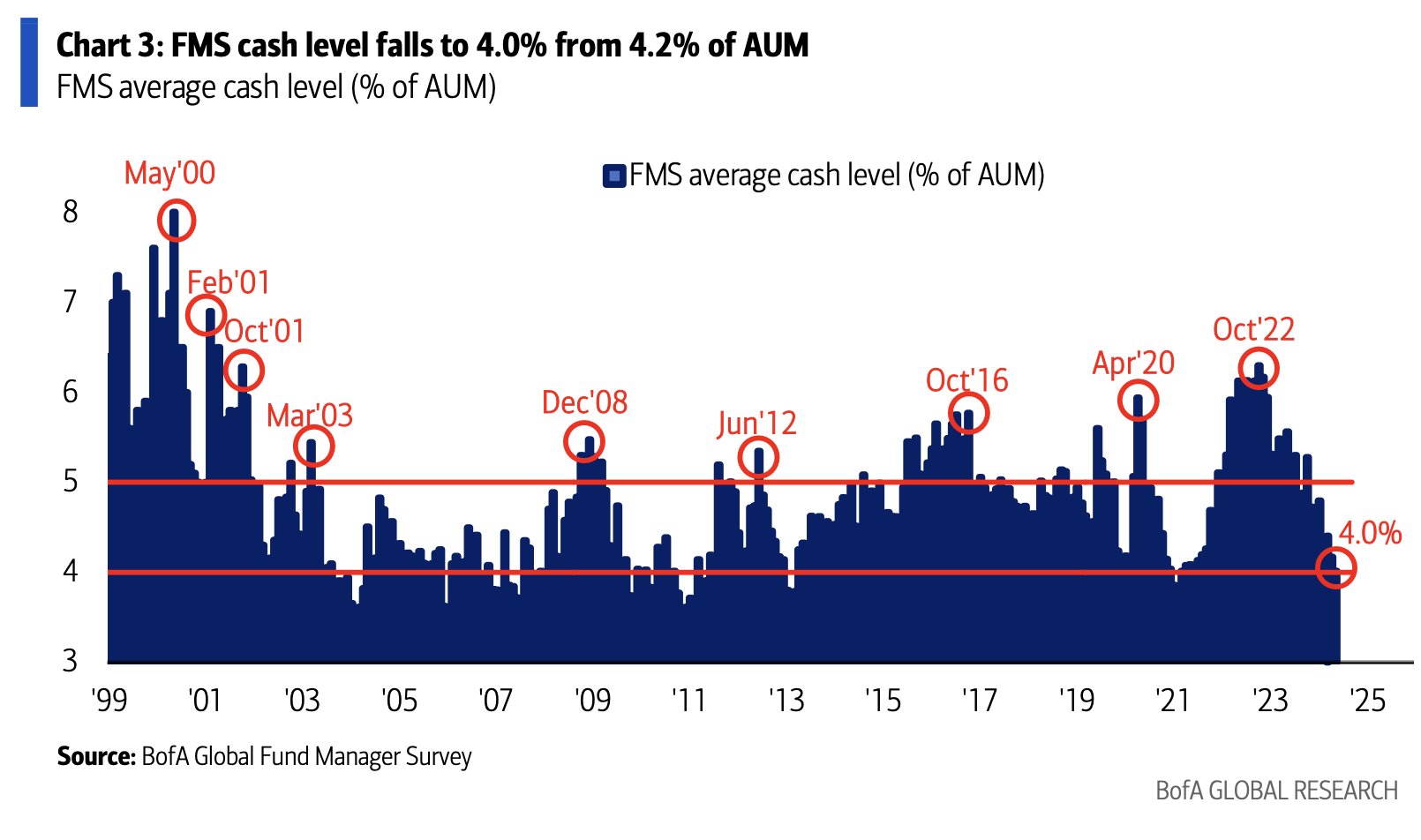

Sin embargo, en consonancia con la escaso interés en comprar protección, los gestores de fondos se encuentran en un momento marcadamente FOMO (Fear Of Missing Out o miedo a perderse una eventual subida), según la última encuesta de Bank of America entre expertos gestores, y han vuelto a reducir el nivel de efectivo en sus carteras hasta el 4%, mínimos desde junio de 2021 que denotan la gran confianza depositada en las posibilidades alcistas del mercado.

PORCENTAJE DE LIQUIDEZ FONDOS DE INVERSION.

Cuando el miedo se apodera de las decisiones de inversión, ya sea miedo a perder o a dejar de ganar, aumentan las posibilidades de descuidar aspectos fundamentales de riesgo.

La capitalización de las bolsas americanas se ha disparado muy generosamente frente al resto (gráfico de la izquierda) pero el ratio Buffett o relación entre capitalización del mercado de acciones y el PIB, se encuentra en el 187%, muy próximo a máximos históricos (gráfico derecha).

En estas condiciones, el propio Warren Buffett atesora casi $190.000 millones de dinero en efectivo al no encontrar oportunidades de inversión a los actuales niveles de precio.

CAPITALIZACIÓN Y RATIO BUFFETT.

Cuando llegue el momento de vender, todavía no se aprecian signos de techo de largo plazo pero es previsible que en unos meses se produzca un gran techo cíclico de mercados, observando la gran exposición existente al riesgo, es muy probable que se produzca una estampida de ventas y fuertes vaivenes de las cotizaciones.

De momento, el mercado avanza desplegando una pauta de largo plazo con síntomas de terminal aunque todavía en curso y con proyecciones que apuntan hacia niveles máximos históricos para próximos meses, sin descartar algún pequeño susto en el más corto plazo.

Esta hipótesis, la de asistir a un “blow off top” como venimos explicando desde hace meses en estas líneas, explicaría la predisposición FOMO alcista de los gestores y la elevada exposición al riesgo asumido actualmente.

NASDAQ-100, semana.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

1