La inflación de marzo ayer publicada en Estados Unidos resultó una décima mas elevada de lo estimado por los expertos, subió 4 décimas igual que la tasa subyacente, situando la interanual en el 3.5% y la subyacente al 3.8%.

INFLACIÓN Y TASA SUBYACENTE, EEUU.

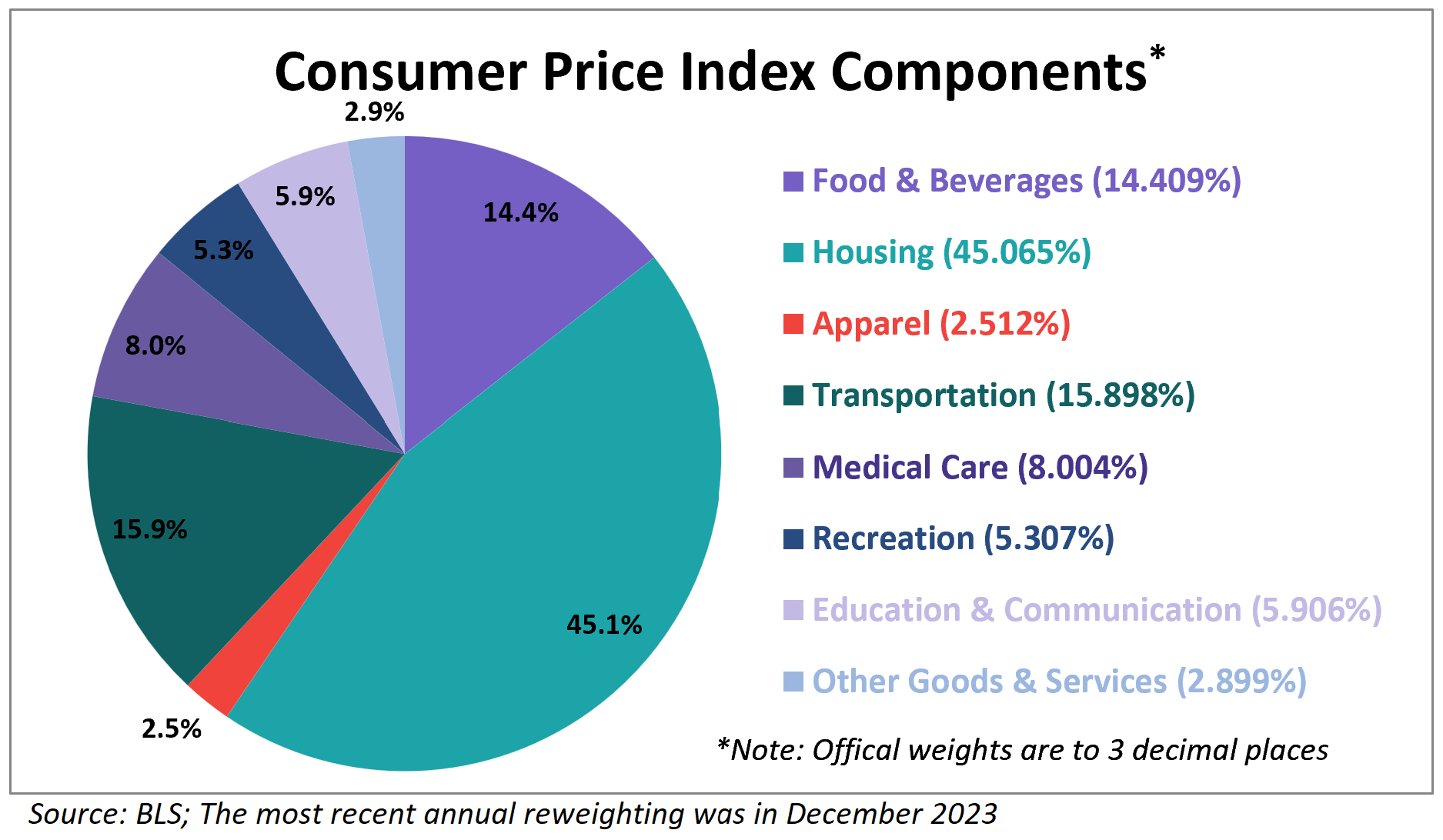

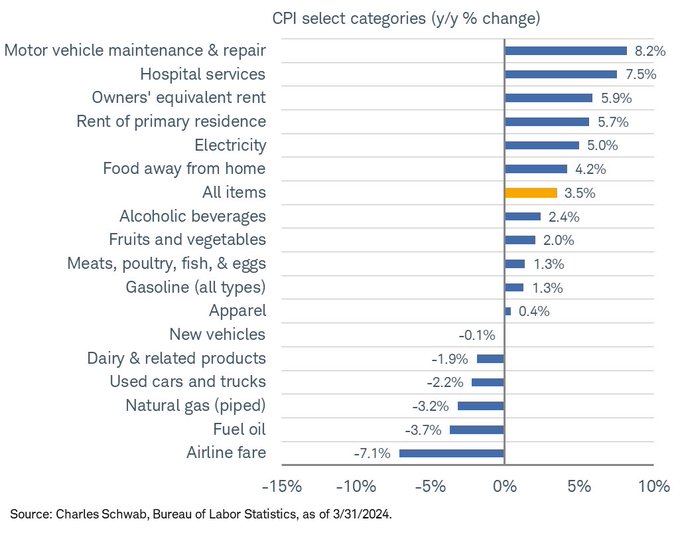

Vean la inflación desglosada por componentes en la tabla siguiente y en el cuadro a continuación la aportación de cada uno en el mes de marzo.

COMPONENTES Y PONDERACIÓN EN IPC EEUU.

APORTACIÓN COMPONENTES IPC DE MARZO, EEUU.

La vivienda es el sector que más pesa en la formación del IPC (45%) y los alquileres continúan subiendo con fuerza, como se observa en la tabla anterior.

La inflación no es un problema superado y como venimos exponiendo desde 2023, por distintos motivos puede sorprender al alza al menos hasta julio agosto. La tasa anualizada de IPC subyacente acumulada de 3 meses ya se encuentra en el 4.5%

IPC SUBYACENTE (media 3 meses anualizada)

La tasa subyacente denominada “supercore” continúa desbocada, la interanual a 3 meses alcanza casi el 9% y a 6 meses está por encima del 6%.

IPC SUBYACENTE “SUPERCORE”, medias a 3 ,6 y 9 meses

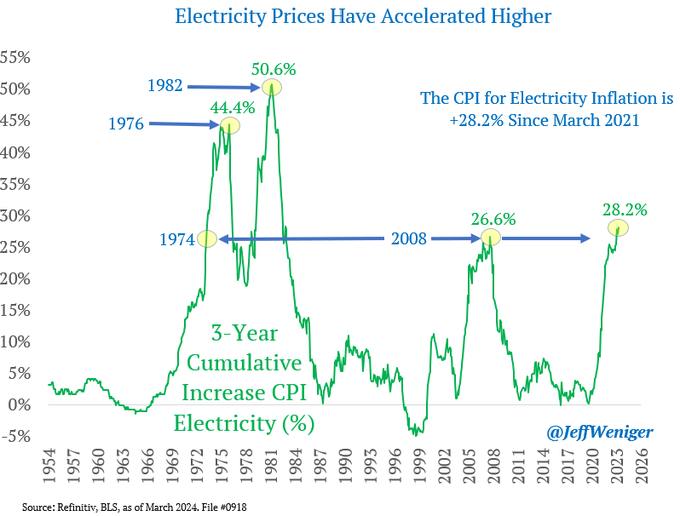

Y otro de los factores inflacionistas en marzo, la electricidad que ha subido un +5% en el mes y su evolución en los últimos tiempos está siendo marcadamente alcista.

PRECIOS ENERGÍA, media 3 meses anualizada

Después del dato de IPC de ayer, hoy se publica la evolución de precios a la producción -PPI- y mañana precios a la importación y exportación, será un cúmulo de datos importante y desde el que ajustar previsiones para el deflactor del consumo (Personal Consumption Expenditures -PCE-) o dato de inflación preferido por la FED que se publicará a final de mes.

Parece claro que la inflación está ganando momentum, que la energía, crudo y sus derivados así como la tensión geopolítica no ayudan a reducir las presiones de precios. Los salarios tampoco, su evolución de los últimos meses está siendo positiva pero el dato interanual todavía ronda el 4%.

La Reserva Federal tiene una agenda de comunicación muy intensa. La semana pasada declararon 7 miembros, el mensaje de fondo fue hawkish” (en línea con lo que ahora viene a confirmar el dato de inflación, ¿tenían información?).

Hoy hablarán otros 4 miembros (Srs Williams, Barkin, Collins y Bostic) y mañana hay previstas 3 declaraciones más (Schmid, Bostic y Daly).

La Reserva Federal debería ser más firme “hawkish” y, en tanto que la subida de inflación persista, eliminar del imaginario de los mercados la idea de estar dispuestos a rebajar tipos.

Sería consecuente con el problema de precios y además necesario para relajar la euforia compradora de las bolsas, cuestión que facilitaría cierta corrección de las cotizaciones pro otra parte necesaria para aliviar excesos así como también para rebajar las presiones inflacionistas.

La evolución de la inflación y particularmente de las expectativas, claramente al alza, serían compatibles con endurecimiento monetario pero la proximidad de las elecciones así como los desequilibrios económicos conforman un contexto complicado para actuar.

Mañana se publica el sentimiento del consumidor de la Universidad de Michigan, será importante analizar el apartado de expectativas de inflación ahora que los precios de la energía y gasolinas se han desbocado en los últimos meses y suelen generar incidencia inmediata sobre expectativas.

En vista de las presiones de precios y el reconocimiento de que la Reserva Federal afronta serias dificultades para rebajar los tipos de interés en este año electoral, el equipo de Biden ha comenzado a buscar culpables para justificar las subidas de precios, como suele ser habitual en estos casos (que si precios del petróleo, China, empresas que no reducen los precios, etc…).

El propio Biden se pronunció ayer sobre la inflación de marzo en una nota publicada en la web de la Casa Blanca, diciendo que la inflación ha caído un 60% desde máximos pero aún hacen falta mayores esfuerzos. Hizo un llamamiento a las grandes empresas para que utilicen los beneficios record para rebajar los precios.

- “Today’s report shows inflation has fallen more than 60% from its peak, but we have more to do to lower costs for hardworking families. Prices are still too high for housing and groceries, even as prices for key household items like milk and eggs are lower than a year ago. I have a plan to lower costs for housing—by building and renovating more than 2 million homes—and I’m calling on corporations including grocery retailers to use record profits to reduce prices”.

Respecto de controlar los gastos del estado, de cuadrar el presupuesto, evitar déficits o mantener una política fiscal ultra expansiva mientras suben los precios exhibiendo una garrafal falta de disciplina fiscal, ni una palabra. Tristemente normal tratándose de un político contemporáneo.

Pero los Bond Vigilantes se mantienen en alerta y preocupados por la marcha de la deuda, déficits e inflación y el tipo del Bono a 10 años ha escalado hacia el 4.6% en las últimas sesiones.

Los inversores podrían haber comprado Bonos a 10 años al 4.56%, una rentabilidad decente, en la subasta ayer celebrada pero la demanda resultó exigua y el interés mínimo, fue un fracaso de subasta igual que la emisión de deuda a 5 años del martes.

Los futuros monetarios recibieron los datos de inflación recortando fuertemente la probabilidad de que la FED rebaje tipos en junio (en línea con lo que venimos defendiendo desde 2023, que la primera bajada sería en todo caso en julio). Desde el 56%, la probabilidad de bajada de tipos en junio se ha desplomado hasta el 17%.

También cayó la probabilidad de bajadas en julio, desde el 75% hasta el 41% actual. RISK OFF?.

La verdadera fuerza desinflacionista siempre ha sido la desaceleración o recesión económica y en tanto que la economía se mantenga artificialmente fuerte consumiendo los estímulos fiscales, la probabilidad de bajada de tipos es baja.

Comenzamos el año con los mercados ilusionados descontando 6 ó 7 bajadas de tipos en 2024 y ahora la euforia del mercado continúa pero sólo se espera una o dos bajadas.

A dos horas del cierre de la jornada de Wall Street la FED publicó las actas de la reunión del FOMC de marzo. No contienen grandes novedades pero sí refleja la intención de los miembros del FOMC de comenzar a reducir el programa de reducción del balance QT, es decir, más leña inflacionista y lo necesario para evitar ralentización económica, al menos, antes de las elecciones.

- “participants generally favored reducing the monthly pace of runoff by roughly half from the recent overall pace”

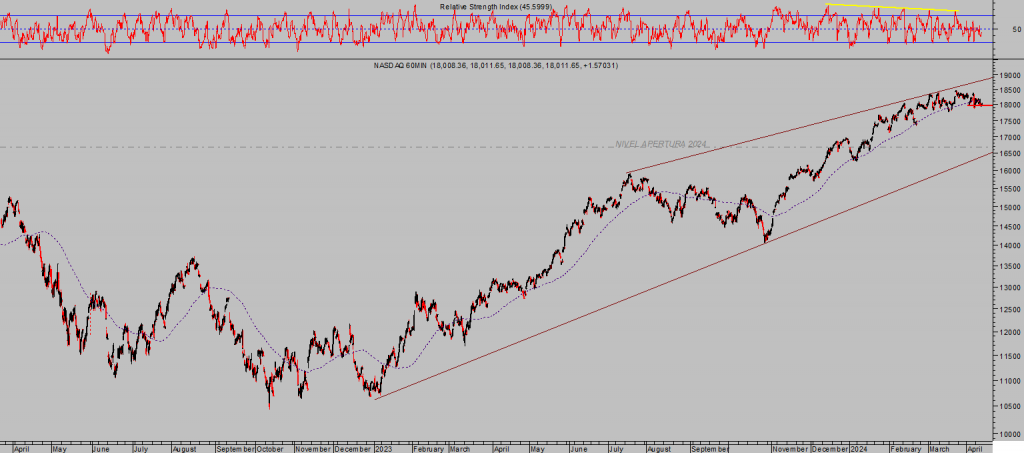

El dato de IPC se publicó una hora antes de la apertura de las bolsas, las cotizaciones abrieron alrededor de un punto porcentual a la baja dejando hueco de mercado en los gráficos y desde entonces la sesión fue aburrida con los índices inmersos en estrechos rangos laterales hasta cerrar perdiendo cerca del punto porcentual de caída en al apertura.

El Nasdaq perdió un -0.84% (ayudado por la revalorización de Nvidia de casi el 2%), el SP500 se dejó un -0.95% y el Dow Jones -1.09%, cerrando la jornada con los previos apoyados justamente en las referencias de control de más corto plazo que venimos señalando en los últimos posts.

NASDAQ-100, 60 minutos.

S&P500, 30 minutos.

Hoy se publica el dato de inflación a la producción y los mercados esperan a la defensiva e, tono negativo y con los índices cayendo ligeramente en el mercado nocturno.

La configuración de las pautas técnicas y cotizaciones al borde de perforar referencias de control, combinadas con la estacionalidad (negativa hasta dentro de 7 semanas) o con el posicionamiento extremo de los inversores en los mercados de futuros sobre el SP500 sugieren cautela y posicionamiento en sintonía con el nuevo entorno Risk Off del mercado (reservado suscriptores).

POSICIONAMIENTO EN FUTUROS SOBRE SP500.

Stay Tunned!.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog por sólo €39 al mes o €99 al trimestre. Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves para invertir.

1