La variante Ómicron está reavivando los peores temores de la pandemia, la velocidad de contagio es pasmosa y ya es la cepa dominante entre los contagiados, supone alrededor del 73% de casos secuenciados en Estados Unidos y similar porcentaje o mayor incluso en Europa.

El distanciamiento social y el temor al contagio provocan menor afluencia de público en los establecimientos, tiendas, centros comerciales, restaurantes, hoteles, ocio, teatros, cines, eventos… Además los gobiernos en posición temerosa están adoptando de nuevo medidas de control y restringiendo el libre movimiento de la población o los horarios y posibilidades de muchas empresas para desarrollar su actividad.

Los datos preliminares de la evolución del consumo y las ventas al menor en la recta final del año, tradicionalmente la más potente y que concentra gran parte de las ventas de cada ejercicio, se presentan «notablemente más débiles que en el pasado», según afirma JP Morgan.

Las previsiones económicas venían siendo corregidas a la baja en los últimos meses e inquietando por el combinado de bajo crecimiento y elevada inflación. La irrupción de Ómicron y la reacción de ciudadanos y autoridades provocarán que la economía sufra aún más de lo esperado pero la inflación, sin embargo, no presenta visos de relajarse.

Así las cosas, las autoridades monetarias se enfrentan al peor de los escenarios, la estanflación es un problema muy complicado de resolver vía políticas monetarias ya que endurecer las condiciones para frenar la inflación mermará la capacidad de crecimiento de la economía y relajarlas para fomentar la actividad económica disparará las tasas de inflación.

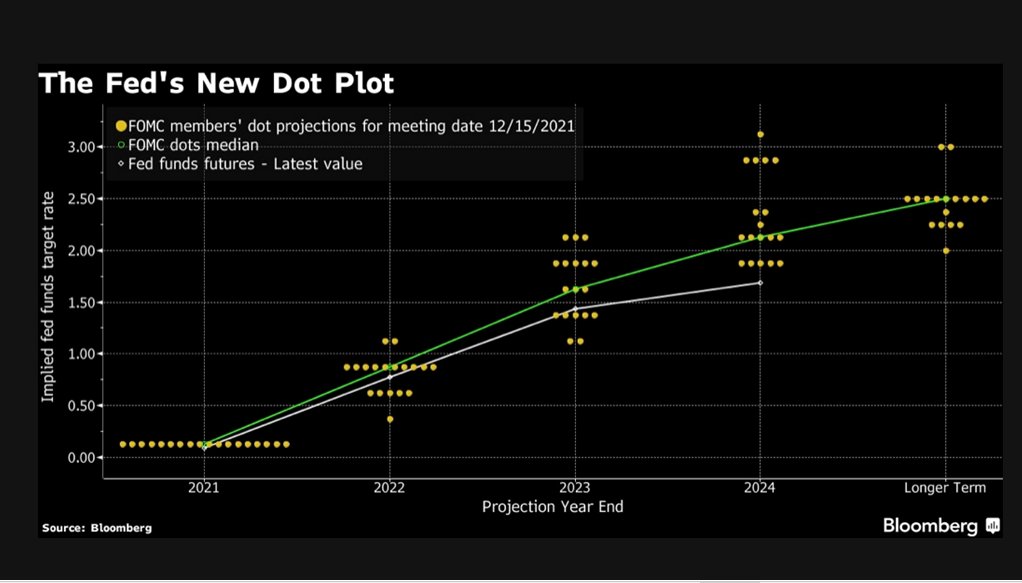

La situación es cada vez más compleja y menos amigable, ahora que la Reserva Federal ha reconocido la realidad, la inflación no será transitoria ni comedida, y anunciado que subirá los tipos de interés coincidiendo con las previsiones que el mercado viene cotizando desde hace semanas, resulta que es el propio mercado (Bond Vigilantes) quien ahora no coincide con lo propuesto por el Sr Powell en materia de tipos y estima que los FED FUNDS subirán pero menos de lo anunciado y expuesto en el famoso «dot plot».

Elevar tipos de manera rápida y desordenada suele desbaratar las previsiones económicos y financieras pero también las posibilidades de multitud de empresas y agentes económicos, particularmente ahora que los niveles de deuda son tan abrumadores e históricamente altos.

Los mercados emergentes son muy susceptibles al encarecimiento de su deuda y la mera subida de un punto porcentual podría ocasionar problemas severos en numerosos países emergentes, dificultades para atender sus compromisos y también recesión económica, de acuerdo con el profesor de Harvard Ken Rogoff.

Su opinión literal al respecto es la siguiente: «if the Fed hikes rates by one percentage point next year, it could trigger an accident waiting to happen in emerging markets».

Los más débiles sufren siempre en mayor medida, ya saben «a perro flaco todo son pulgas», pero los excesos acumulados durante los meses de reflación de activos y creación masiva de liquidez han fortalecido artificialmente a buena parte de los actores económicos y financieros.

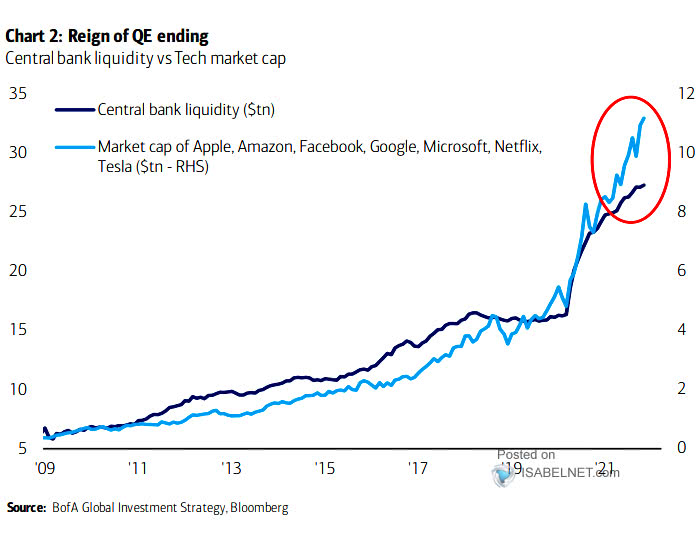

Los grandes titanes de la tecnología han acaparado importantes flujos de demanda de parte de los inversores, en un volumen tal que la capitalización del universo FANGMAN supera ampliamente el balance de la FED.

La Reserva Federal tratará de dejar de crear dinero fake en sólo tres meses (suerte!) y si la correlación constatada en el gráfico anterior continúa vigente, será razonable esperar impacto en la cotización de las grandes tecnológicas.

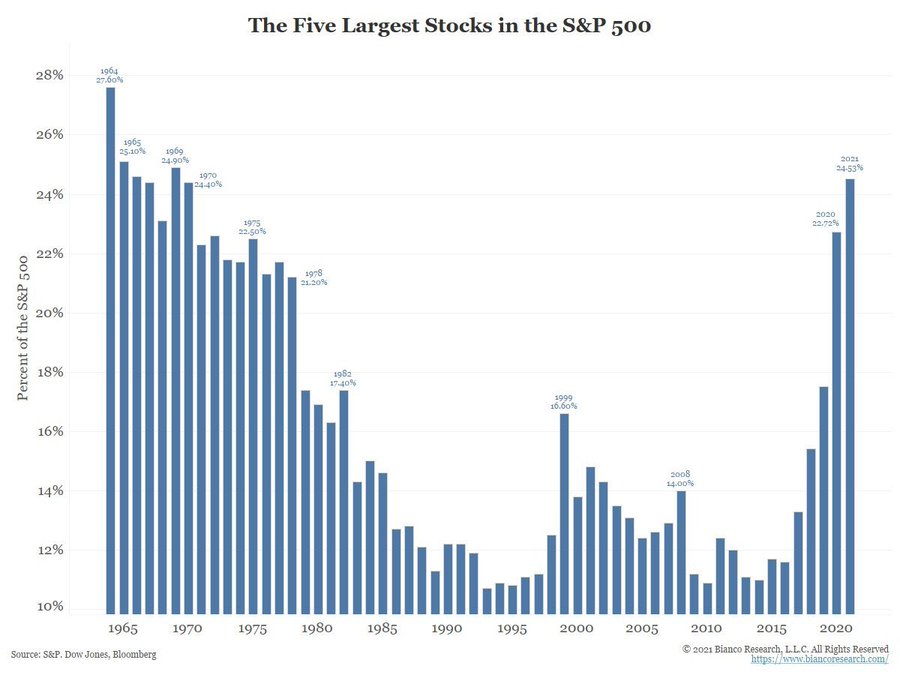

La atracción de capital de las grandes tecnológicas ha creado una anomalía de mercado que suele presentarse en periodos de final de ciclo, la ponderación de pocas compañías supone un cuarto del total del mercado, medido a través del SP500, vean gráfico siguiente.

El problema es que al tratarse de un índice ponderado por capitalización, cuando un inversor compra, digamos $100 dólares del índice SP500, creyendo que diversifica su inversión entre 500 empresas en realidad está comprando $6.3 de Microsoft, $6 de Apple, $4.4 en Google y $2 en Tesla

Observando esto, surge el controvertido asunto de la diversificación, su conveniencia y utilidad real sobre los que versará el post de mañana.

Observando la estructura de pauta y el nivel alcanzado por las cotizaciones del sector tecnológico y las posibilidades del sector auguran un futuro delicado para el corto, medio y largo plazos.

Sucede que el índice está en zona de máximos y los grandes del sector también, son los que han arrastrado al conjunto al alza pero sólo el 59% de las acciones que conforman el Nasdaq presenta retorno positivo desde que comenzó el año o que mientras el máximo retroceso (maximun drawdown) del año en el Nasdaq ha sido del 11%, la media de «drawdown» del conjunto de las empresas del Nasdaq es del 43%.

Aunque el índice cotiza muy próximo a niveles máximos, la salud de los datos internos continúa en deterioro, una divergencia considerable y muy relevante para el futuro del índice.

Este comportamiento es típico en los últimos coletazos alcistas de los mercados. primero se van cayendo los pequeños (soldados) y los que más especulación alcista han experimentado en el proceso alcista, después sucumben las empresas de mediana capitalización y al final todos arrastran a la baja a las grandes. Cuando caen los generales se precipita el proceso de corrección.

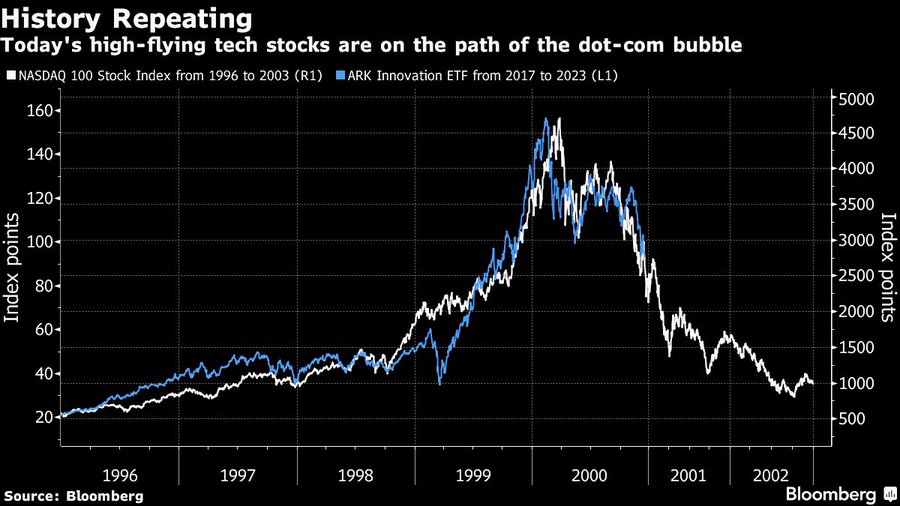

Observen el comportamiento del famoso Fondo «Ark Innovation» lanzado en formato ETF y especializado en invertir en las empresas que su gestora -Cathie Wood- considera más prometedoras, innovadoras y especulativas.

Tuvo momentos estelares pero en los últimos meses ha caído cerca del 40%, vean comparativa de su evolución con la del Nasdaq de la burbuja tech explotada en el año 2000.

No es casual que cuando sube la marea y las tendencias alcistas se afianzan en las bolsas, los propietarios de empresas o proyectos, incluso de los que se sabe que nunca prosperarán, junto con las instituciones, aprovechan para vender sus naves a los inversores menos informados.

Cuando las tendencias se acentúan, aumenta el sentimiento positivo y la ambición abunda y todo el mundo quiere participar, pero no todos de igual manera.

Los siempre atentos insiders sueltan papel, venden al mercado sus empresas y participaciones a precios desorbitados.

Después pasa lo de siempre, las cotizaciones de la mayoría de Ofertas Públicas de Venta -IPOs- y ahora también de las famosas SPACs o incluso el universo de las criptomonedas, pierden valor o directamente se desploman arruinando al denominado «dumb money». Pez grande se come al pequeño!.

El gráfico siguiente refleja la evolución desde principio de este año de la cotización de las IPOs en Estados Unidos, de las SPACs y del Nasdaq-100.

Mientras los inversores se han dedicado a comprar toda la morralla vendida desde Wall Street aprovechando la senda alcista del +25% del índice Nasdaq, trazo blanco, el rendimiento de los activos adquiridos se manifiesta lamentable, las IPO abajo más de un 10% y las SPACs un -23%.

Tras haber esquilmado a la gente y haber sido principales beneficiarios de la creación de liquidez de la FED, grandes inversores e instituciones acumulan ingentes cantidades de efectivo y ante la falta de alternativas (mercados caros y sobrevalorados y los deuda también) optan por depositarlo en lugar considerado seguro, el mercado de REPOs.

El volumen actual asciende a $1.76 billones, máximo histórico y ofrece un tipo del 0.05% (overnight rate), mínimo histórico.

Todo gran inversor, el dinero, está en modo temeroso, no invierte en mercados, ni bolsas y deuda, pero tampoco en economía real, en proyectos nuevos o de expansión, en productividad… y prefieren asegurar que no se esfumará incluso a costa de obtener una rentabilidad del 0.05%, es decir, de asumir una rentabilidad real que después de inflación quedará en un negativo -6.75%, suculenta minusvalía asegurada de antemano.

¿Por qué los expertos prefieren asumir semejante varapalo a invertir en activos financieros o en inversiones productivas?.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

1