La desaceleración económica es un fenómeno global confirmado tras aproximadamente un año de debilidad que afecta a países y regiones económicas con distinta intensidad.

Las economías Emergentes han suscitado grandes dudas y temor ante la subida del Dólar, dado el enorme volumen de deuda que han emitido denominada en Dólar y su apreciación encarece el coste de esa deuda.

Sin embargo, en tanto que los emergentes continúen siendo capaces de capear el temporal evitando riesgo de impago. la evolución actual de los Emergentes es relativamente favorable comparada con la de países Desarrollados.

Con este telón de fondo, la Reserva Federal celebró ayer su reunión de noviembre, el desenlace final y decisiones estuvieron alineadas con las expectativas, sin cambios en una reunión de poca monta al no tener prevista comparecencia posterior, ni comunicado de prensa. Una parte muy importante del FOMC, especialmente esperada por los expertos para conocer la interpretación que maneja la FED de los acontecimientos económicos y financieros y su posible impacto en política.

Después del alza de tipos del día 26 de septiembre no se esperaban novedades en la reunión de ayer, la FED actúa muy gradualmente para ir evaluando paulatinamente el impacto en economía y mercados.

Según descuenta el mercado, la FED continuará normalizando las condiciones monetarias, también sinónimo de recuperar herramientas de política monetaria con las que poder afrontar la desaceleración y subsiguiente recesión económica, cuando quiera que surja.

Los procesos de desaceleración económica después de ciclos expansivos tan largos como el actual son más vulnerables a terminar en recesión, tal como descuenta cada vez más porcentaje de expertos para el año 2.020.

Pero, de momento, con una tasa de paro cayendo y en niveles mínimos de los últimos 49 años y con la evolución de la inflación amenazada por el incremento de salarios más fuerte de los últimos 10 años, el mercado descuenta tipos oficiales en el 3% para dentro de 14 meses.

El riesgo de error en política monetaria es real, una economía en desaceleración con tipos de interés -coste de financiación- al alza, es una situación de muy complicada y peligrosa gestión.

El crecimiento de beneficios empresariales se resentirá, ha comenzado a caer y es un factor de preocupación para las bolsas, particularmente en un entorno de valoraciones son tan altas como las actuales. Aunque para este año, el incremento de beneficios corporativos USA será aún muy robusto, superior incluso al 20% pero las proyecciones para 2019 apuntan a un duro recorte, tasas de crecimiento del 9.4%.

Existen evidencias de pérdida de momentum, indicadores y osciladores de los índices USA advirtiendo debilidad, cada vez más aconsejando posición neta de Venta, apuntando un escenario para el Dow Jones (reservado suscriptores).

Además, el universo FAANG ha quedado técnicamente muy deteriorado tras las caídas de octubre, se han producido rupturas de importantes referencias técnicas de medio y largo plazos y un entorno general de lecturas técnicas que recomienda prudencia.

De igual manera que entre economías desarrolladas se puede considerar a la americana como una de las de mayor fortaleza, en el conjunto de emergentes también hay diferencias, con China entre las de mejor comportamiento.

Sin embargo, en el caso de China la desaceleración económica es también un hecho y las repercusiones de la guerra comercial otro, factor relevante que supone daño y deterioro mutuo para las economías en liza, USA y China.

También, existe gran preocupación por el estado del endeudamiento y su rápida acumulación.

No obstante, el ritmo de crecimiento de la economía china continúa fuerte y próximo al 6%, las empresas continúan generando beneficios a ritmos de doble dígito y las posibilidades son aún muy ambiciosas considerando la amplia base de población e incorporación de millones de personas a la considerada clase media, de la que eventualmente depende el consumo.

Por contra, la bolsa china ha caído bruscamente desde sus máximos de 2015, un -52%, y desde los registrados en febrero de este año, -31%, reduciendo los ratios de valoración de forma contundente hasta niveles, de oportunidad, acordes con infravaloración del mercado.

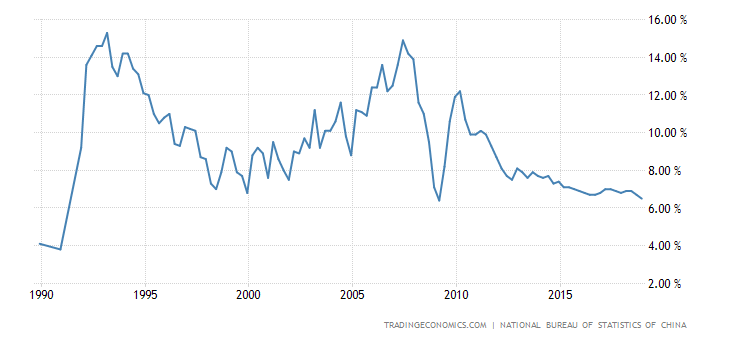

La economía en China ha crecido en las últimas dos décadas con una fuerza sobresaliente…

… pero más allá de lo razonable y ahora que está en fase de desaceleración, aunque creciendo a una envidiable tasa superior al 6%, manifiesta una sobre capacidad tremenda que lastrará el crecimiento y necesita absorber.

Exceso de capacidad generalizada, en productiva e infraestructuras o vivienda, recordemos las famosas ciudades fantasma y edificios ultra modernos edificados pero sin inquilino. Según informa Bloomberg, alrededor del 20% del parque inmobiliario en China estaría desocupado, equivalente a 50 millones de viviendas.

El ritmo de crecimiento de la deuda china es demasiado rápido y sumado al volumen creado en la sombra (shadow system) son factores de inquietud. A pesar de lo cual, los inversores extranjeros compran cada vez más deuda emitida por el Tesoro chino.

Mantenemos sugerencia de participar en el desenlace esperado para el mercado de valores chino, mediante sencillas estrategias de riesgo controlado.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en [email protected].

Twitter: @airuzubieta