Es una pregunta muy recurrente: “En el marco que planteas para la inversión adaptativa ¿qué papel juega el análisis técnico?” Hay tres respuestas diferentes en función del enfoque que se haga:

1. ¿Buscas predicciones en el análisis técnico? Entonces esta herramienta te servirá de igual forma que el resto de análisis que buscan adivinar el futuro: para nada.

2. ¿El mercado es eficiente y aleatorio? Si eres coherente, el análisis técnico aquí tiene muy poco, o nada, que decir. Si las cotizaciones se mueven bajo parámetros brownianos, no tiene ningún sentido realizar análisis técnico (ni fundamental).

3. No puedo predecir, pero me puedo preparar. Aquí el análisis técnico, tal como lo definiremos más adelante, tiene bastante que decir.

La línea que separa la predicción de la preparación es, en ocasiones, muy difusa pero son enfoques diferentes. La predicción pivota sobre el “lo sé” mientras que la preparación orbita sobre el “podría ser”. Así, ante un mismo resultado de análisis técnico, por ejemplo una intensa alerta bajista en los índices bursátiles, la vía del “lo sé” podría llevar al inversor a tomar riesgos excesivos como apalancarse para apostar por ese escenario bajista que “sabe que va a pasar”. La alternativa del “podría ser”, ante esta misma alerta, adoptaría una posición defensiva reduciendo exposición a bolsa y aumentando liquidez. La predicción busca el éxito a corto plazo apoyándose en apuestas muy concentradas porque “lo sabe”; mientras que la preparación tiene como objetivo la supervivencia de la cartera a largo plazo.

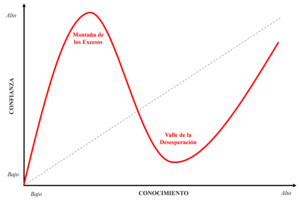

¿Qué entendemos por análisis técnico? Para nosotros es un concepto multidimensional. Es el resultado de combinar diferentes disciplinas: análisis gráfico, estudio de flujos, osciladores, patrones de comportamiento, modelos matemáticos, estadísticos, volúmenes, cambios en el ecosistema, implicaciones de modificaciones en parámetros de regulación, identificación de bucles, etc. Creemos que reducir toda la complejidad de los mercados financieros a, por ejemplo, una línea de tendencia, soportes y resistencias, es un camino que nos llevará a la “montaña de los excesos”, aumentando de forma exponencial la probabilidad de cometer errores.

He tenido la suerte de coincidir a lo largo de mi carrera profesional con grandes analistas técnicos. Y todos tenían una cosa en común: caminaban por el “valle de la desesperación”. Analistas de mente abierta, sin dogmatismos, multidisciplinares, humildes, innovadores. Conscientes de las limitaciones de todo análisis cuando te enfrentas a sistemas extremadamente complejos, sin posibilidades de una modelización que justifique apuestas a “todo o nada”. Una actitud que pone en jaque a la supervivencia de nuestra cartera, y que tantas veces se ve en la “montaña de los excesos” cuando, la combinación de sesgos emocionales con información incompleta sobre un campo extremadamente complejo, rompe la proporción confianza / conocimiento, disparándose la primera mientras nos estancamos en la segunda.

Identificar desequilibrios en la relación rentabilidad / riesgo y tomar decisiones que no comprometan la supervivencia de la cartera, son objetivos que podría cubrir el análisis técnico tal como lo entendemos nosotros ¿Para qué sirve el análisis técnico en el marco de la Inversión Adaptativa? Depende de ti.