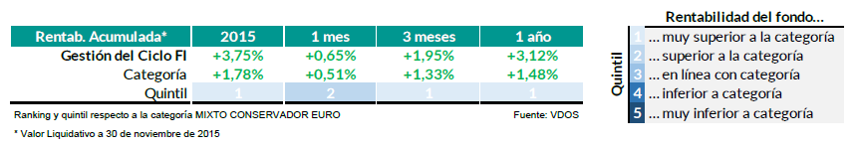

Así fue el mes. Gestión del Ciclo FI se revaloriza un +0,65% en noviembre, cerrando el mes con un valor liquidativo en 10,22€. La rentabilidad acumulada en 2015 es del +3,75%. Dos posiciones en cartera han destacado sobre el resto en la generación de rentabilidad del pasado mes, y las dos comparten la apreciación del dólar (pasa de 1,10 a 1,05 en noviembre) como elemento catalizador: (1) posiciones inversas sobre la deuda EEUU: la subida de los tipos de interés a largo plazo en EEUU ha sido capitalizada por el double short 10y US Treasury que gana un +5,3% en el mes. (2) RF Corporativa Emergente: una posición que, al estar referenciada a un índice en dólares, se ha visto favorecida por la apreciación de la divisa y cierra el mes con una subida del +4,2%. En el lado negativo, las posiciones en oro (cae un -4% en noviembre) han drenado rentabilidad a la cartera del fondo, si bien ha sido un drenaje mínimo al suponer la exposición a oro apenas un 1,3% de la cartera total.

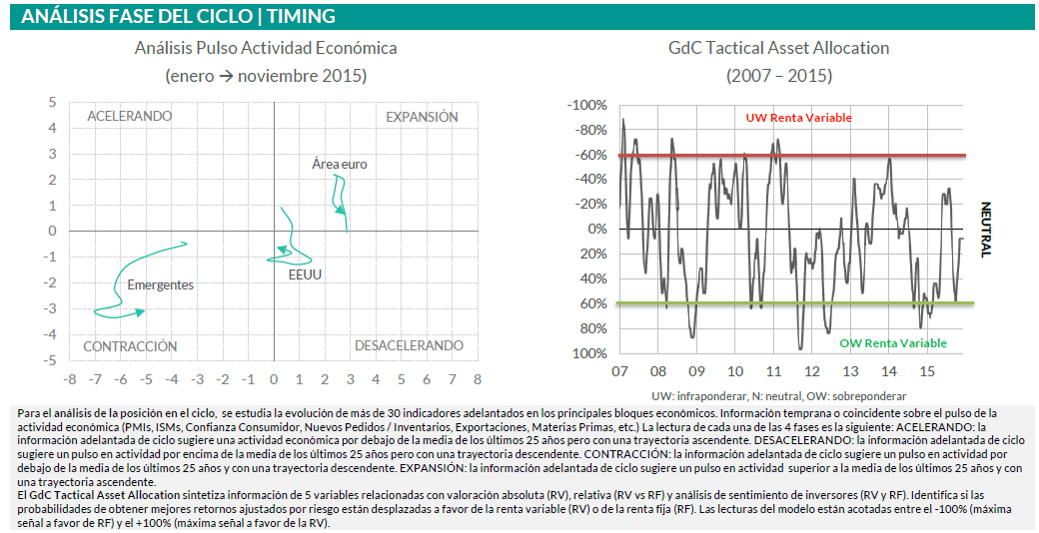

Análisis posición en el ciclo y monitor de timing. El análisis de los indicadores del último mes arroja un balance con sesgo neutral / negativo. La noticia positiva la encontramos en la información adelantada de ciclo en el bloque emergente. Sigue en el cuadrante de contracción, pero la dirección de la información (flecha en el gráfico inferior izquierdo) apunta a un freno en el deterioro de los últimos trimestres. En el lado opuesto, el área euro se mantiene en zona de expansión, si bien esta ha ido perdiendo fuelle en los últimos meses, lastrado por la información adelantada de actividad industrial (ratio nuevos pedidos / inventarios) y la confianza del consumidor en Alemania. Entre los focos de presión al alza sobre actividad destacamos las encuestas sobre expectativas de empleo y consumo en Francia y en España. Por último, el GdC tactical asset allocation recomienda mantener una exposición neutral a renta variable, alertando de cierta complacencia en el sentimiento de los inversores y volatilidad implícita. El presupuesto de inversión a renta variable del fondo está en el rango 0-30%, por lo que mantenemos una exposición del 15% a renta variable (10% en RV Desarrollados + Emergente y 5% en Inmobiliario).