Una vez concluido el año 2015 es tiempo de analizar minuciosamente y con mayor detalle los resultados obtenidos por mis programas de gestión y extraer algunas conclusiones. En este artículo me gustaría analizar todos los costes intrínsecos de un estilo cuantitativo de gestión de carteras.

Comencemos viendo los resultados en el año 2015 de los dos programas que gestiono:

Los clientes del programa UFA EV+ (de retorno absoluto conservador) ganaron un 6,56%, y los del UFA TREND (de gestión tradicional) un 9,29%.

En este artículo vamos a centrarnos en el desglose de las rentabilidades obtenidas y los costes del programa UFA EV+. Se trata de un programa de retorno absoluto que se basa en un sistema tendencial que compra acciones con clara tendencia alcista de sectores fuertes y vende en corto valores en tendencia bajista de sectores débiles. Además, realiza estrategias con un sistema de ultra corto plazo con ETFs, futuros o CFDs sobre índices.

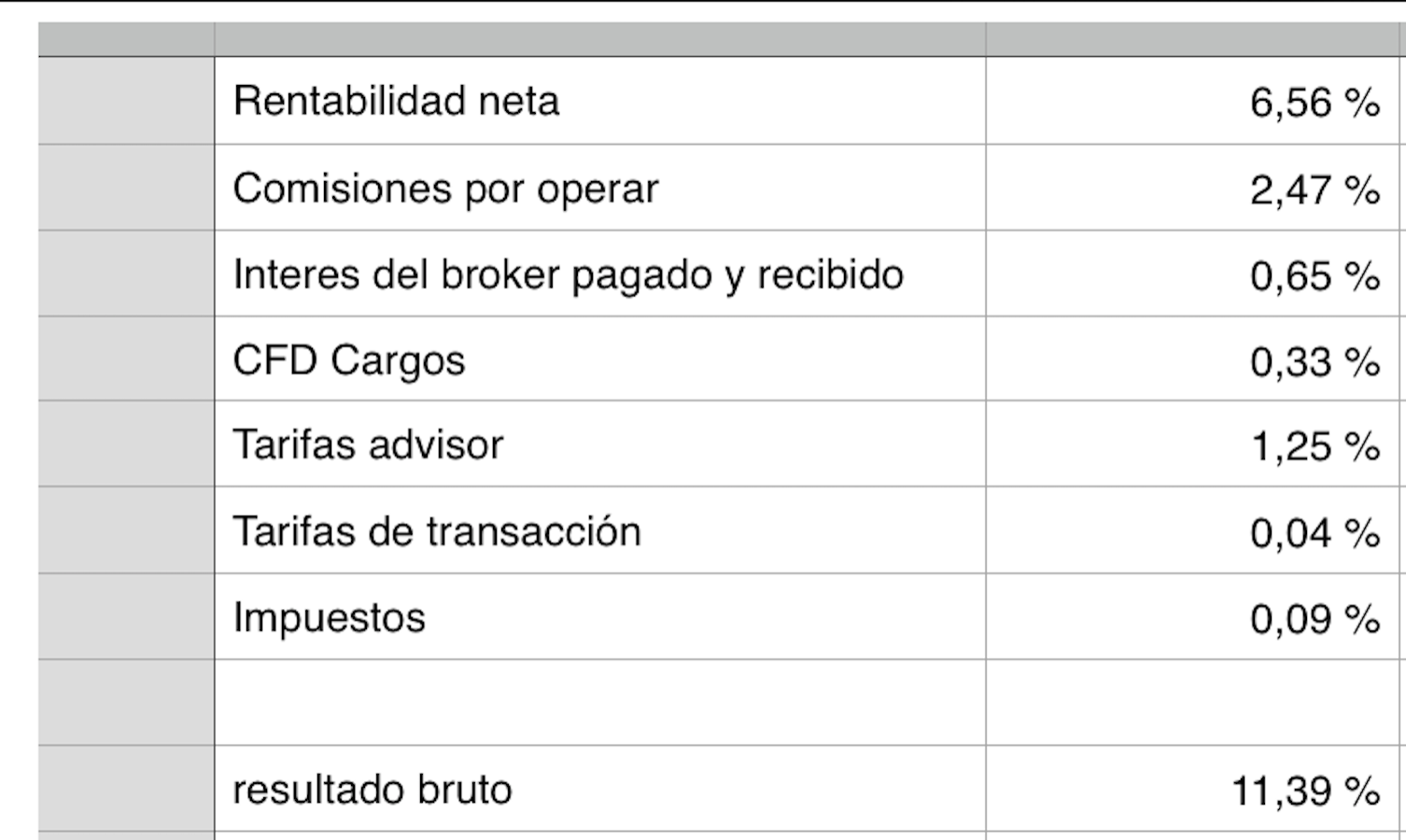

En la siguiente tabla podéis comprobar los gastos de la gestión desglosados. El resultado bruto de los programas, lo que como gestor le he ganado al mercado durante el año 2015 es del 11,39%.

De la rentabilidad bruta hay que descontar los siguiente gastos:

Las comisiones por operar con GPM (el broker español más económico para un programa de gestión que opera en los principales mercados mundiales) ascendieron al 2,47% del patrimonio total gestionado. Hay que destacar que este programa rota mucho la cartera debido a los sistemas de ultra corto plazo sobre indices que realizan un gran número de operaciones a lo largo del año. Cuanto más rote una cartera con un sistema de especulación con esperanza matemática positiva mayor es la velocidad en el tiempo en la que tus resultados tienden a la esperanza del sistema, tal como expliqué en el artículo El efecto azar en nuestras operaciones en Bolsa. El volumen sirve para reducir varianza pero encarece tus costes de transacción. Mi objetivo para este año es reducir al menos un 25% esta partida,dejando las operaciones un poco más de tiempo en el mercado (para ello he modificado ligeramente algún sistema) y gracias a las economías de escala que supone el ir aumentando el capital total bajo gestión (te ahorras ,por ejemplo, el mínimo que cobra el broker para algunas operaciones). Esto podría suponer un 0,6% de beneficio extra anual para los inversores de mis programas.

El interés del broker pagado y recibido es la cantidad que cobra el broker por el préstamo de acciones para las operaciones bajistas (venta a corto) y el interés por prestarte dinero en otras divisas para que tus operaciones con acciones que se encuentren fuera del área euro no tengan riesgo divisa.

Los CFD cargos son intereses por préstamos de títulos de operaciones bajistas con CFDs y los intereses que se cobran por operar con este producto. En mi gestión sólo opero con CFDs en aquellos mercados donde existe una Tasa Tobin o una tasa de la reina que grava las operaciones bursátiles (Francia, Italia e Inglaterra) y en las operaciones con índices bursátiles para cuentas pequeñas, debido a que la cantidad mínima que hay que invertir en los futuros sobre índices es demasiado elevada.

Las tarifas advisor son las comisiones que gana la gestora. En el caso de mis programas la suma de la comisión fija, más la comisión de éxito anual ascendió a un 1,25%.

Las tarifas de transacción son las comisiones extra que cobran los gobiernos por comprar y vender acciones en el mercado francés, italiano y británico. En estos mercados compro únicamente acciones a medio y largo plazo, a corto plazo es más rentable entrar y salir en estos mercados utilizando CFDs.

Por último los impuestos por los dividendos recibidos ascendieron al 0,09%.

Como véis los costes de operar en Bolsa no son nada despreciables. Recuerdo el malestar que me produjo hace dos años cuando uno de los directores de un broker muy conocido, ante mi insistencia en que me ofrecieran comisiones más bajas para mis clientes si querían que trabajase con ellos me dijo: "Si estás tan preocupado por las comisiones es porque no debes ser un buen gestor". "Nadie se preocupa por esos detalles secundarios en la gestión de carteras". Pues sí que son importantes y mucho, pese a que interesadamente el broker quiera hacerte creer que no es así.

Espero que según vaya aumentando el patrimonio que gestione pueda ir consiguiendo mejores condiciones en las comisiones que pagan mis clientes por las estrategias que realizo en sus cuentas para incrementear la rentabilidad neta anual que reciben.