Los análisis que quiero presentar me gustaría que fuesen amenos y rápidos, para que cualquiera pueda tener una idea de donde partir en un primer momento de lo que tiene o no tiene una empresa y en caso de que interese, que cada cual investigue por su cuenta los detalles.

Hoy vamos a analizar la empresa ABBV. ABBV es una empresa del sector farmaceutico centrada sobre todo en enfermedades como la hepatitis C, las enfermedades neurológicas y la oncología. La compañía está especializada en tratamientos avanzados para enfermedades complejas.

Como en los análisis que quiero hacer no quiero que la gente se aburra, puedes visitar su web si te interesa más información acerca de la compañía.

Dentro de poco tendremos los resultados del año 2016. Actualizaré el informe una vez salgan.

DEUDA

La deuda de la empresa está contenida si la relacionamos con el patrimonio neto de la misma. Pero si la relacionamos con el EBITDA es bastante más elevada de lo que me gustaría. Esto puede ser un problema si no consigue aumentar el EBITDA.

Algo que no me gusta es el Goodwill que tiene, pero para que no me gustase de verdad tedría que haber hecho inversiones bastante sobrevaloradas

RENTABILIDAD

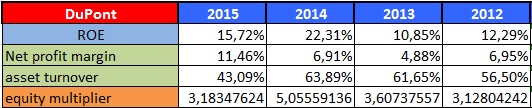

Para medir la rentabilidad de la empresa (y bastantes cosas más) vamos a realizar un análisis DuPont. Mediante este análisis vamos a poder ver si la rentabilidad sobre su patrimonio neto viene gracias a la deuda, a que tiene unos buenos márgenes, o es que vende muchísimo volumen:

Lo que se puede ver gracias a este análisis es que el empeoramiento del ratio ROE en el año 2015 respecto al año 2014 viene por unas ventas inferiores y por una disminución del apalancamiento. Sin embargo el ratio no cae demasiado porque el margen neto no solamente se ha mantenido, sino que ha aumentado. No es que tenga un ROE desorbitado, pero con la diversificación de productos que tiene es muy posible que este ROE no empeore demasiado en el futuro.

VENTAJAS COMPETITIVAS

ABBV es líder en algunos medicamentos para enfermedades complejas. Una forma de ver si una empresa tiene una buena ventaja competitiva (depende del sector) es medir la relación entre el beneficio bruto y los activos totales. No tendríamos que ver solamente esto, pero nos da pistas. En el caso de ABBV el ratio es de 35%, lo cual significa que es muy buen dato.

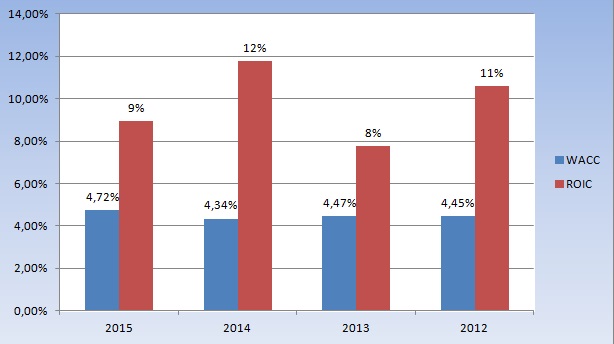

Aunque la rentabilidad que consigue para el capital invertido sea abstante variable, todos los años consigue un margen positivo para el coste que consume.

FLUJOS DE CAJA

La empresa invierte mucho en I+D, lo cual es bastante lógico viendo el sector al que pertenece. Para sacar un flujo de caja neto en este tipo de empresas no me gusta utilizar la formula normal, sino que me gusta tener en cuenta las variaciones de los intangibles si pienso que son representativas para lo que de verdad gana la empresa. En el caso de ABBV los activos intangibles son derechos sobre productos y acuerdos de licencias. El aumento tan grande de 2015 es por la compra de Pharmacyclics. Normalmente los activos intangibles tienen un plazo de amortización de 12 años en la empresa lo cual es sencillo de estimar porque son licencias con fechas de caducidad y podemos saber cuando dejaremos de recibir tanbién flujo de dinero por estas licencias. No veo que se necesite mucho ajuste para purgar el FCF (aunque un poco si por essa compra de Pharmacyclics). Por lo tanto el FCF es positivo todos los años y tiene bastante margen positivo suficiente por si las compras que ha hecho no estuviesen bien valoradas.

VALORACIÓN

Para que la empresa esté bien valorada debería crecer a tasas de 2 dígitos. Pienso que un valor cercano a su valor intrínseco estaría sobre 50$. Además se asemeja bastante esta valoración al número de Graham.

PUNTUACIÓN FINAL

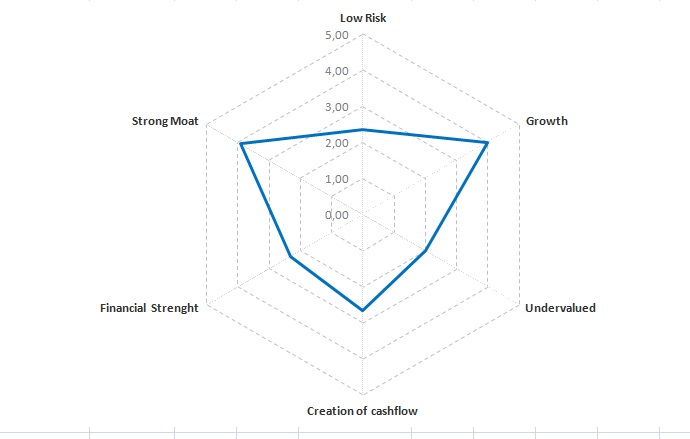

Según el algoritmo que trabajo, la puntuación final de esta empresa es un 5'26. Es decir, un suficiente.

¿Entonces por qué he analizado esta empresa? He utilizado este filtro de dividendos mejorado y ABBV fue una de las empresas que salían en el mismo. De esta forma puedes ver como incluso mucho más importante que el sistema para filtrar empresas es hacer aunque sea un breve análisis fundamental de la empresa para cerciorarte de que es interesante anaizarla más a fondo o bien no es lo suficientemente buena para tenerla en cartera.

Siempre deberíamos analizar las empresas aunque sea mínimamente para no cometer errores graves. Si luego no tienes otra forma de gestión del riesgo entonces el análisis debe ser mucho más exhaustivo.

Espero que te haya servido para hacerte una idea de cómo está la empresa.

Un saludo