Después de unos meses en el que el mercado bursátil está mostrando un comportamiento inusualmente volátil, vuelvo a escribir en el blog en la línea y espíritu con que lo empecé, que no es más (ni menos) que la servir de modesto altavoz para las variables financieras más innovadoras y también para aquellas clásicas que, muchas veces, se olvidan y deberíamos tener siempre presentes para la generación de valor para empresas y empresarios

Uno de los grandes clásicos, muchas veces olvidados, otras veces temido y generalmente mal empleado, es el del apalancamiento financiero. El endeudamiento tiene mala fama. Está claro que asumir una carga financiera (sea a nivel de empresa o a nivel particular) supone una responsabilidad directamente proporcional al monto de la cantidad de la misma, acrecentada con los intereses de la misma y que, en muchas ocasiones, va vinculada al aporte de garantías. Por otro lado, hay una atávica mentalidad, muy arraigada en la España más profunda, de que no hay que tener deudas. La más crudo de esta última crisis financiera no ha ayudado a eliminar esta filosofía.

El apalancamiento financiero se produce cuando una empresa utiliza recursos ajenos para su financiación. Dichos recursos han de contemplarse en dos dimensiones:

- A. Por un lado, suponen un coste financiero

- B. Por otro lado, dicho coste financiero supone, a su vez, para empresas con beneficios, un ahorro en el Impuesto sobre Sociedades toda vez que los intereses de la financiación ajena tienen carácter deducible. Para empresas con pérdidas también los costes financieros pueden suponer un ahorro impositivo en la medida en que los resultados negativos pueden compensarse con los positivos en los ejercicios que la legislación fiscal permita.

Si el coste financiero neto es inferior a la rentabilidad de los activos, se habla de apalancamiento financiero positivo y, si sucediese al revés, sería negativo. La fórmula que sustenta el cálculo del apalancamiento financiero en cualquier empresa, puede contemplarse desde un aspecto estático u otro dinámico.

Desde el punto de vista estático, es decir, con datos económico-financieros de un cierre anual (o anualizado), la fórmula del apalancamiento financiero es la siguiente:

En la misma, los Fondos Propios se entienden en un sentido amplio, traduciéndose en términos contables “puros” como “Patrimonio Neto”.

Para una mayor potencia de análisis y diagnóstico, es conveniente emplear al menos dos ejercicios (cierres anuales o anualizados), empleándose, en este caso, para el cálculo del apalancamiento financiero, la siguiente fórmula:

En ella, se mide la variación relativa (porcentual) entre el Beneficio antes de Impuestos de dos ejercicios y la variación relativa (porcentual) del Beneficio antes de Intereses e Impuestos.

En ambos casos, se pueden obtener rangos de resultados, en tres sentidos:

- A. Valores mayores a uno (por ejemplo 2)

- B. Valor igual a uno-

- C. Valores menores a uno (por ejemplo 0,5)

Si obtenemos un valor mayor a uno, y cuanto mayor sea este, implicará que la empresa que estamos analizando tiene un alto nivel de endeudamiento. Lo cual, como antes indicaba no tiene que ser malo. No es la deuda en sí lo que aumenta o disminuye la rentabilidad de las empresas (o incluso de los Estados), sino su utilización. Si la deuda, por poner un supuesto, la obtenemos al 5% de coste financiero y empleamos el dinero obtenido en inversiones en el activo que generen una rentabilidad superior a ese 5%, así como que éstas inversiones generen liquidez con antelación al vencimiento de los pagos de la deuda tomada, no hay ningún problema, de hecho, al contrario, permitirá un crecimiento de la rentabilidad de los accionistas de la compañía más acelerado.

Por ejemplo, si obtenemos en cualquiera de las fórmulas anteriores, un valor de 2, querrá decir que, en caso de que la empresa esté en crecimiento de su Beneficio antes de Intereses e Impuestos (su resultado de explotación, para entendernos), por cada euro que incremente éste, se incrementará en dos euros el Beneficio Antes de Impuestos. Pero también indicará que, si no se realiza una buena gestión y el Beneficio Antes de Intereses e Impuestos desciende un euro, el Beneficio Antes de Impuestos descenderá dos euros. Esta reflexión puede hacerse de manera similar para cualquier valor que se obtenga de las anteriores fórmulas.

Así, de forma genérica, suele decirse que una compañía que presenta en los ratios anteriores valores superiores a uno, está “apalancada financieramente” y con valores menores a uno que está “desapalancada financieramente”.

En definitiva, las empresas apalancadas financieramente (con mayor endeudamiento) tienen mayores riesgos que las desapalancadas financieramente, pero también, si gestionan correctamente ese endeudamiento, crecen más rápida y rentablemente que las segundas. Es cuestión de asumir (o no) riesgos y de saber gestionar de manera óptima el endeudamiento.

Financieramente lo anterior se produce cuando el coste de la deuda es inferior a la rentabilidad de los activos (que se mide con el ratio del ROI = Return on Assets) y se expresa como: BAII / Activo. Y los flujos de caja de los activos generan liquidez en cuantía suficiente y con antelación a los vencimientos de la deuda.

Para ver esto con mayor claridad, adjunto una tabla con un ejemplo:

Se puede observar en el cuadro adjunto que, una empresa con un Activo de 8.000 miles de euros, en función de que financie los mismos con o menor proporción de fondos ajenos (mayor apalancamiento financiero), aumenta su rentabilidad. Estos activos, en el ejemplo, generan unos –Beneficios Antes de Intereses e Impuestos de 1.000 miles de euros y, por tanto un ROI, de un 12,50%. Si suponemos un coste financiero de la deuda de un 9,75% (se cumple, por tanto la premisa principalmente para el apalancamiento financiero positivo ROI=12,50%>9,75%=Coste financiero); cuando más deuda se asuma, más rentabilidad obtiene el accionista de la compañía medido por el ratio del ROE (Return On Equity = Beneficio Neto / Patrimonio Neto). En el caso de menor apalancamiento financiero, el accionista sólo obtendría un ROE del 9,39%, mientras que en el del máximo, este alcanzaría el 14,53%.

También se aprecia, vía el Umbral de Rentabilidad que, a mayor endeudamiento, hay mayor riesgo. En el caso de menor apalancamiento financiero, hay que vender (y cobrar) ventas por importe de 7.988 miles de euros para que la empresa obtenga un beneficio neto positivo, mientras que en el del máximo, la cifra de ventas debería ser superior a 8.963 miles de euros.

Si se diera el caso de que el coste de la deuda fuera mayor al ROI, entonces el efecto del apalancamiento financiero sería negativo, como podemos ver en el cuadro siguiente que adjunto:

Cuanto menos endeudada esté una empresa mayor es su autonomía y, en principio, mayores sus posibilidades de negociar préstamos, tanto en lo que respecta a su cuantía como a su coste. A medida que se toma más capital ajeno, disminuye la

autonomía, aumenta el riesgo financiero y la capacidad negociadora se debilita. Será cada vez más difícil encontrar financiación y, cuando se encuentre, posiblemente sea cara.

Como es obvio, el uso del apalancamiento financiero para que tenga el efecto positivo que he explicado anteriormente, debe de estar bien orientado y tener un destino de uso claro para conseguir un ROI superior al coste del endeudamiento.

Cada empresa, atendiendo a sus particulares circunstancias en el tiempo y también en función del contexto de mercado en que nos encontremos, orientará esta financiación: para implementar medidas que mejoren los ciclos de circulante; acometer inversiones en activos no corrientes, tanto de crecimiento como de renovación; aumentos de personal; expansión de negocio, etc.

Uno de los destinos que deberían ser recurrentes es, como comenté en mis anteriores entradas en el blog, el de invertir en innovación. De hecho, en España, existen fuentes de financiación específicamente diseñadas para ello. Algunas de las más destacadas, son:

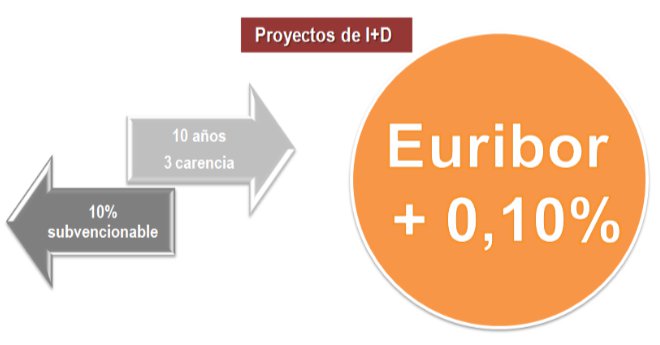

1.- CDTI

2.- CDTI INNOVACIÓN

3.- PLAN DE COMPETITIVIDAD

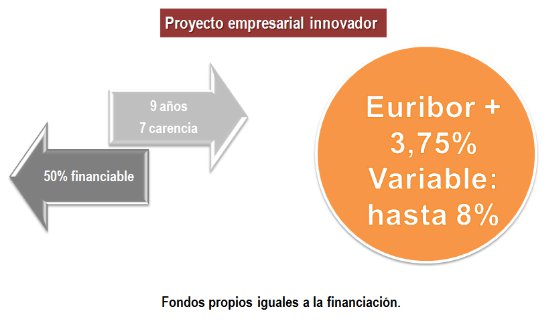

4.- ENISA:

5.- CDTI NEOTEC

6.- ENISA EMPRENDEDORES

En relación a las mismas, cabe destacar ciertas ventajas sobre la financiación bancaria tradicional, más allá del tipo de interés de las mismas:

- Financiación paralela a la bancaria, por lo que no aparece en CIRBE

- Nivel de garantías exigido muy reducido

- Condiciones económicas muy especiales, tanto en coste como en plazos y flexibilidad.

- No existen comisiones (a excepción de la línea ENISA).

- Los niveles de solvencia exigidos son muy inferiores a los exigidos por la banca.

- Se valora tanto el historial de la empresa como el del equipo directivo

Si unimos, a nivel de gestión de empresa una adecuada política de apalancamiento financiero, que mejore el Beneficio Antes de Impuestos, junto con una de uso de la deducción de I+D, que ya he comentado en una anterior entrada de este blog, el beneficio neto para el accionista puede verse incrementado de manera muy sustancial. Y estaremos realizando, a nivel de empresa, una gestión óptima del valor, mezclando un enfoque tradicional (como es el apalancamiento financiero), con elementos más novedosos (como es el empleo de los incentivos a la innovación). Como dice un refrán: “Quien sigue al rebaño, acaba pisando un excremento”. No sigamos al rebaño, hagamos cosas diferentes… con cabeza y con técnica.

1