En meses recientes se ha hablado mucho acerca de los Credit Default Swaps en relación con los riesgos de impago de las deudas gubernamentales y de algunos bancos. El mercado de crédito donde se negocian los CDS es inaccesible para el pequeño inversionista. Pero tal y como ha sucedido en casos anteriores, los ETFs llegan en auxilio de las necesidades e intereses del retail investor.

Los CDS o Credit Default Swaps son básicamente un contrato de seguro, en donde la institución acreedora (Banco o Gobierno) vende a un tercero (Especulador o Aseguradora) su cartera de deudores pagando un premio como compensación por tomar el riesgo. De esta manera la institución que en un principio otorgó los créditos se asegura ante la probabilidad de impago por parte de los deudores, es un simple traspaso de riesgos.

iTraxx® ETFs es el nombre de los

Fondos Cotizados que nos brindarán acceso a los

CDS. Están basados en el índice

iTraxx®, el cual tiene un portafolio de 125

CDS con mucha liquidez y representativos del mercado

Credit Default Swaps.

XTE5 --> iTraxx Europe Main ETF

XTC5 --> iTraxx Crossover ETF

XTH5 --> iTraxx HiVol ETF

SCPB --> SPDR Barclays Capital Short Term Corporate Bond ETF

XGLES --> db x-trackers II iBOXX Euro SOVEREIGNS EUROZONE TOTAL RETURN INDEX ETF

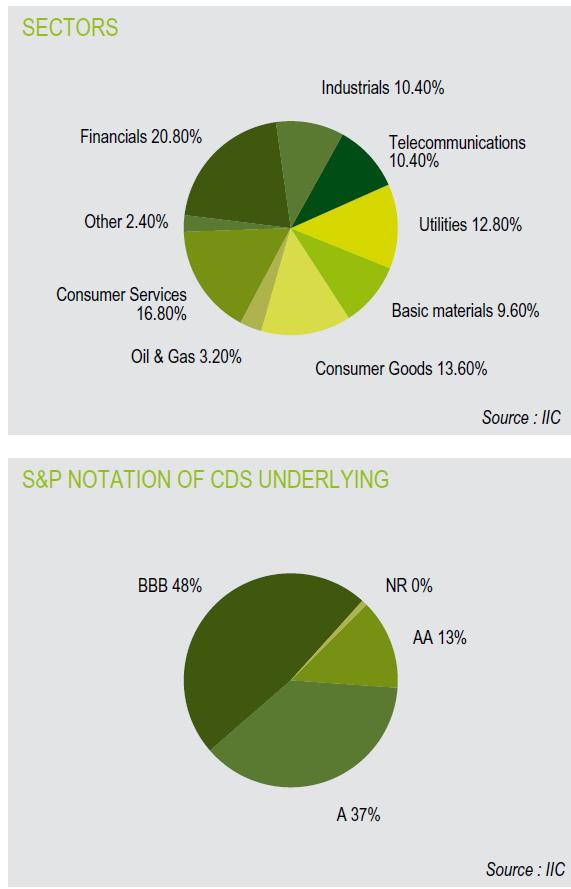

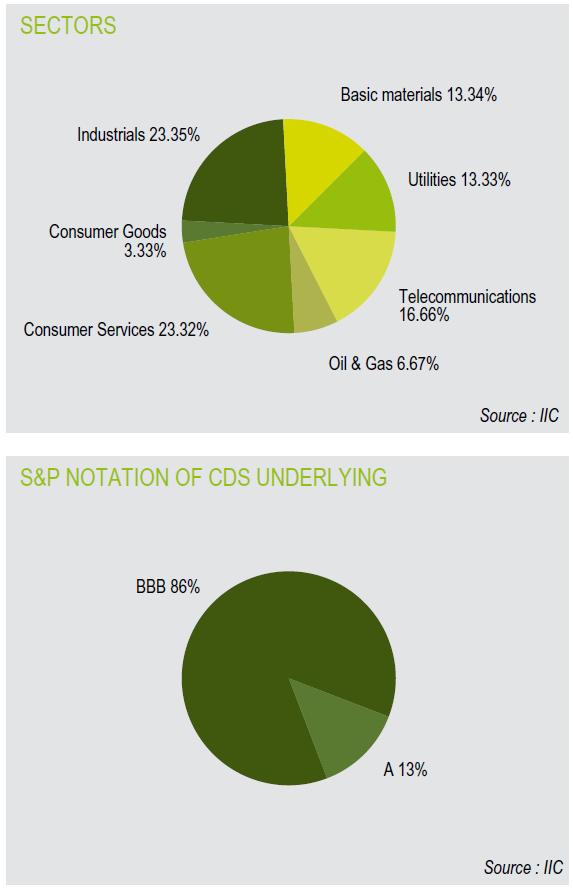

Sigue a las 125 empresas mas liquidas y con mejores calificaciones del mercado. Permite al inversionista cubrir sus portafolios o simplemente tomar ventaja de las perspectivas del mercado crediticio de derivados. Además de simplificar los aspectos regulatorios y operativos inherentes a estas transacciones.

Ofrece la posibilidad de una mayor rentabilidad mediante el seguimiento de las 30 entidades europeas con el mayor grado de volatilidad.

Proporciona referencia para 50 de los más líquidos participantes europeos dentro del crédito empresarial con los más altos rendimientos. Debido a un nivel alto en el riesgo intrínseco, este ETF podría producir una rentabilidad superior a la de iTraxx® HiVol.

CONSIDERACIONES

Los

iTraxx participan en el

mercado de crédito a través de la exposición que tienen los

CDS que están dentro del índice. Por lo tanto, los

iTraxx db x-trackers ® ETFs no están sujetos al riesgo de tasas de interés. Estos novedosos instrumentos permiten al retail investor tener acceso al mercado donde cotizan los

bonos soberanos.

Además ofrecen acceso simple y rápido a quienes quieren tomar ventaja de la volatilidad del mercado sin tener que negociar

derivados crediticios directamente.

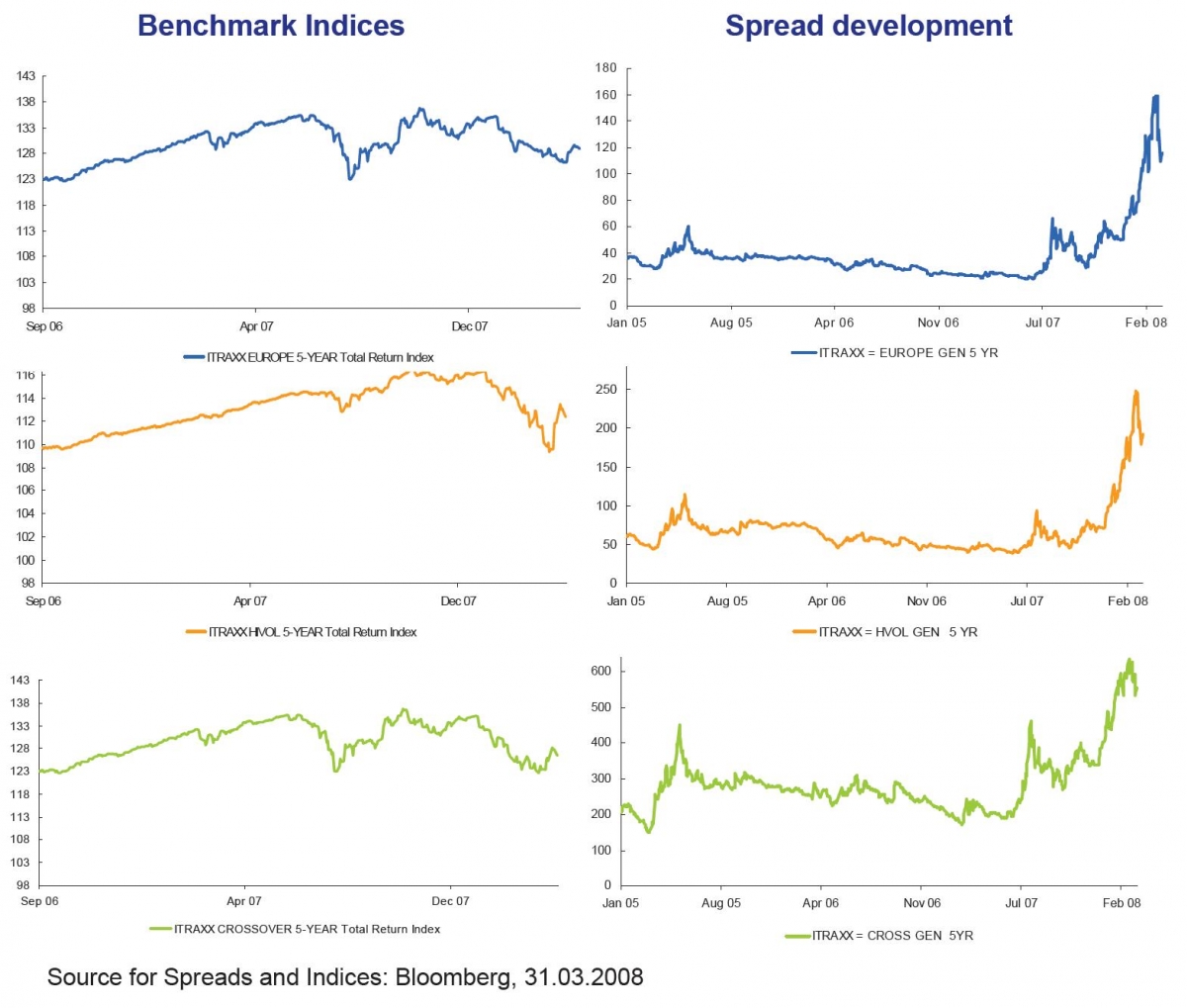

El horizonte de inversión para los iTraxx es de al menos 5 años y tienen mayor liquidez que los bonos corporativos.

A pesar de que los iTraxx ETFs son mucho más estables en un entorno de tipos de interés volátiles, no debemos olvidar que existen riesgos:

- El riesgo crediticio inherente al mercado, ya que el valor de los iTraxx ETFs depende de los spreads de los CDS que se utilicen como subyacente.

- El riesgo crediticio relacionado con una probable rebaja en la calidad crediticia del emisor, que podría conducir a una disminución del valor en el subyacente.

- El riesgo de tipo de cambio, debido a que los subyacentes se encuentran denominados en distintas divisas.

- El riesgo de contraparte de caer o estar cerca del default.

Aunque también se pueden tomar posiciones cortas y aprovechar la caída del ETF, lo más recomendable es que quienes inviertan en iTraxx® ETFs sean inversionistas sofisticados y con experiencia, ya que el subyacente de estos instrumentos es un derivado cuya estructura esta compuesta de una cadena de derivados. Por lo tanto su funcionamiento es mucho más complicado que los tradicionales ETFs sobre canastas accionarios o commodities.

.jpg)