Este mes nos ha llamado la atención un artículo aparecido en la revista “Posición” de la gestora alemana de fondos Flossbach von Storch. Este artículo refleja muy bien la realidad actual y la dificultad de conseguir rentabilidad con nuestros ahorros en un momento donde los tipos de interés en la zona euro están en negativo, y parece además que se mantendrán así durante un largo periodo de tiempo. En este contexto se hace más necesario que nunca medir nuestras inversiones, ya que la estrategia habitual de la libreta de ahorro no funciona.

Recomendamos la lectura del artículo del mismo modo que recomendamos ponernos en manos de un asesor de inversiones, que nos podrá ayudar en nuestra estrategia de inversión.

De ahorradores a inversores

Es asombroso: hace una década que los tipos de interés están por los suelos, pero algunos inversores europeos, especialmente los alemanes, siguen depositando su dinero en libretas de ahorro. A continuación presentamos cinco razones para dar el salto de ahorrador a inversor.

Ha oído hablar de la «paradoja de los tipos de interés»? Se trata de un fenómeno que afecta muchos ahorradores europeos pero especialmente a los alemanes. Están convencidos que “los tipos son tan bajos desde hace tanto tiempo, que lo más probable es que vuelvan a subir pronto”. La paradoja radica en que la primera parte de esta afirmación es correcta. Por eso, muchos ahorradores creen que la segunda también tiene que serlo.

Es cierto que las tasas de interés son muy bajas desde hace ya mucho tiempo, debido a la política monetaria expansiva del Banco Central Europeo (BCE). A 8 de octubre de 2008, el tipo de referencia de la zona euro aún era de en torno al 4,00%. Más de diez años y 18 recortes de tipos más tarde, se sitúa en el 0,0%. Esto también significa que los productos de ahorro tradicionales tales como los depósitos a la vista y a plazo fijo, las libretas de ahorro o los planes de ahorro bancarios apenas generan rendimiento.

No obstante, todo esto no desanima a los ahorradores. Los alemanes, por ejemplo, atesoran unos 2,5 billones de euros en productos de inversión que generan unos bajos intereses. A pesar de la inflación y los tipos penalizadores. Y además – y esto también forma parte de la «paradoja de los tipos» –, esta cantidad ha aumentado en los últimos años ¡pese a que los intereses han caído aún más! Simplemente, los alemanes siguen ahorrando como si no pasara nada.

Lo que rige es el principio de la esperanza, la convicción siguiente: «¡después de tanto tiempo, los tipos de interés tienen finalmente que volver a subir!» En la vida cotidiana, nadie actuaría conforme a este principio; si no, uno acabaría poniendo cisternas en el desierto, porque después de tantos años de sequía, al final tiene que llover.

Y así transcurren los años, y no pasa nada. Y tampoco pasará en el futuro. En cualquier caso, no a menos que las familias, entre otras las alemanas, empiecen a replantearse gradualmente su estrategia de ahorro. Pasar de ahorradores a inversores. En nuestra opinión, cinco argumentos pueden facilitar el primer paso hacia una mejor inversión de su dinero.

Los tipos de interés permanecerán bajos

En los próximos años no se producirá ningún verdadero giro en los tipos digno de mención. Esto no significa que en algún momento el precio del dinero no vaya a repuntar de nuevo, tal vez en unas pocas décimas de puntos porcentuales. A largo plazo, creemos que quizá podría incluso subir un poco más. No obstante, no consideramos realistas una normalización que impulse los niveles de tipos sostenibles al 5% o al 6% como había antes de la crisis, a menos que la inflación aumente de manera explosiva. El motivo es que, en caso de fuerte alza de los niveles de tipos, las endeudadas economías de la zona euro se desplomarían en algún momento bajo la carga masiva de los mayores pagos de intereses de su deuda. Esto podría significar el fin del euro, algo que los responsables del BCE quieren evitar, “whatever it takes” (haciendo lo que haga falta).

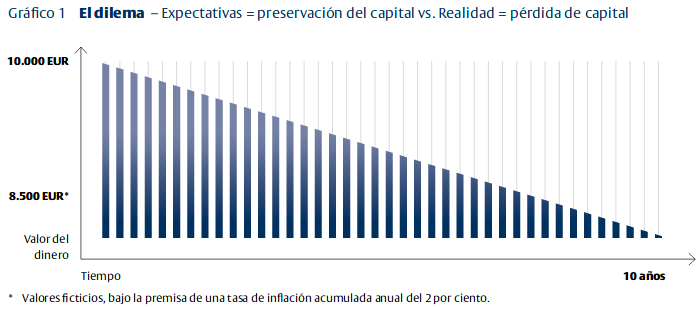

Pérdida de valor real de patrimonio

Actualmente, las libretas de ahorro y los depósitos a la vista y a plazo fijo apenas devengan intereses. En el mejor de los casos, algunos bancos ofrecen actualmente un 0,1%, otros incluso menos. Y eso es antes de comisiones e impuestos. Muchos ahorradores, lo prefieren porque el dinero está «seguro». Caen en la «ilusión del valor nominal». En términos «nominales», es decir, sin tener en cuenta la inflación, es cierto que el valor de su patrimonio se mantiene. Pero los precios aumentan: según los últimos datos estadísticos oficiales de Alemania, por ejemplo, en un 1,9% el año pasado. Por consiguiente, en términos «reales», el poder adquisitivo del patrimonio se reduce. Por lo tanto, lo único que es «seguro» es que con unas cuentas que prácticamente no devengan intereses, los ahorradores podrán comprar bastante menos en el futuro con el dinero depositado. Un cálculo rápido muestra que alguien que invierta 10.000 euros a un tipo del 0,2% anual, al cabo de diez años dispondrá de 10.201,80 euros. En términos nominales, el patrimonio ha aumentado. En términos reales, es decir, considerando una inflación del 2%, el objetivo del Banco Central Europeo (BCE), el valor de la inversión ha disminuido considerablemente: pese al abono de intereses anuales, su poder adquisitivo ahora es solamente de 8.369,03 euros. Además, en los últimos años los precios de algunos activos en Alemania, como los inmobiliarios, han subido mucho más que los de los artículos de consumo diario. Esto significa que cuanto más tiempo los ahorradores no reciban intereses en sus cuentas de ahorro, más difícil les resultará más adelante poder comprar una vivienda, ya que para ello se requiere mucho capital, que cuesta acumular sin unos rendimientos.

Hay un final feliz

El dilema de inversión de los ale-manes ofrece una gran oportunidad. Nunca antes había sido tan evidente como ahora que la estrategia habitual de la libreta de ahorro ya no funciona. Los tipos de interés cero y negativos son un choque cultural, el peor caso posible para las personas que necesitan su patrimonio, pero que solo se sienten cómodos invirtiendo su dinero en cuentas bancarias. Pero la historia puede tener un final feliz, por lo menos para aquellos que cambien el rumbo. Si los ahorradores se convierten en inversores, existen oportunidades. A largo plazo, podrán invertir su patrimonio de manera más diversificada y obtener unos mayores rendimientos. Y sin un gran esfuerzo, ya que donde se puede abrir una cuenta de ahorros, se puede también buscar asesoramiento sobre fondos y otros productos financieros.

No hace falta convertirse en un especulador

Las personas que depositan su dinero en libretas de ahorros no se convertirán en accionistas de la noche a la mañana. Más vale olvidarse de esta ilusión que tienen algunos profesionales financieros expertos. Eso requiere tiempo. Para empezar, ya se ganaría mucho si las familias empezaran a invertir su dinero de manera más diversificada. Una parte del patrimonio puede invertirse, por ejemplo, en renta fija, cuyos rendimientos pueden ser más previsibles que los de las acciones, ya que en el momento de comprar bonos ya se sabe el importe de los pagos de cupones así como el de su reembolso al vencimiento. Con una buena gestión, deberían de poder obtener unos intereses potenciales bastante superiores a los de una libreta de ahorro. Por último, el potencial de rentabilidad de un bono no viene determinado únicamente por el cupón, sino también por el precio de compra y de venta. Dada su gran variedad, hay un amplio abanico de fuentes de rendimiento. Así, además de la deuda pública, existe un gran número de bonos de empresa. E incluso una misma empresa suele realizar varias emisiones de deuda con distintas condiciones. Gestores pueden elegir entre distintos vencimientos, divisas y calificaciones. Una pequeña proporción de acciones puede entonces completar una cartera. Las expectativas de rentabilidad no serán enormes, pero una cartera defensiva sería un primer paso que pueden dar los inversores para tener un patrimonio más diversificado y mejor estructurado; ni más, ni menos.

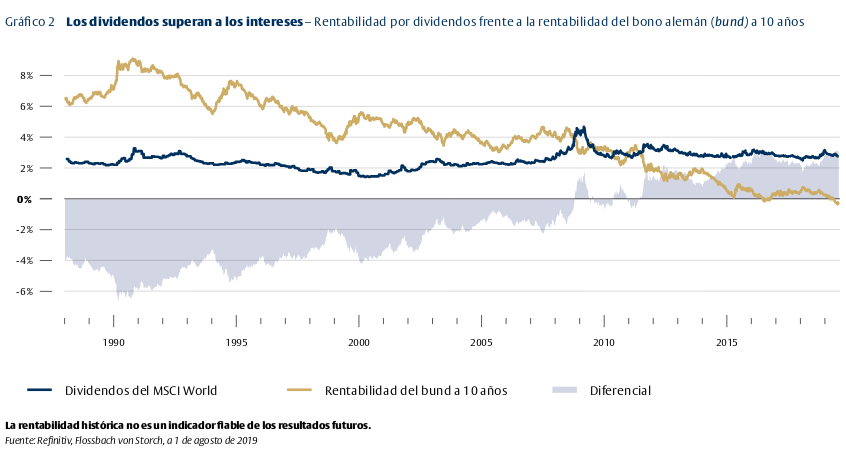

La renta variable puede ofrecer oportunidades

Vivimos en una economía de mercado. Quien quiera participar en la evolución de la coyuntura, no debería invertir todo su patrimonio en instrumentos que devengan intereses. Estamos viviendo lo que tal vez sea la expansión económica más larga desde la Segunda Guerra Mundial. Los beneficios empresariales han aumentado considerablemente en los últimos años. Los dividendos de muchas compañías por sí solos ya son bastante superiores a los rendimientos que pueden alcanzarse actualmente con los cupones de los bonos considerados más seguros (ver gráfico 2). Además, no todas las acciones son iguales. Nosotros preferimos títulos de calidad, de empresas con unos balances sólidos y una trayectoria fiable a largo plazo de rendimientos al alza. Estos títulos no están totalmente exentos de riesgos, pero en nuestra opinión deberían de poder superar los tiempos difíciles sin pérdidas importantes. La verdadera calidad no se manifiesta durante las fases de expansión, sino en las de crisis. Una elevada aversión a las pérdidas no debe ser un criterio para excluir las acciones. Las inversiones en el mercado de renta variable pueden cubrirse contra los riesgos de cambio o de caídas de precios, entre otros, recurriendo, por ejemplo, a operaciones a plazo. Mediante una amplia diversificación de las inversiones entre distintas clases de activos, regiones y áreas monetarias, sectores y tipos de bonos, pueden compensarse las oportunidades y riesgos de la cartera.

link del artículo: https://www.rentamarkets.com/wp-content/uploads/2019/10/posicion-de-ahorradores-a-inversores.pdf