Un enfoque que tomamos a menudo es compararnos con la media de los fondos con un riesgo similar. Recientemente hemos publicado que las carteras de Indexa han rentado desde el 31/12/2015 de media un +3,6% más que la media de los fondos españoles publicada por Inverco (la asociación española de instituciones de inversión colectiva y fondos de pensiones).

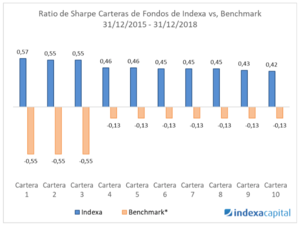

En nuestra página de estadísticas, se puede apreciar que de media nuestras carteras han obtenido una rentabilidad muy por encima que la media del sector: entre un 8,3% y un 14,4% acumulado por encima de los fondos comparables en 3 años (período 31/12/2015 al 31/12/2018 para carteras medianas). Con ello, podemos confirmar que, de media, las carteras de Indexa han obtenido más rentabilidad que los fondos españoles de categorías similares.

Otro enfoque, es compararnos no con la media, si no con cada uno de los fondos. Lo hicimos en 2018, para comparar la rentabilidad de nuestras carteras en nuestros primeros dos años de actividad, 2016 y 2017, para observar como en apenas dos años, nuestras carteras ya eran más rentables que el 95% de los fondos de riesgo similar.

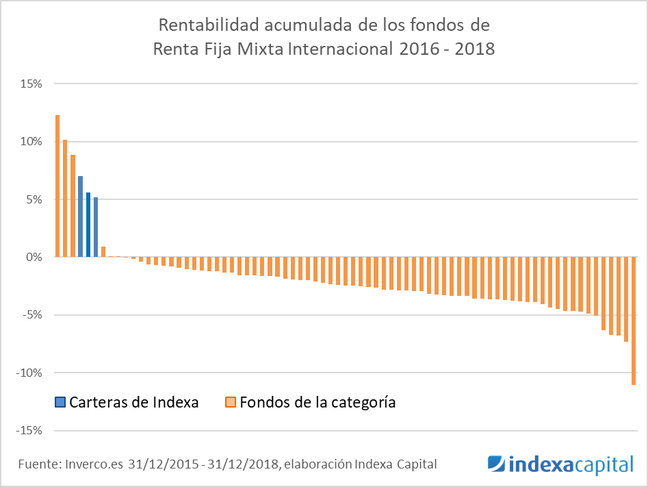

Ahora que hemos cumplido tres años, hemos actualizado esta comparativa y hemos podido observar como en apenas tres años (2016-2018), nuestras carteras ya han sido más rentables que el 97% de los fondos de inversión similares en España.

Hemos incrementado el porcentaje de fondos a los que batimos ya que hemos pasado del 95% al 97% en un año. A largo plazo podemos esperar que este porcentaje siga creciendo. La razón son nuestras comisiones radicalmente bajas: a medida que pasa el tiempo se van acumulando las elevadas comisiones que cobran los fondos de inversión y es más probable que un fondo indexado de bajas comisiones vaya mejor.

Introducción

Cuando lanzamos Indexa en diciembre de 2015, esperábamos obtener una rentabilidad un 3,2% superior a los fondos de inversión agrupados en Inverco gracias a nuestros bajísimos costes, nuestra mayor diversificación y nuestros reajustes automáticos realizados de forma adecuada. Después de algo más de tres años, podemos afirmar que los resultados no sólo han alcanzado las expectativas marcadas, sino que las han superado.

La pregunta que nos hacemos ahora es la siguiente: ¿Cuántos fondos han obtenido una rentabilidad mayor o menor que las carteras de Indexa? Para responder, hemos descargados los informes de Inverco, hemos listado todos los fondos que existían antes del 31/12/2015 y hemos calculado la rentabilidad de cada uno de ellos hasta el 31/12/2018, para los que seguían existiendo entonces.

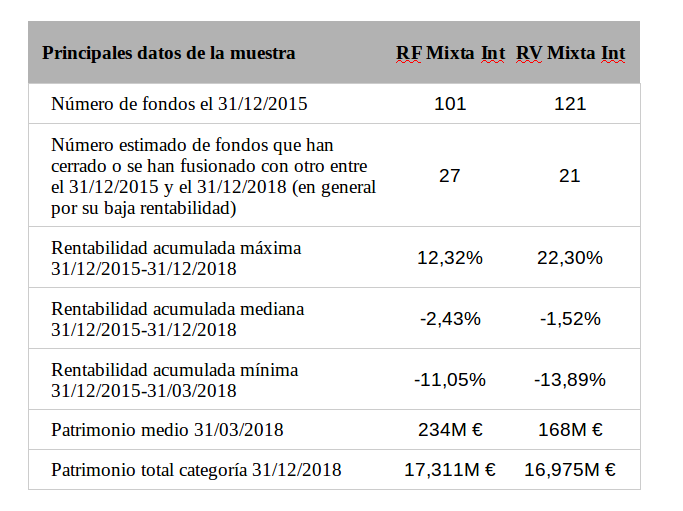

Los principales datos de la muestra de fondos son:

En el último año se han dado de baja en la categoría de Renta Fija Mixta Internacional 4 fondos y en la de Renta Variable Mixta Internacional 6 fondos, algunos por baja rentabilidad y otros por absorción de la gestora por otra gestora.

En Indexa, clasificamos los perfiles 1 a 3 como renta fija mixta internacional (tienen entre un 14% y un 29% de renta variable) y los perfiles de 4 a 10 como renta variable mixta internacional (tienen entre un 40% y un 79% de renta variable).

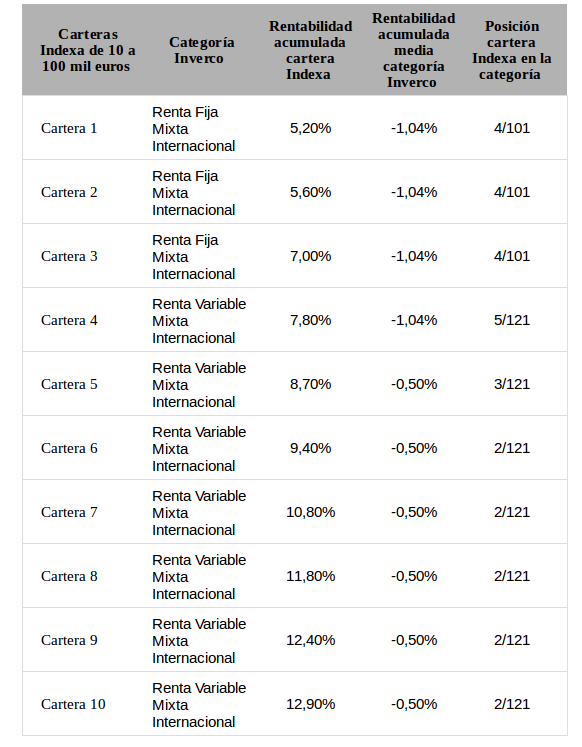

En la siguiente tabla mostramos los resultados de esta comparativa:

Se puede observar que las carteras de Indexa han tenido mejores resultados que el 97% de los fondos de su categoría, llegando a obtener el segundo mejor resultado en la categoría de renta variable mixta internacional. Es decir, sólo 1 fondo de 121 ha obtenido una rentabilidad superior.

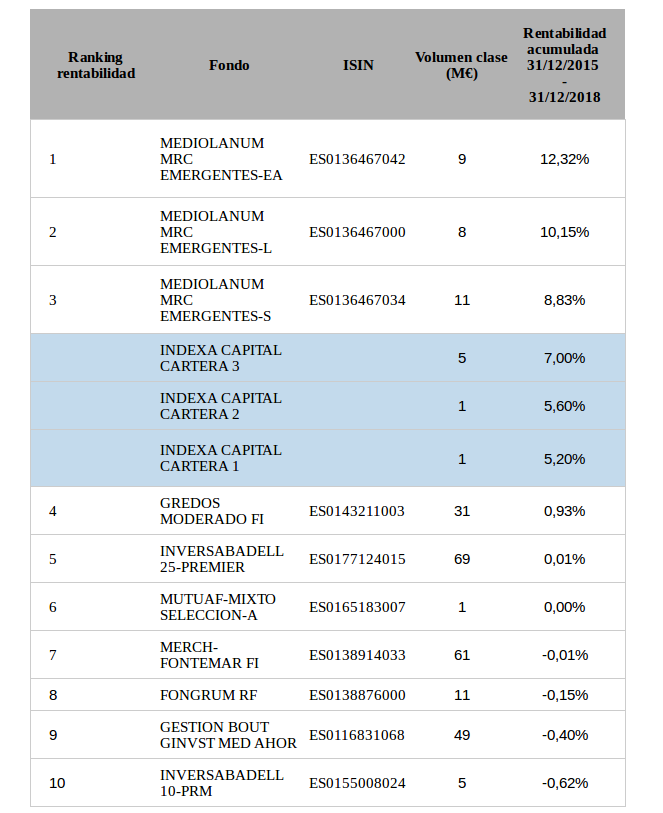

Renta fija mixta internacional

A continuación, mostramos los 10 primeros fondos de la categoría (top 10 de 121 fondos para el periodo analizado).

Los tres primeros fondos de la categoría renta fija mixta internacional son fondos que invierten en bonos emitidos por países emergentes y en nuestra opinión no deberían estar en esta categoría de renta fija mixta internacional. Deberían estar en la categoría de renta fija internacional, no renta fija mixta, porque no incluyen acciones y un fondo mixto es un fondo que incluye bonos y acciones. En este caso, nuestras carteras estarían incluso mejor posicionadas, en el 1er puesto sobre más de 100 fondos.

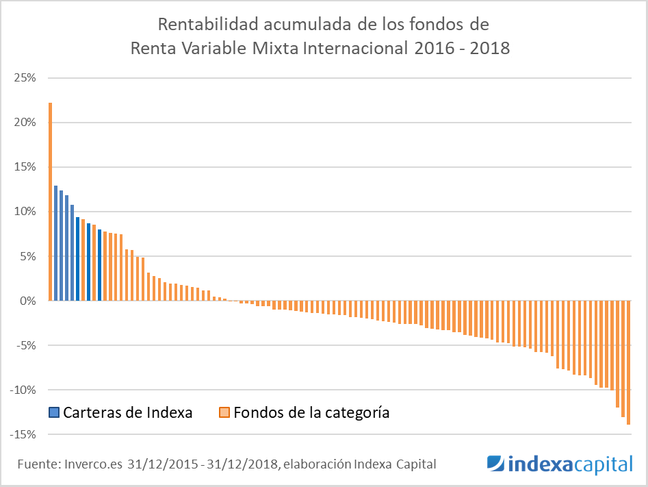

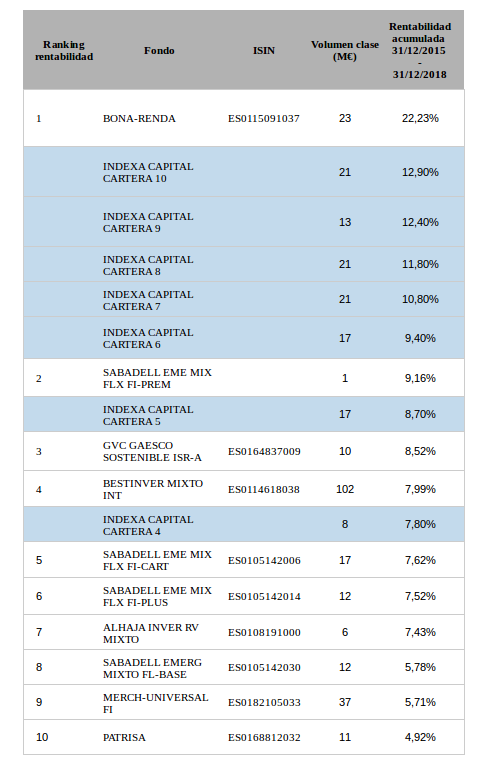

A continuación, mostramos los 10 primeros fondos de la categoría (top 10 de 101 fondos para el periodo analizado).

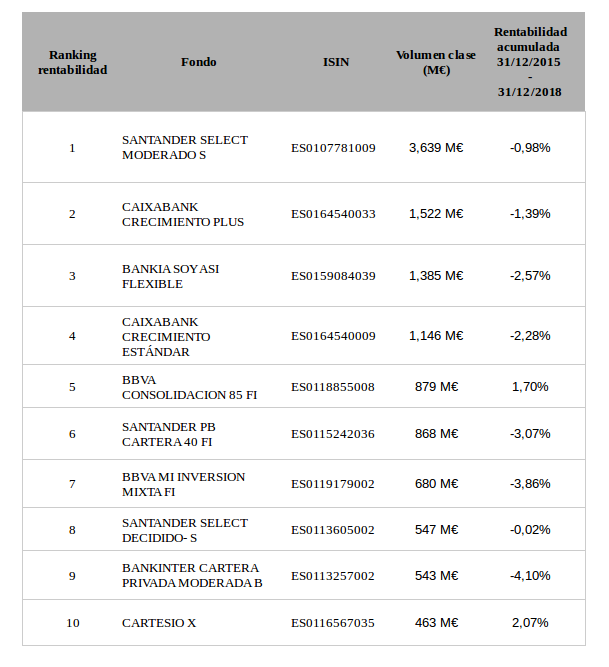

Como se puede observar, las carteras de Indexa están en el 2º puesto salvo la cartera 5 que está en el 3º y la 4 que está en el 5º. Algunos fondos lo han hecho relativamente bien. Sin embargo, son pocos y no son los fondos más grandes, donde están la mayoría de inversores y generalmente corresponden a grandes entidades bancarias. Si ordenamos los fondos por tamaño, en vez de rentabilidad, veremos que los mayores fondos tienen rentabilidades mayoritariamente negativas:

El mayor fondo por patrimonio (Santander Select Moderado) de 3.639M€, ha obtenido una rentabilidad acumulada negativa de -0,98% mientras que nuestras carteras de la misma categoría (las carteras 4 a 10), que han obtenido rentabilidad entre +7,8% y +12,9%. El segundo mayor, Caixabank Crecimiento, ha obtenido una rentabilidad de -1,39%, el tercero de Bankia (Bankia Soy Así Flexible) de -2,57% y el peor de los diez es de Bankinter (Bankinter Cartera Privada Moderada) que ha caído un -4,10%. De los 10 mayores fondos, solo 2 consiguen, por poco, rentabilidades positivas en 3 años, mientras que el resto han hecho perder dinero a sus clientes a pesar de los mercados han sido alcistas en este período. Es una buena muestra del efecto negativo que tienen las elevadas comisiones y la baja diversificación (en los últimos 3 años, las acciones europeas han rentado mucho menos que las de EEUU y los fondos españoles invierten mayoritariamente en empresas europeas).

Conclusiones

La propuesta de Indexa inicial se está cumpliendo, tal y como preveíamos inicialmente: los inversores en España están mucho mejor en una cartera diversificada de fondos indexados de bajo coste que en los fondos de inversión gestionados por bancos con elevadas comisiones. En 2018 la evolución de los mercados ha presentado más altibajos que en 2016 y 2017, pero estamos convencidos de que la rentabilidad a largo plazo de nuestras carteras será mayor que la obtenida por el 97% de los fondos e