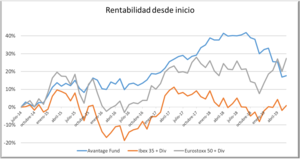

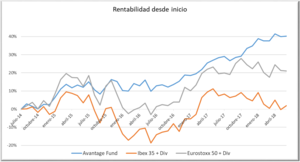

En el segundo semestre de 2019 Avantage Fund ha tenido un mejor comportamiento que los principales índices bursátiles.

La rentabilidad anualizada de Avantage Fund (CAGR, Compound annual growth rate) desde inicio (31/07/14) se sitúa en el 5%. Destacamos que desde inicio el fondo supera ampliamente la rentabilidad del Ibex 35 más dividendos y se acerca a la del Euro Stoxx 50 más dividendos. Estos resultados los ha obtenido con una volatilidad cercana a la mitad de la de los índices señalados.

La guerra comercial, las negociaciones del Brexit y el giro de 180 grados de los bancos centrales respecto a lo anunciado en diciembre de 2018 han sido los principales factores que han movido las cotizaciones en 2019. Los dos primeros factores han generado fuertes vaivenes durante el año, pero han acabado con buen sabor ante las perspectivas de un primer acuerdo entre China y Estados Unidos y una salida ordenada de Reino Unido de la UE. Por otro lado, la política monetaria todavía más expansiva implementada por los bancos centrales ha impulsado la valoración de los bonos y de los grandes índices bursátiles.

En esta tesitura, el mercado se ha centrado mucho más que otros años en los aspectos macroeconómicos y se ha fijado menos en lo que realmente cotiza: participaciones en negocios (acciones) y derechos de cobro (bonos). Las grandes compañías altamente endeudadas han tenido un muy buen comportamiento ante las perspectivas de tipos más bajos durante más tiempo. Esto ha impulsado sus valoraciones. Sin embargo, la cotización de muchas empresas de pequeña y mediana capitalización se han quedado atrás.

Recordamos que más del 85% de las compañías en las que invierte Avantage Fund son de pequeña y mediana capitalización. El motivo es que son este tipo de empresas las que mejor cumplen con nuestro primer requisito: alineación de intereses entre directivos y accionistas.

A pesar del peor comportamiento relativo de sus cotizaciones frente a las de gran capitalización durante 2019, la mayoría de las empresas en cartera han aumentado significativamente sus ventas, tienen más clientes y cada vez mayor cuota de mercado. Es decir, sus negocios avanzan satisfactoriamente.

Cambios en la cartera

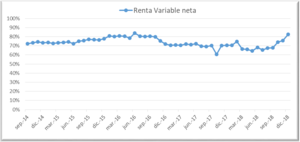

Avantage Fund ha reducido su exposición neta a renta variable durante el semestre desde el 77% al 68%. La reducción se ha realizado principalmente aumentando las coberturas de Euro Stoxx 50. Los motivos que nos llevan a adoptar una posición de mayor cautela han sido la fuerte subida de los índices y, sobre todo, los signos de debilidad del sistema financiero chino.

La ralentización de la economía china está provocando un aumento de las quiebras de empresas privadas y se ha empezado a dejar caer también a empresas públicas. Esto ha provocado una fuerte restricción del crédito hacia las empresas privadas y, sobre todo, hacia las públicas porque antes se asumía que, en caso de necesidad, serían ayudadas por el Estado.

Como consecuencia, el gobierno chino ha tenido que rescatar varios bancos regionales, por primera vez en más de 20 años. Esto es, en nuestra opinión, un claro síntoma de debilidad del sistema financiero en su conjunto. Destacamos que el sistema financiero chino es el mayor del mundo, medido por el tamaño de los balances de sus bancos, a pesar de que por PIB es la segunda economía global. Por otro lado, la pirámide demográfica es cada vez menos favorable para el crecimiento económico y avanza hacia un sistema político cada vez más totalitario bajo el mando de Xi Jinping, que ha eliminado el límite temporal a su mandato.

Durante la segunda mitad de 2019 se han vendido las posiciones en Norwegian Air, Grifols y Colonial y se han realizado inversiones por importes moderados en Azkoyen (1,6% del patrimonio) y Picanol (0,6%).

De las ventas, resaltamos la salida de Grifols. Avantage Fund llevaba más de 5 años invertido en esta compañía, obteniendo en este tiempo unas plusvalías superiores al 70%. La desinversión es consecuencia de la aparición de un enorme riesgo de conflicto de interés entre directivos y accionistas. Scranton Enterprises, una de las de las dos sociedades a través de las cuales los directivos de Grifols controlan la compañía, ha comprado de manera apalancada tres compañías de plasma proveedoras de Grifols SA. Con estas operaciones los directivos de Grifols podrían transferir fácilmente resultados de Grifols a Scranton vía precios de transferencia.

De las nuevas inversiones, destacamos Azkoyen. Es una empresa industrial española controlada por Víctor Ruiz Rubio a través de Inverlasa (29% del capital), con un elevado potencial de crecimiento en un entorno de costes laborales al alza, y que cotiza a un nivel muy razonable (PER inferior a 10).

De los valores que se mantienen en cartera (38 de 41) hacemos hincapié en la evolución de Tesla. El negocio no ha dejado de desarrollarse en 2019. Sin embargo, la cotización ha llegado a caer más de un 45% para acabar subiendo un 26% en el ejercicio. La tesis de inversión la explicamos en la conferencia anual de 2018 y en este artículo. Desde entonces y hasta la fecha de esta carta, la cotización ha subido más de un 120%.

El caso de esta compañía nos recuerda, una vez más, lo importante que es tener paciencia con las inversiones. Si invertimos en negocios, debemos dar tiempo a que las empresas desarrollen dichos negocios. En caso contrario, los resultados serán más una lotería que una consecuencia del análisis que realizamos. En nuestra opinión, el horizonte temporal mínimo para invertir en Avantage Fund debería ser de 3 años. No obstante, cuanto mayor sea el plazo de inversión, mayores serán las posibilidades de obtener unos resultados satisfactorios.

Por último, quiero enfatizar que en Avantage Capital estamos a vuestra disposición para explicar los motivos por los que seleccionamos las inversiones y para aclarar las causas de la evolución del fondo. Avantage Fund invierte de manera diferente y por ello obtiene resultados diferentes.