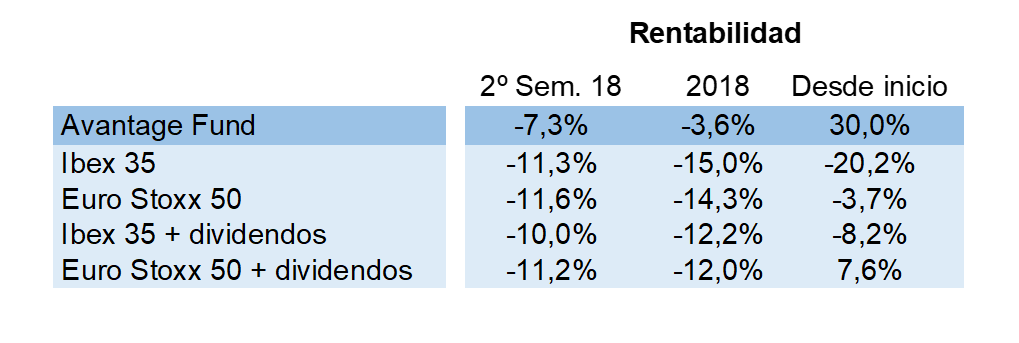

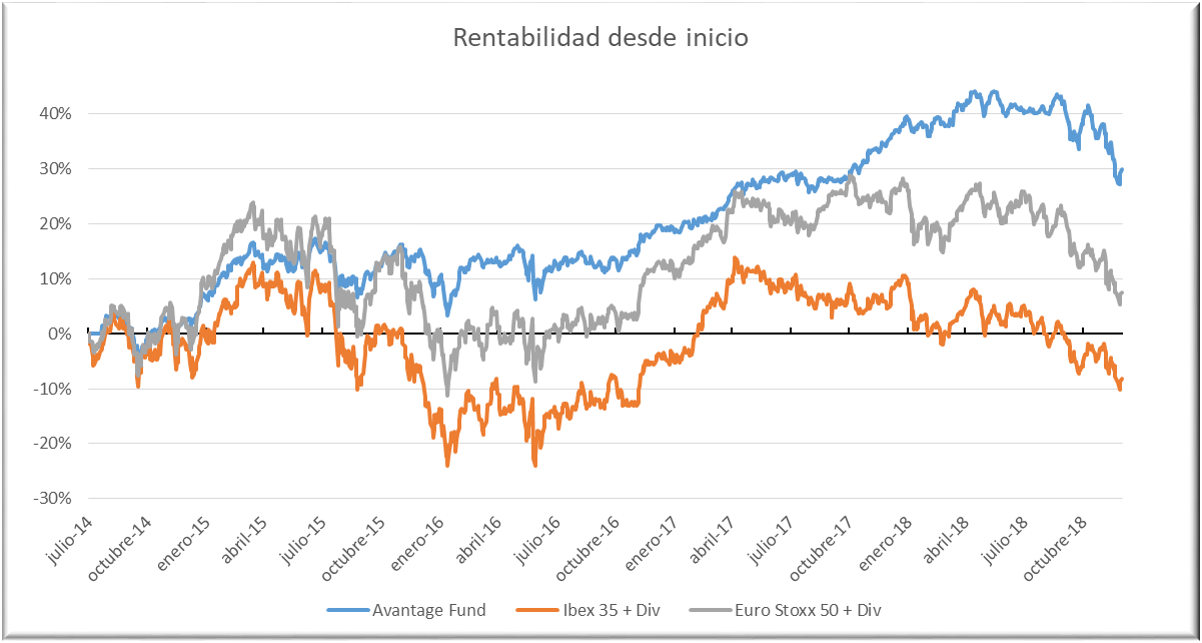

2018 terminó con bajadas muy significativas en los mercados. Las subidas de tipos de la Reserva Ferderal y la guerra comercial iniciada por Estados Unidos han acabado diezmado la confianza de los inversores. Los activos en los que invierte Avantage Fund son todos cotizados y no han sido una excepción. En el siguiente cuadro podéis ver la evolución del fondo:

La rentabilidad anualizada (CAGR, Compound annual growth rate) desde inicio (31/07/14) se sitúa en el 6,1%.

En términos relativos a otros fondos, Avantage Fund sigue obteniendo a medio plazo buenos resultados y a largo plazo siguen siendo excelentes. Mantiene las 5 estrellas de Morningstar, las 5 estrellas de VDOS Stochastics y sigue siendo Lipper Leader en rentabilidad total, rentabilidad sostenida y gastos. Además, continúa dentro del 5% más rentable de los rankings a 3 años de Citywire y Expansión.

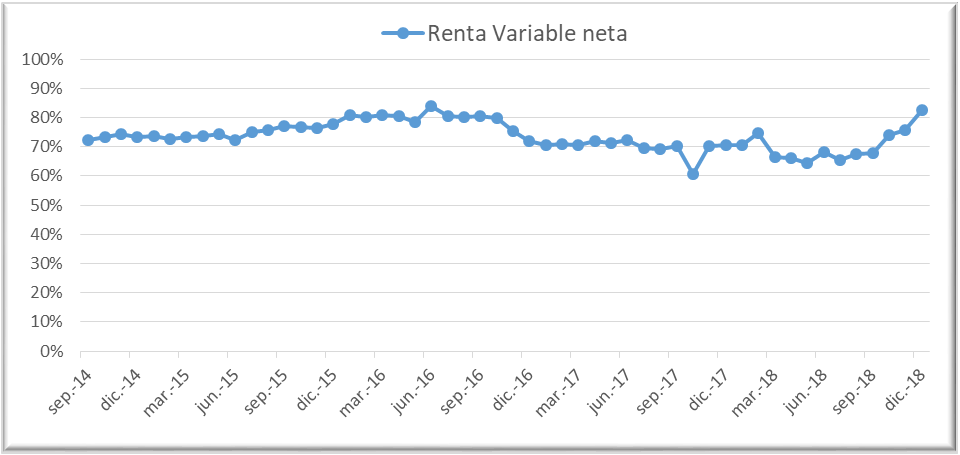

Estructura de cartera

Durante las bajadas de los mercados del cuarto trimestre se han ido cerrando parte de las posiciones vendidas sobre Euro Stoxx 50. De esta manera, la inversión neta en renta variable ha aumentado hasta el 82,5%, niveles en los que se situó en 2016. En el siguiente gráfico se puede ver la evolución.

En nuestra opinión, no creemos que se vaya a volver a producir una nueva crisis de crédito (se origina por incapacidad de pago de los acreedores) porque no se dan las circunstancias. Esto no quiere decir que no se pueda producir otro tipo de crisis con causas y consecuencias diferentes.

Nuestros motivos para descartar por ahora una nueva crisis de crédito son cuatro: Primero, los tipos de interés son mucho más bajos que en 2007. Tanto nominalmente como en términos reales (descontada la inflación). A día de hoy la política monetaria de los principales bancos centrales sigue siendo expansiva. Segundo, no se han acumulado grandes burbujas o desequilibrios. La deuda privada no ha aumentado significativamente. Tercero, el sector financiero está mucho más capitalizado por exigencias regulatorias. Está a años luz de cómo estaba en ratios de solvencia, liquidez y capacidad de absorción de pérdidas de sus pasivos mayoristas. Y en cuarto lugar, los bancos centrales y gobiernos tienen claro cómo se puede superar este tipo de crisis. Es como si hubieran desarrollado anticuerpos para hacer frente a este tipo de patología concreta.

Sin embargo, el creciente proteccionismo sí pensamos que pueda generar una nueva crisis global. La guerra arancelaria iniciada por Estados Unidos y el Brexit son dos consecuencias de este movimiento político en auge que aboga por la protección de las economías y el aislacionismo.

Para nosotros es muy difícil saber hasta dónde nos puede llevar el proteccionismo. Ni siquiera los líderes políticos que lo implementan saben cómo terminará porque no depende exclusivamente de ellos. No obstante, pensamos que en el tira y afloja de las negociaciones internacionales, tal como están planteadas actualmente, lo más probable es que tarde o temprano los estados encuentren soluciones que minimicen los daños a medio plazo para sus economías, porque de ella dependen los gobiernos actuales.

Independientemente del resultado de las negociaciones, una consecuencia clara del proteccionismo será el repunte de la inflación. Las barreras al comercio, impuestos y el mayor cierre de las fronteras están provocando fuertes incrementos en los costes de producción de las empresas, incluidos los salarios. Parte de lo que antes se producía fuera más barato ahora deberá producirse en cada estado o unión aduanera a un coste mayor. Este efecto es el contrario al que ha generado la globalización durante años.

El Banco Central Europeo en la reunión del 13 de diciembre no aclaró cuándo empezará a subir tipos, pero indicó qué herramienta de política monetaria utilizará antes y cual después en su plan de retirada de estímulos. Anunció que primero empezará a subir tipos y después reducirá el volumen de activos en su balance. Avantage Fund mantiene una posición de duración negativa con el objetivo de que cuando se produzca un incremento de las rentabilidades de los bonos contribuya positivamente a la rentabilidad del fondo.

Tesla

De las inversiones realizadas este semestre destacamos Tesla. Empezamos a estudiarla a fondo solamente como amenaza a otra de las inversiones en cartera (BMW) y terminamos dándonos cuenta que cumple perfectamente con nuestros tres requisitos de inversión. La tesis de inversión la expliqué en la conferencia anual de inversores y en este artículo. A modo de seguimiento resalto que la empresa logró su objetivo de alcanzar beneficios y flujo de caja positivo en el tercer trimestre de 2018.

A medida que sigan haciendo más eficiente la producción y distribución de los vehículos irán aumentando sus márgenes brutos. El nivel de beneficio neto dependerá del ritmo de inversión que realicen en fábricas, software y otros servicios. Esperamos que crezcan orgánicamente a ritmos muy elevados con los recursos propios que vayan generando.

Barón de Ley

Avantage Fund invierte en esta empresa desde marzo de 2015 porque cumple perfectamente con nuestros tres criterios de inversión. No obstante, el peso en cartera se había reducido significativamente en 2017 porque la empresa llevaba mucho tiempo operando con un nivel de capital demasiado elevado para el que requiere su negocio, disminuyendo la rentabilidad sobre la inversión para los accionistas.

A 30 septiembre de 2018 la empresa ha acumulado en liquidez (caja, depósitos y bonos) un 40% de su capitalización. En esta tesitura, el fundador, primer ejecutivo y máximo accionista de la sociedad ha decidido endeudarse para adquirir más acciones de la compañía. Realmente es una jugada de libro pará él, puesto que el crédito lo devolverá con el dividendo que previsiblemente recibirá de la compañía que controla. Ante este movimiento, Avantage Fund ha incrementado su inversión hasta convertirla en una de las tres primeras. Esperamos que sea ahora cuando la acción recoja el valor acumulado durante años. El reparto de dividendo aumentará significativamente la rentabilidad de la compañía.

La cartera del fondo ha permanecido relativamente estable durante el semestre en línea con nuestra filosofía de inversión a largo plazo. El fondo mantiene 47 de los 50 valores que había a 30 de junio aunque el peso de varios de ellos ha cambiado significativamente. Además de los valores mencionados, entre las principales inversiones continúan Renta 4 banco, tesis explicada en este artículo, Nowegian Air, Bankinter, MTY Foods, Irish Continental Group, Inditex, Prim y Talgo.

Renta Fija

Avantage Fund invirtió en noviembre en bonos de Tesla en dólares. Ofrecen una rentabilidad cercana al 8% a 6 años porque las agencias de rating todavía no le han revisado las calificaciones. Siguen dándole el mismo rating que cuando generaba elevadísimas pérdidas y había en el mercado muchas dudas de que pudiera resolver pronto sus problemas de producción y alcanzar beneficios. La empresa ha mejorado mucho desde entonces en todos los aspectos. Su plan financiero ahora pasa por devolver el 100% de la deuda cuando vence, sin renovaciones ni desinversiones. Esto es algo que no pueden alcanzar la inmensa mayoría de emisores con los ratings más elevados.

Esta inversión en bonos es una excepción. Avantage Fund es un fondo mixto flexible y previsiblemente tendrá una cartera de bonos en euros cuando las rentabilidades de estos activos sean lo suficientemente atractivas para el riesgo asumido. Esto todavía no ocurre para las emisiones en euros y aun estamos muy lejos de que alcancen unos niveles razonables.

Termino recordando que nuestros tres criterios de inversión (alineación de intereses con los accionistas, excelente modelo de negocio y precio razonable) y las señas de identidad de Avantage Fund (compromiso de inversión firmado ante notario, bajas comisiones y un único fondo flexible y transparente) son realmente relevantes solamente a largo plazo. Muchas gracias a todos los inversores por vuestra confianza.