Resultados

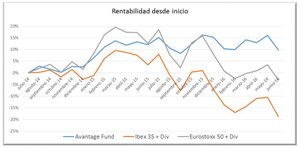

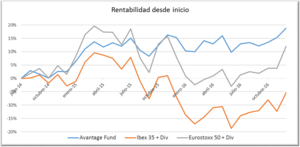

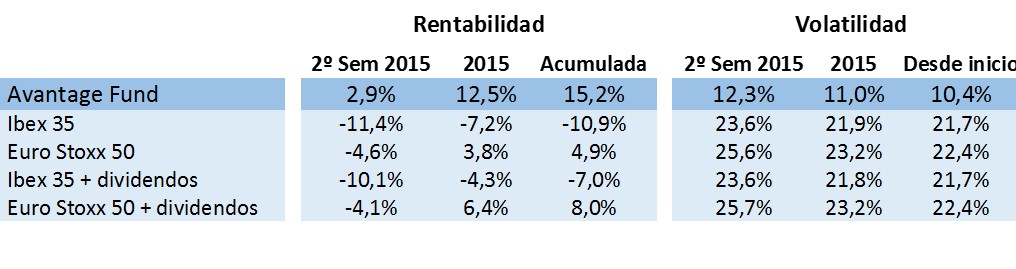

En el segundo semestre de 2015 el fondo se ha revalorizado un 2,9% y acumula una plusvalía del 15,2% en 17 meses (constituido el 31/07/14). El nivel de inversión neta en renta variable se ha mantenido estable en torno al 75% y la volatilidad ha rondado la mitad de la de los índices Ibex 35 y Euro Stoxx 50.

Avantage Fund se revaloriza tanto por el incremento de precio de los activos en los que invierte como por los dividendos o intereses que cobra por las inversiones realizadas. Por este motivo, además de compararlo con el comportamiento de los índices en los períodos indicados, detallamos el rendimiento de los mismos incluyendo el efecto de los dividendos netos de impuestos.

Entorno macroeconómico

El segundo semestre de 2015 será recordado por los temores a la ralentización de la economía de China y la crisis de las compañías y estados productores de materias primas.

Los mercados de capitales dejaron de mirar a Grecia, dónde se llegó a un acuerdo antes del verano, para centrarse en China. El Banco Popular de China devaluó en agosto un 4,6% el Yuan. A partir de ahí surgieron dudas sobre el crecimiento futuro de China y la sobreproducción global de materias primas y petróleo.

China lleva 25 años creciendo a un ritmo medio cercano al 10% anual de una manera muy constante. Este crecimiento no se debe a fuertes incrementos de la población, como ocurrió en las décadas de los 70 y 80, aunque sí tiene que ver con la emigración del campo a las ciudades. Desde 2007, coincidiendo con la crisis de crédito occidental, ha incentivado el consumo interno para seguir creciendo. Como consecuencia, se han generado desequilibrios importantes que se deben corregir. Han provocado un exceso de producción global en muchos sectores, están inmersos en una burbuja inmobiliaria, mantienen activas empresas estatales en pérdidas (zombies) para no parar la producción y se enfrentan a salidas de capitales en un momento en el que el ahorro interno es menor debido a su mayor consumo. Les falta capital para financiar el crecimiento.

Por otro lado, las materias primas y la energía han seguido cayendo en precio. Durante el segundo semestre el precio del petróleo bajó un 41% hasta los 37 dólares por barril y acumula una caída del 67% (desde 112 dólares) en los últimos 18 meses. Estas bajadas están generando transferencias desde unos sectores (productores) a otros (consumidores) y hacía el consumidor final (aumento de renta disponible). No obstante, las cotizaciones han caído de manera generalizada por el miedo a que las devaluaciones de las divisas de los países productores de estos bienes trasladen el problema a los demás.

Las depreciaciones de las divisas de muchos países emergentes y algunos desarrollados como Australia y Canadá, junto con la bajada del precio de las materias primas y de la energía empujan a Europa, EEUU y Japón hacia la deflación. Esta fuerza se suma a la revolución de las tecnologías de la información, que lleva años presionando a la baja los precios porque nos permite producir con mayor calidad y menores costes.

Las principales autoridades monetarias deberán seguir aumentando la oferta monetaria con políticas expansivas para evitar que bajadas de los precios y fuertes revalorizaciones de sus divisas que dañen a sus economías. La función principal de los bancos centrales es velar por la estabilidad de precios. En esta situación, las decisiones que tienen que tomar para alcanzar su objetivo de inflación no perjudican el crecimiento económico, sino lo favorecen.

Estructura de cartera

La estructura general de la cartera se ha mantenido estable durante el semestre y con un ligero aumento de la exposición a renta variable respecto a la primera mitad del año.

La exposición neta del fondo en renta variable ha rondado el 75% del patrimonio. No obstante, debido a los bajísimos rendimientos absolutos de la renta fija pública y privada, se continúa con la estrategia de no invertir en bonos e incrementar el importe invertido en renta variable hasta el entorno del 92%. Para compensar ese incremento de riesgo, se ha mantenido una cobertura próxima al 17% del patrimonio con la venta de futuros del Ibex 35 y del Euro Stoxx 50 con el fin de reducir la exposición a bolsa hasta el nivel deseado (75%).

Por otro lado, el fondo ha mantenido vendidos futuros del bono alemán a 10 años por importe algo inferior al 20% del patrimonio. El rendimiento actual de esos bonos, cercanos al 0,6% a 30 de junio, entendemos que no refleja correctamente los riesgos de subidas de tipos de interés. La mejoría de las expectativas de crecimiento y las políticas monetarias ultra expansivas deberían presionar al alza los tipos de interés a largo plazo. Se trata de una posición relativamente pequeña comparada con la volatilidad del fondo que a largo plazo debería contribuir positivamente al rendimiento de la cartera.

La selección de las inversiones se realiza en función del análisis de tres requisitos: i) fuerte compromiso de la dirección con los inversores, ii) un modelo de negocio sólido que le permita competir en situación de ventaja respecto a sus competidores y iii) una valoración en bolsa atractiva comparada con su capacidad para genera resultados. Del total invertido en acciones, el 51,5% corresponde a empresas españolas, el 13,3% está invertido en Estados Unidos, el 10,7% en Irlanda, el 5,4% en Alemania, el 3,7% en Portugal, el 3,3% en Suiza, el 2,9% en Suecia, 2,5% en Austria, el 2,4% en Italia, el 1,6% en Reino Unido, el 1,2% en Francia, el el 1,1% en Dinamarca, y el 0,5% en Australia.

Desde el punto de vista del tamaño de las empresas, el 67% del patrimonio del fondo está invertido en compañías con una capitalización inferior a 10.000 millones de euros. El comportamiento de los consumidores está cambiando radicalmente en muchos sectores debido a la actual revolución tecnológica. En este sentido, pensamos que las compañías que más fácilmente pueden aprovechar estos cambios son las de menor tamaño, las más flexibles y aquellas en las que la dirección esté más comprometida con el capital.

Recordamos que la estructura de la cartera no es algo que se modifique habitualmente. Solamente se haría si se producen variaciones significativas en la cotización general de los activos, una alteración coyuntural o estructural que afecte al ciclo económico o cambios políticos que puedan dañar severamente la confianza de los inversores en una región o Estado. En tales casos, primero se realizarían las operaciones en el fondo y en segundo lugar se enviaría un informe especial detallado los cambios realizados y los motivos de los mismos a los inversores que reciben periódicamente las fichas e informes de gestión.

Cartera Española

Tras las devaluaciones del Yuan de agosto vendimos íntegramente la inversión en Acerinox. Sus beneficios dependen de la oferta y la demanda global del acero inoxidable. Compite de manera muy directa con empresas chinas. Hace un año perseguía que Bruselas penalizase las importaciones chinas por prácticas anticompetitivas. Aunque la compañía está bien gestionada, se enfrenta a una situación muy complicada. Hay sobreoferta en su mercado y su posición competitiva puede seguir empeorando si China continúa devaluando.

Destacamos también la reducción de peso de BME. Sigue mejorando sus resultados trimestre a trimestre y mantiene una elevada rentabilidad por dividendo. Sin embargo, consideramos que el avance de la cuota de mercado de las plataformas aternativas representa una amenaza para el valor. Consideramos que lo más probable es que a largo plazo la compañía mantenga su posición hegemónica en el mercado de capitales español, pero los riesgos de que esto no sea así nos hacen tomar una posición más prudente.

Por otro lado, recordamos que para invertir en Renta 4 banco hemos tenido que realizar varios escritos dirigidos al órgano de vigilancia de Renta 4 banco solicitando su autorización. Queremos aclarar que la iniciativa y la decisión de invertir en estos títulos proviene de Avantage Capital EAFI, independiente a Renta 4 banco. Explicamos brevemente por qué cumple con los tres requisitos de inversión:

1) Compromiso. Juan Carlos Ureta dirige y es el principal accionista del banco (30% del capital).

2) Solidez del modelo de negocio. Es una entidad especializada en inversiones financieras que se ha convertido en banco para facilitar la operativa de sus clientes. Como colaboradores externos vemos que la estrategia que sigue tiene mucho sentido para ellos y para sus clientes. En nuestra opinión, está en muy buenas condiciones para crecer rentablemente.

3) El precio de cotización es razonable para los beneficios actuales, sin embargo es muy bajo si se tiene en cuenta su potencial de crecimiento a medio plazo.

Cartera Internacional

Durante el semestre han entrado en cartera Irish Continental Group, Securitas, Amerco, Hibernia y Wallgreen Boots. Por otro lado, en julio y agosto se vendió la exposición a emergentes ante el riesgo de que la bajada del precio de las materias primas y las devaluaciones en divisas locales redujesen el valor de las inversiones.

Irish Continental Group es una compañía irlandesa dirigida por Rothwell Eamonn (15% del capital) que se dedica al transporte marítimo de pasajeros y mercancías. Cubre las principales rutas marítimas del país y sus conexiones con los estados vecinos (Reino Unido, Holanda y Bélgica principalmente). El creciente tamaño de la empresa hace que cada vez pueda prestar sus servicios con una mayor eficiencia. A pesar de la fuerte revalorización de 2015 (+66%), cotiza a unos múltiplos sobre beneficios razonables (PER 14,5) y mantiene un elevado potencial de crecimiento.

Hibernia es una sociedad inmobiliaria irlandesa, el equivalente a una socimi española. Está dirigida por Kevin Nowlan (0,62% del capital, invertido en noviembre de 2015) y su mayor accionista es el fondo de inversión de George Soros. Se centra activos inmobiliarios comerciales ubicados en Dublin. Irlanda es el país de Europa occidental con mayor crecimiento económico en 2015 (+7% interanual en el tercer trimestre) y su población aumenta rápidamente de manera sostenida (+28% en los últimos 15 años). El alto crecimiento irlandés tiene mucho que ver con su reducido impuesto de sociedades (12,5%) y con el hecho de que es el único país de la eurozona de habla inglesa.

Securitas es una compañía sueca de seguridad privada. Está controlada por los empresarios Gustaf Douglas (7,8% del capital) y Merkel Schoerling (4,4% del capital). Amerco es una empresa estadounidense que a través de la marca U-Haul ofrece servicios de alquiler de camiones y espacio de almacenamiento para que sus clientes puedan realizar sus mudanzas y guardar sus pertenencias a bajo coste. Está dirigida y controlada por la familia Shoen (54% del capital). Wallgreen Boots es una compañía americana que tiene la red más extensa de farmacias minoristas de Estados Unidos. Tiene una fuerte presencia también en Europa, sobretodo en Reino Unido y Noruega. Su gran tamaño le da un poder de negociación único en el sector frente a proveedores. Está dirigida por Stefano Pessina (13% del capital).

En 2016 seguiremos ofreciendo el máximo compromiso con el inversor y buscaremos valor a largo plazo invirtiendo en empresas que cumplan nuestros tres criterios.

Puede consultar las fichas de diciembre 2015 y de enero 2016.