![Crecen los nuevos mínimos del NYSE Crecen los nuevos mínimos del NYSE]()

Crecen los nuevos mínimos del NYSE

Buenos días! Esta semana ha terminado mejor de lo que empezó. Caen los bonos (donde hemos abierto un corto reciente) y cae el Oro. Cae con fuerza el Peso Mejicano y sube el Maíz. Es decir, ayer todo se movió a nuestro favor.

![Vuelta en V del mercado. 100% de rentabilidad desde Septiembre de 2013 Vuelta en V del mercado. 100% de rentabilidad desde Septiembre de 2013]()

Vuelta en V del mercado. 100% de rentabilidad desde Septiembre de 2013

BQuién iba a imaginar a mediados de octubre que asistiríamos a una vuelta en V. Son figuras poco habituales en los mercados y a posteriori dan la impresión de grandes oportunidades de compra. Pero la realidad es que uno tendría que estar loco para comprar a mediados de octubre, con la volatilidad a tope y sin NINGUNA señal objetiva alcista.

![Lo que corregirá el mercado según Elliott Lo que corregirá el mercado según Elliott]()

Lo que corregirá el mercado según Elliott

Como era de esperar se perdió el soporte de los 1890 puntos del SP500. No solo de forma intradiaria sino también a cierre. Pero dado que estamos fuera del SP500, y también del Nasdaq, pues no nos importa demasiado si ambos siguen cayendo

![Estadísticas 2014: Buen comienzo en crudo Estadísticas 2014: Buen comienzo en crudo]()

Estadísticas 2014: Buen comienzo en crudo

Byer hizo un año que operamos la cartera de 7 sistemas que como novedad incluía el Spread (sistema Alfa), el sistema del Crudo y el sistema de la Plata.

![Curso Intermedio sobre Sistemas Automáticos de Trading con Oscar Cagigas Curso Intermedio sobre Sistemas Automáticos de Trading con Oscar Cagigas]()

Curso Intermedio sobre Sistemas Automáticos de Trading con Oscar Cagigas

La semana del 6 al 9 de Octubre, Oscar Cagigas va a impartir un curso online intermedio sobre Sistemas Automáticos de Trading en Rankia. El objetivo del mismo es ofrecer formación en estas exitosas técnicas de inversión, tocando temas como el chartismo, Ondas de Elliott y sistemas automáticos de trading.

![El spread peso/maiz. ¿Dónde poner el stop? El spread peso/maiz. ¿Dónde poner el stop?]()

El spread peso/maiz. ¿Dónde poner el stop?

Hace tiempo que llevo trabajando con los Spreads. Son una técnica que no tiene dependencia de la dirección del mercado (riesgo direccional = 0) y que, con muy poca volatilidad permiten conseguir buenos beneficios.

![Los sistemas de Larry Williams Los sistemas de Larry Williams]()

Los sistemas de Larry Williams

Junio ha sido un buen mes, con un 14.34% de rentabilidad. En realidad por meses hasta ahora ha sido el mejor, superando a octubre y diciembre, meses también muy po- sitivos con ganancias del 14.17 y 13.67% respectivamente.

Correlación entre sistemas: SP500 Corrige lateralmente

En estos momentos estoy leyendo un libro muy interesante sobre los mercados de futuros. Se llama Managed Futures y es de la editorial Bloomberg. Los autores son Galen Burghardt y Brian Walls. Es de los pocos libros que te cuentan algo nuevo.

Situación del mercado: trading con sistemas automáticos

En lo que se refiere a las divisas, la principal novedad la encontramos en el par dólar canadiense/franco suizo. La evolución de este par es en nuestra contra desde un punto de vista chartista y en las últimas sesiones ha mostrado unas alzas en sus precios.

![Desplome del Nasdaq: sistema GAPDOWN Desplome del Nasdaq: sistema GAPDOWN]()

Desplome del Nasdaq: sistema GAPDOWN

Los viernes suelo ir a cenar con mi primo Ricardo. El pasado viernes antes de salir de casa el Nasdaq caía 80 puntos. No es que fueran buenas noticias pero tampoco me impidió disfrutar de la cena. Hay que aceptar que no podemos predecir el mercado y que siempre habrá movimientos fuertes en nuestra contra.

![Diseñando y Operando una Cartera de Sistemas de Trading. IV Foro de Finanzas Personales Diseñando y Operando una Cartera de Sistemas de Trading. IV Foro de Finanzas Personales]()

Diseñando y Operando una Cartera de Sistemas de Trading. IV Foro de Finanzas Personales

Ayer 13 de marzo, en el IV Foro de Finanzas Personales en Forinvest 2014 tuvimos la oportunidad de escuchar a Oscar Cagigas. Ingeniero en telecomunicaciones por la Universidad de Cantabria y fundador de la página web Onda4.com, Oscar Cagigas es conocido por ser uno de los mejores en el campo de los Sistemas Automáticos de Trading y la Gestión de Capital. A continuación dejamos los puntos

![FEBRERO: +18.700. AUD/CAD empieza a caer FEBRERO: +18.700. AUD/CAD empieza a caer]()

FEBRERO: +18.700. AUD/CAD empieza a caer

Hoy empezamos marzo y vemos que febrero fue un mes positivo, ganando 18700 euros. En realidad fue el segundo mejor mes tras diciembre del año pasado. Hasta ahora el único negativo ha sido enero, y por el momento esto encaja bastante con las expectativas que teníamos de tener solamente unos 3 o 4 meses negativos al año.

![Cerramos el Spread en Energías abierto en Noviembre Cerramos el Spread en Energías abierto en Noviembre]()

Cerramos el Spread en Energías abierto en Noviembre

Como digo, hoy viernes cerramos el Spread en energías iniciado la última semana en Noviembre, dónde compramos Crudo (CL) y abrirmos cortos en Gasóleo (HO). Por otro lado, os traigo otra noticia, en Onda 4 hemos abierto largo en el cruce Eur/Jpy, en el sistema de divisas.

![5 meses de operativa: Estudio de añadir con MAE 5 meses de operativa: Estudio de añadir con MAE]()

5 meses de operativa: Estudio de añadir con MAE

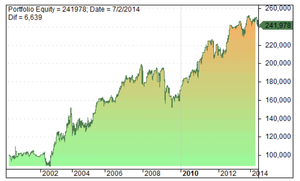

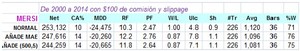

Buenos días! Llevamos 5 meses de operativa real con la cartera de 7 sistemas y los resultados son excelentes. Eso sí, en enero hemos entrado en un ligero drawdown del 7% del que esperamos salir pronto.

![Una estadística muy interesante Una estadística muy interesante]()

Una estadística muy interesante

Desde 1927 el SP500 ha terminado haciendo un máximo en el último día del año 11 veces. De esas 11 veces ha terminado el si-guiente año en positivo 10 veces.