Este es el segundo post de la serie conceptos clave del “Income Trading”, en la presentación indique la estructura inicial que seguiré en el blog. El post lo he dividido en dos partes.

Tras definir qué es el “Income Trading” e indicar cuáles son sus dos elementos claves principales, paso a profundizar en el primero de ellos: “ser vendedor neto de opciones”.

Recordad que simplificando una opción es un contrato entre dos partes: una parte actúa como vendedor del contrato u opción y la otra parte actúa como comprador del contrato u opción.

En este contrato se especifican muchos elementos, como por ejemplo:

El precio o prima, es decir, cuánto va a pagar la parte que compra el contrato y cuánto va a ingresar la parte que vende el contrato.

El marco temporal, es decir, durante cuánto tiempo el contrato tiene vigor y el comprador puede usar sus derechos, así como el vendedor responder por sus obligaciones. El comprador siempre tiene derechos y el vendedor siempre tiene obligaciones.

Tipo del contrato (call o put). Los contratos tipo call hacen referencia al derecho de comprar opciones y a la obligación de venderlas y los contratos tipo put hacen referencia al derecho a vender opciones y a la obligación de comprarlas.

Y todos los datos relacionados sobre de qué producto estamos hablando. Por ejemplo: 100 acciones de IBM (subyacente) a precio 130$ (strike) o 100 acciones de Microsoft a 27$.

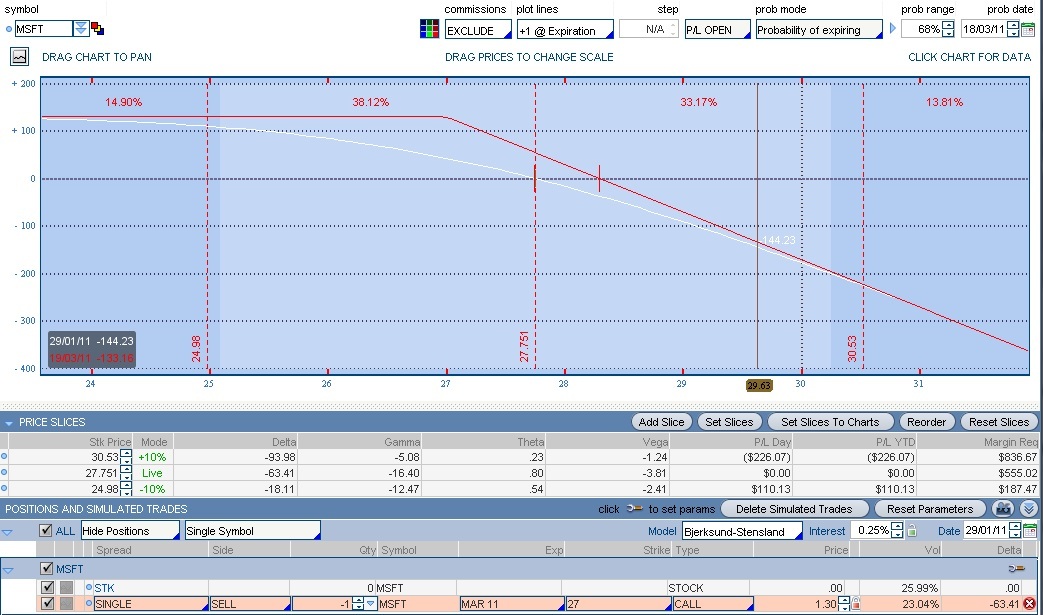

Pasamos a ver algún ejemplo (datos del sábado 29 de Enero a mercado cerrado) y sin ser recomendación alguna de compra o venta:

Microsoft esta cotizando a 27.751$.

Un contrato de opciones call sobre Microsoft para vencimiento Marzo (quedan 48 días) y con strike de 27$ tiene un precio de 1,30$ y hace referencia a 100 acciones de Microsoft.

Si vendo el contrato obtendré 130$ de prima y estaré obligado durante los próximos 48 días a vender acciones de Microsoft a 27$ y el bróker me exigirá y bloqueará un capital en cuenta para responder a mi obligación.

Por otro lado el que haya comprado el contrato tendrá el derecho durante los próximos 48 días a comprar acciones de Microsoft a 27$ y por ello habrá pagado 130$.

Adjunto el gráfico de riesgo:

Si alguno necesita más detalle sobre los contratos de opciones puede encontrarlo en estos posts:

Definición de opciones y spreads

Como Income Trader:

Soy vendedor neto de opciones luego ingreso en mi cuenta un capital que paga un tercero.

Asumo una obligación respecto al comprador por lo cual el bróker me bloquea capital (el famoso margen) para responder a esa obligación. Depende del riesgo que asuma me bloqueará más o menos capital y/o será una cantidad fija o dinámica.

Estoy asumiendo un riesgo que un tercero, el comprador de la opción, no quiere asumir y está dispuesto a pagar por ello.

Mi obligación tiene un plazo temporal y una vez alcanzado ese plazo ya no tengo obligación alguna.

Tengo que gestionar con eficiencia el riesgo que he asumido.

Saludos y os espero para la 2ª parte.

Preguntas

¿Cuál es el riesgo que he asumido en el ejemplo de Microsoft?

¿Qué sucederá si a vencimiento Microsoft cotiza a 25.5, a 26.5, a 27.5, a 28.5 y a 29.5 $?

¿Qué me propones para limitar el riesgo?

Cita

"Si tienes un minuto te diré cómo ganar dinero en el mercado bursátil. Compra con precios bajos y vende con precios altos. Si tienes 5 ó 10 años te diré cuándo los precios están bajos y cuándo están altos." (otra cita más de Jesse Livermore)

IncomeTrader