Si sigues el blog, ya nos habrás leído varias veces eso de que las opciones son un instrumento muy flexible y que permiten adaptar la estrategia al subyacente que estás operando.

Para poder adaptarnos al subyacente, lo más importante es tener muy claro las características de cada tipo de opción. Muy probablemente ahora estás pensando en las opciones del tipo call y put. Sí, esta suele ser la primera división que se hace cuando comienzas a operar, pero si operas con spreads de opciones, dividir entre call y put no es una gran división en la práctica. Prácticamente lo que construyes con call lo puedes construir con put. No es exactamente igual pero puede tener unas características muy similares.

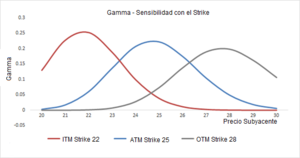

En el “mundo spreads de opciones” la principal clasificación es la división entre estrategias de gamma positiva y gamma negativa. Las primeras con expectativa de que el precio se mueva y las segundas con expectativa de que el precio no se mueva. El ejemplo más claro podría ser una Straddle y una Iron condor respectivamente.

A parte de esta clasificación de call/put o de Gamma positiva/negativa, ¿existe alguna otra manera de clasificar las opciones? :

Existe otra clasificación muy importante y que marca la personalidad de la estrategia y es clave cuando se trabaja con opciones simples.

Esta clasificación depende de la cotización del subyacente y del strike que elijamos. En función de esos dos parámetros diremos que una opción se encuentra Out The Money (OTM), At The Money (ATM) o In The Money (ITM).

Sobre esta clasificación:

Las primas se componen de valor intrínseco y extrínseco. Estos tres tipos de opción (ITM, ATM y OTM) tienen una diferente relación de valor extrínseco e intrínseco. El valor extrínseco cotiza según precio del subyacente, volatilidad y tiempo y el intrínseco cotiza únicamente por precio del subyacente. Ya puedes adivinar qué parte de la prima es más volátil. Todas las opciones tienen valor extrínseco pero no todas tienen valor intrínseco. Las opciones OTM no tienen valor intrínseco, es todo valor extrínseco y por eso son opciones muy volátiles.

Debido a este exceso de volatilidad de las opciones OTM (todo valor extrínseco) se emplean los spreads de opciones. Sencillo: compras un strike y vendes otro strike cercano…la volatilidad resultado se reduce.

Pongo un ejemplo de estos tres tipos de opción para finalizar:

La acción AAPL, en el momento actual, cotiza a 114.80 y voy a elegir tres strikes diferentes (ITM, ATM y OTM) del vencimiento de ENE21:

- OTM Call Strike 125 con prima $198

- ATM Call Strike 115 con prima $545

- ITM Call Strike 90 con prima $2545

¿Qué pasaría si el precio de la opción subiera un +5%, cotizando a 120.54, en los siguientes 15 días?:

- OTM Call Strike 125 con prima $304

- ATM Call Strike 115 con prima $811

- ITM Call Strike 90 con prima $3063

En resumen:

OTM gana un 53%

ATM ganan un 48%

ITM gana un 20%

Es solo un ejemplo sin tener en cuenta las variaciones de volatilidad y sin ser absolutamente recomendación de nada… pero sorprende lo bien que se comportan las ATM que son las que mayor Valor Extrínseco tienen. Igual que ganan mucho, puedes perder mucho si no aciertas la expectativa. En las opciones ATM, junto con las OTM, es donde se mueve la parte más especulativa del trading con opciones.

Saludos y buen trading.

********************************

José Luis.

Swing Trader

Coach Especialización Generación de Ingresos

*******************************

Formación en Inversión y Trading con Opciones: Registro gratuito aquí