El optimismo del consumidor americano es un aspecto a resaltar, que desluce cuando carece de reflejo en la evolución del consumo real, en un entorno de incertidumbre como el actual amenazado por varios flancos como el proteccionismo, subida de tipos, tensiones geopolíticas en China, Siria o Rusia, volatilidad de los mercados, subida del precio de la energía, etcétera…

El diferencial entre el sentimiento y expectativas de la economía y el comportamiento del consumidor en USA también es una característica del consumidor europeo desde mediados del pasado año.

Sin embargo, los nuevos retos surgidos en las últimas semanas han impactado en la psique del consumidor y ahora sí refleja cierta relajación del optimismo.

ÍNDICE DE OPTIMISMO ECONÓMICO USA

El último dato recogido por la encuesta de la Universidad de Michigan del pasado viernes, apunta en igual dirección tal como se observa en el siguiente gráfico, veremos si el dato de Ventas al Menor USA que será publicado esta tarde consigue alcanzar unas expectativas de consenso en el +0.5%, que parecen elevadas, y así estrechar el diferencial:

También caen los ánimos en Europa :

ÍNDICE DE OPTIMISMO ECONÓMICO EU

El diferencial entre los datos de intenciones y encuestas -soft data- y los datos reales de actividad -hard data- también aparece en la evolución del sector productivo, vean la producción manufacturera real frente a la recogida por el índice ISM:

La ralentización económica que venimos observando desde el pasado mes de diciembre es real y global, con mayor intensidad en una economía frágil como la europea, tal como se refleja en los índices de sorpresas económicas, varias veces expuestos en este blog.

El primer trimestre del año es el más débil tradicionalmente para la evolución de la economía, esperemos que este segundo trimestre sea capaz de remontar, de lo contrario podría tratarse de confirmación de fin de ciclo que comenzaría a trasladarse a los mercados financieros.

Los temores proteccionistas y la escalada de tensión geopolítica deben finalizar pronto para detener el deterioro económico global y evitar una espiral de profundas consecuencias sobre el comercio global. Christine Lagarde, directora del FMI: “The global trade system is in danger of being torn apart”

A pesar de la corrección de las últimas semanas… (aún en marcha y según escenario más probable aún no habría concluido):

… los niveles de valoración permanecen en zona de máximos sólo superados por las lecturas alcanzadas antes de la crisis del año 2000.

Numerosos ratios confirman la sobre valoración del mercado y prestigiosos expertos lo ratifican, como por ejemplo la firma de análisis y gestión de activos Ned Davis Research, presentando su visión resumida en la siguiente gráfica:

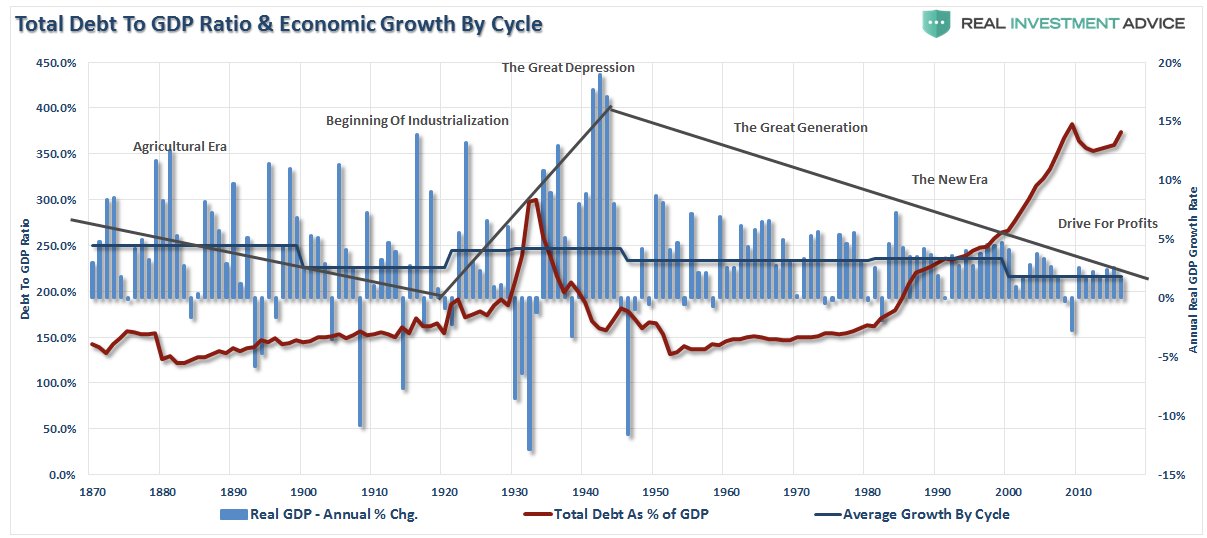

El próximo proceso de desendeudamiento/desapalancamiento de la economía y mercados impactará como siempre a deudores y acreedores, aunque previsiblemente en esta ocasión, la banca no será prioridad exclusiva ni será rescatada.

Según analistas de Merrill Lynch, el proceso DETOX del potente rally bursátil y de apalancamiento, no será completo hasta que no se produzca el desagradable evento “credit crunch” que suele venir asociado a las verdaderas “limpiezas” de deuda y de mercados.

Un evento que puede ser duro en vista del nivel alcanzado tanto por las cotizaciones bursátiles como por la deuda corporativa:

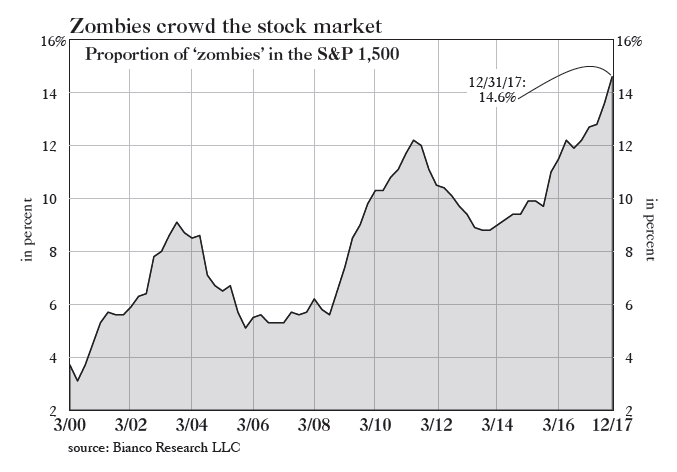

Con el serio agravante de que las empresas inviables -ZOMBI- se han disparado, son aquellas cuyo coste de capital es superior a la rentabilidad. Actualmente se han disparado hasta suponer más del 14% de las empresas del S&P1.500.

A medida que avanza el proceso de normalización monetaria, muchas de ellas quedarán al desnudo y no podrán continuar su actividad, ni devolver deudas con el consiguiente riesgo de contagio. ¿MOMENTO MINSKY?

Cambiando de asunto….

El precio del crudo ha alcanzado niveles máximos de los últimos 4 años, en parte explicado por la bajada del nivel de inventarios USA según las últimas lecturas o por la escalada de tensiones geoestratégicas.

El optimismo de los inversores de carácter más especulativo permanece muy elevado y en zona de máximos históricos, similar a la observada en enero y que pudimos emplear muy exitosamente desde la Teoría de Opinión Contraria.

Nos permitió elaborar una estrategia realmente conservadora desde la perspectiva del riesgo (riesgo máximo cercano al 3%) que como refleja el siguiente gráfico, consiguió una interesante revalorización para nuestros suscriptores del +20% en pocas semanas.

Las lecturas de Commitment of Traders -COT- actuales son de gran interés, vean:

PETRÓLEO. POSICIONES COT.

El entorno técnico actual del crudo mantiene cierta similitud con el de enero aunque con algunas particularidades a considerar en la elaboración de la estrategia orientada a rentabilizar el movimiento en ciernes (reservado suscriptores).

El Euro continúa gozando también de enorme confianza de los inversores, quienes esperan revalorizaciones adicionales y sus apuestas COT se han extremado significativamente, afianzando las posibilidades de ganancia para la estrategia que mantenemos abierta, cuyas perspectivas observadas desde la óptica de análisis técnico permanecen muy favorables. Vean gráfico e interesantes anotaciones:

Información en cefauno@gmail.com.

Twitter: @airuzubieta