La actuación de las autoridades monetarias USA, endureciendo las condiciones monetarias en una situación económica y financiera tan incierta como la actual, genera dudas y diferencias de opinión incluso dentro del seno del Comité de miembros de la FED.

James Bullard, presidente de la FED de San Luis, habló ayer públicamente, en entrevista concedida a MarketWatch, sobre su inquietud acerca del alcance y consecuencias de la subida de tipos.

Duda de la idea generalizada y refrendada por datos de que Reserva Federal se encuentre por detrás de la curva y, por tanto, teme que el proceso de subida de tipos pueda resultar demasiado agresivo y dañino en el futuro, optaría por ajustar la política a medida que se vayan conociendo nuevos datos:

- “I am a little concerned that we get too aggressive and that we tell ourselves that we’re raising the policy rate because we have to raise [it] just to stay neutral,”

- “I don’t think we have to in this environment … with inflation below target for such a long time,

- “I don’t think it is a situation where we are, at all, behind the curve. I think we are right where we need to be and we’re data sensitive and will be able to react if things develop in the future,”

Ante la actual coyuntura, es aún más complicado acertar en las decisiones y máxime porque las autoridades deben actuar con 6 a 9 meses de antelación, que es el tiempo medio estimado de incidencia de esas decisiones, para tratar de conducir la economía e inflación dentro de los límites proyectados.

No al revés, es decir, no es efectivo esperar a que se produzcan desviaciones para actuar, debido a ese desfase de 6-9 meses las medidas llegarían demasiado tarde.

La data dependencia es una excusa perfecta inventada por la FED de Bernanke para evitar la mala imagen que generaban los innumerables errores predictivos de su equipo.

El presidente de la Reserva Federal de Boston, Sr. Rosengren, apuntó la pasada semana la posibilidad de que la autoridad monetaria se pueda encontrar en el futuro ante la necesidad de aplicar nuevas políticas de compra de deuda o QE4 “quite likely the FED will need Bond-Buying policies in the future”.

Las proyecciones de tipos que maneja la FED, según último informe, son realmente chocantes por imprecisas: en 2 años los tipos podrían estar en el 1% o también en el 5% pero seguramente en el 3%:

Atendiendo al comportamiento de la economía y su relación con los procesos de subidas de tipos, la Reserva Federal tiene ante sí una estadística realmente adversa para la economía.

De los pasados 11 procesos de endurecimiento monetario, subidas de tipos, 9 han resultado en recesión y sólo dos han podido ser contenidas en términos económicos con resultado en el denominado aterrizaje suave o” soft landing””

El catalizador de las preocupaciones de los inversores o/y de una corrección de activos financieros seguramente surgirá de los factores menos esperados. Como es habitual los riesgos desconocidos son los que impactan con mayor dureza, el efecto sorpresa unido al hecho de no estar debidamente cubiertos en las carteras alienta la toma de decisiones de emergencia o venta de activos en masa y con prisas.

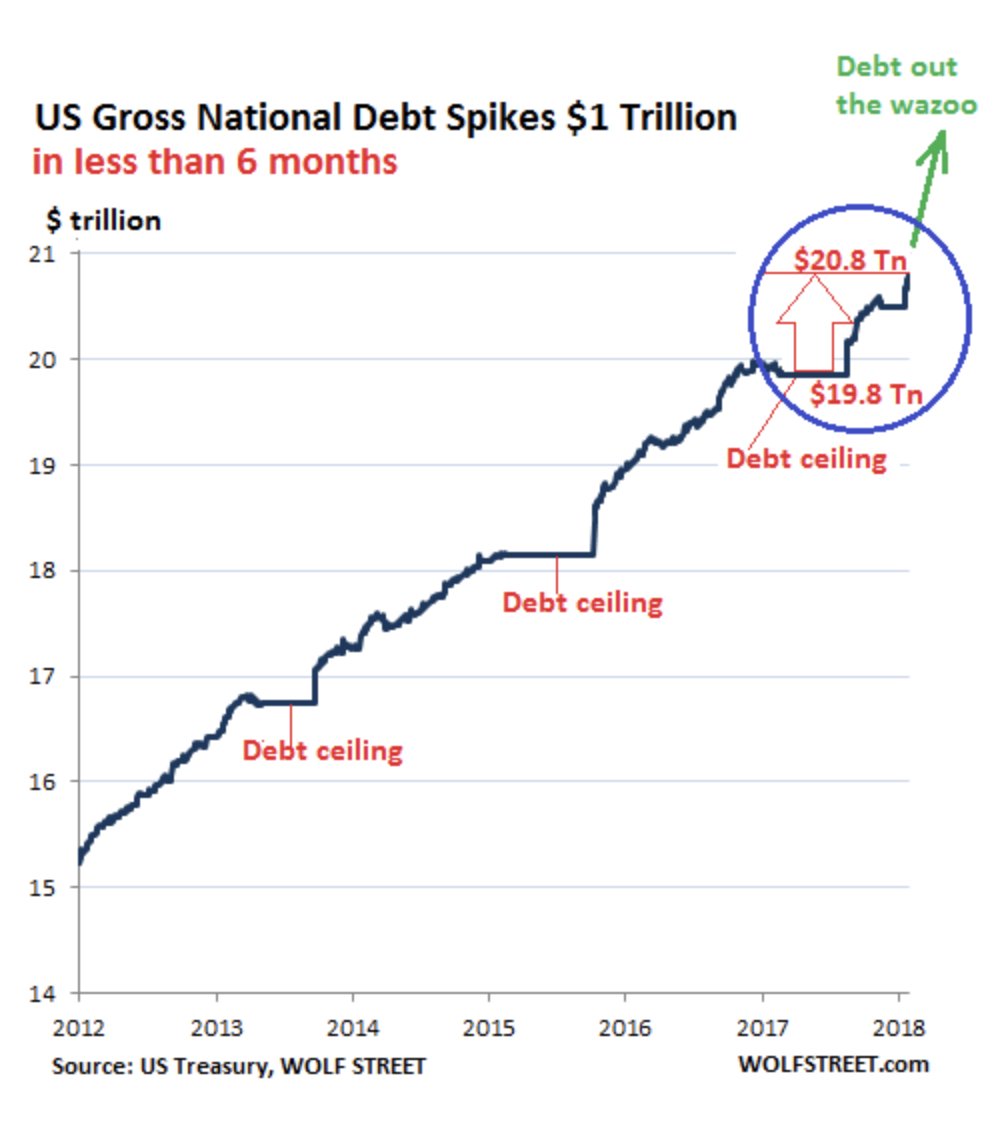

La deuda USA aún no se postula como un eventual factor detonante pero su rápido empeoramiento y las proyecciones de aumento de déficit, inquietan, tal como afirmó Yellen antes de dejar la FED: “very worried about the sustainability of the US debt trajectory.”

La demora pactada entre partidos para poder retrasar las negociaciones sobre el techo de deuda es una nueva patada adelante que se observa peligrosa por el ritmo de aumento de deudas, que han crecido UN BILLÓN de dólares en sólo 6 meses.

Las proyecciones de déficit presupuestario y exterior pueden ser dificilmente más desalentadoras:

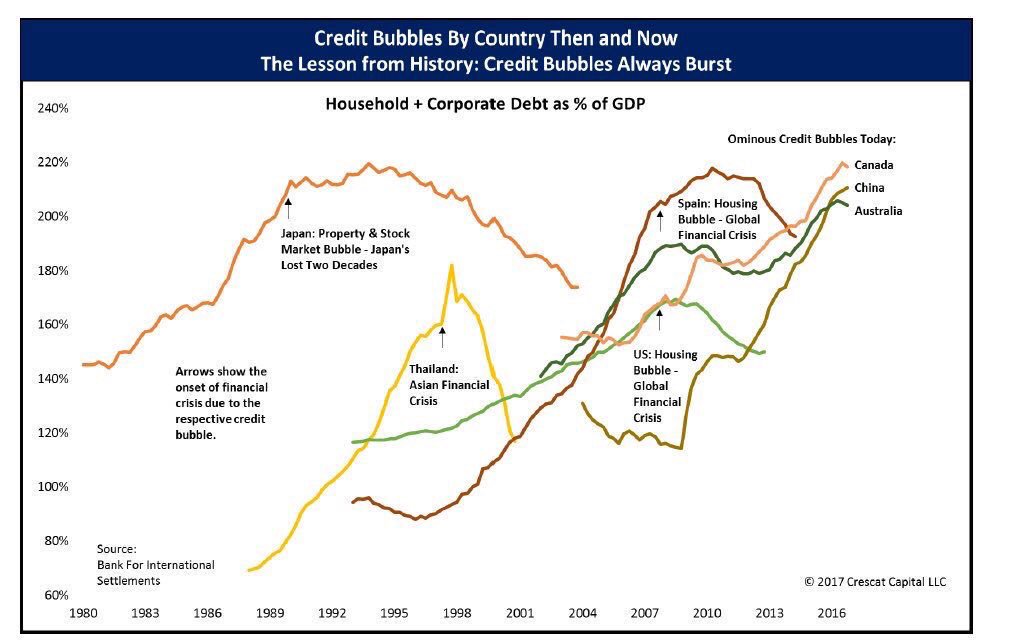

No obstante, el problema de deuda USA, siendo importante no es actualmente el que mayor preocupación entre los expertos, Canadá, China y Australia han alcanzado unos niveles realmente disparados y comparables con techos de ciclo de deuda en otros lugares y fechas, como lo fue en España en 2007 o en Japón en 1989, observen el cuadro siguiente:

Centrándonos en el caso USA, el excesivo endeudamiento de todos los agentes económicos (soberano, corporativos, privados) sufrirá las consecuencias de la subida de tipos y algunos quedarán en la cuneta, dejando un reguero de deudas impagadas a terceros que a su vez tendrán que luchar para poder asimilar los quebrantos… alguno también terminará sucumbiendo como suele ocurrir siempre que el dominó de quiebras comienza a tumbar fichas, primero los zombis.

La deuda corporativa neta comparada con sus respectivos EBITDA alcanza niveles máximos y de acuerdo con análisis del FMI, la subida de tipos podría repercutir en un aumento de “defaults” dramático y cercano al 20%.

Además, dentro del mundo corporativo existe un abultado número de empresas zombi, cuyo coste de capital es superior a la rentabilidad de su negocio, que presenta un severo riesgo de extinción definitiva, también con el consecuente impacto en la salud financiera de terceros.

Así las cosas, la economía aparenta robustez pero el sentimiento de que Estados Unidos está en la parte final del ciclo de crecimiento se está disparando entre expertos.

De los 600 gestores participantes en la encuesta mensual de Bank of America, 430 estiman que la economía USA se dirige al final de ciclo expansivo de los últimos años, suponen cerca del 70% o el porcentaje más alto en las encuestas desde el año 2008. Vean gráfico:

De acuerdo con la complejidad derivada del muy probable final del ciclo de crédito y observando la radiografía y perspectivas de la deuda, los bonos USA perdieron su atractivo y demanda de parte de los expertos Bond Vigilantes, y otros, hace meses.

En julio de 2016 registraron techo y comenzó una corrección en el precio de los bonos, subida de rentabilidades, aún en marcha:

Las caídas han sido realmente bien detectadas y anticipadas con tiempo, nos permitieron desarrollar sencillas estrategias que han resultado en importantes ganancias de doble dígito para nuestros suscriptores.

El escenario actual del mercado de bonos, lecturas técnicas y análisis detallado de posicionamiento COT, un gran testigo para advertir tendencias y giros que utilizamos con gran éxito, presentan lecturas de gran interés (reservado suscriptores).

Las bolsas han recuperado buen aparte de lo perdido en la corrección de finales de enero y la volatilidad ha regresado con fuerza a la baja, ayer el índice de volatilidad implícita del S&P500 cerró en 15.80

Pero atención!. Aún es pronto para apostar por el restablecimiento del régimen de volatilidad deprimida y subidas de las cotizaciones ininterrumpidas como las experimentadas en las últimas dos semanas.

Según la estadística de comportamiento de la volatilidad, una vez que el mercado cambia su fase de baja volatilidad prolongada y registra fuertes brotes, es normal que permanezca en niveles elevados por un tiempo. Vean gráfico:

Las consecuencias de un eventual regreso de la volatilidad en los mercados de acciones para próximas semanas coinciden con las lecturas técnicas, análisis y recuento de Ondas y proyecciones más probables.

Información en [email protected].

Twitter: @airuzubieta