En este post nos proponemos examinar dos métodos alternativos para actuar desde un punto de vista pesimista en un mercado concreto: el “short selling” (venta a corto) y la compra de un ETF short (inverso).

Analicemos las ventajas y desventajas de ambos.

Venta a corto

La venta al descubierto consiste en vender una acción de la que no somos dueños (en la jerga financiera se llama "ponerse corto" de un título) con el objetivo de comprar de nuevo a un precio más bajo y obtener beneficio. Por ejemplo, si vendo una acción a 100 y la compro de nuevo a 90 me habré garantizado un beneficio del 10%.

Al realizar una venta corta el broker a través del cual se hace la transacción conserva el contravalor recibido junto con un cierto margen de garantía (por ejemplo, 50%) para protegerse ante la posible pérdida en la que el cliente puede incurrir en el caso de un aumento de la precio de los valores.

Para vender un título que no poseemos, este tiene que ser prestado para poder entregarlo al comprador. Por lo general, es prestado por el mismo bróker con el que se realizamos la venta. Por este servicio, el broker cobrará al cliente el interés que se cobran por los préstamos de valores teniendo en cuenta la duración de la operación.

Coste posición corta = Contravalor* Interés del préstamo * Número de días / 365

Una vez cerrada la operación y recomprados los títulos en el mercado, éstos son devueltos al bróker que nos los había prestado.

ETF short

Un ETF inverso es un título que garantiza un rendimiento igual a la evolución diaria inversa de un índice en particular. Si el índice subyacente baja un 1%, el ETF inverso subirá un 1%. Por el contrario, si el índice de referencia sube, el ETF inverso se reducirá en el mismo porcentaje.

Se debe prestar mucha atención al hecho de que la inversa del rendimiento sólo se garantiza sobre una base diaria. Uno podría esperar que si en el transcurso de un período de tiempo determinado el índice cae en un 20%, por ejemplo, el ETF inverso sube en un 20%. Pero esto no es necesariamente cierto, de hecho, es probablemente erróneo. Durante períodos más largos, como veremos más adelante, el rendimiento del ETF inverso puede ser muy diferente al del índice subyacente multiplicado por -1.

En comparación con las ventas a corto, los ETF short tienen la ventaja de no tener que recurrir a la operación de préstamo de valores.

Descarga la guía de ETFs >>> En esta guía encontraras todo lo necesario para conocer este producto y cómo invertir en él, en PDF y de forma gratuita.

Descarga la guía de ETFs >>> En esta guía encontraras todo lo necesario para conocer este producto y cómo invertir en él, en PDF y de forma gratuita.

Beneficio y pérdida potencial

Tanto la venta a corto como la compra de un ETF inverso son estrategias que se benefician de un mercado a la baja. Sin embargo, hay diferencias importantes entre las dos estrategias en términos de potenciales pérdidas y ganancias.

- En una posición corta, el beneficio potencial está limitado a 100% de la inversión inicial. El precio de la acción vendida a corto no puede bajar por debajo de cero. La pérdida en cambio es potencialmente ilimitada ya que el título vendido tiene un potencial de crecimiento ilimitado.

- Con un ETF inverso, la pérdida se limita al 100% de la inversión inicial (si el precio cae a cero) pero el beneficio puede superar el 100%.

En términos de beneficio y pérdida potencial, comprar un ETF inverso parece ser mejor estrategia en comparación con las ventas al descubierto.

Ante estas ventajas, sin embargo, el ETF inverso paga un precio en concepto de “path dependency”. Esto significa que su rendimiento depende también de la evolución del índice durante el período de tenencia del ETF. En particular, el ETF inverso tiende a tener un rendimiento menor que la venta al descubierto cuando el mercado se mueve dentro de un rango, sobre todo dentro de la gama de volatilidad es alta.

Rendimiento

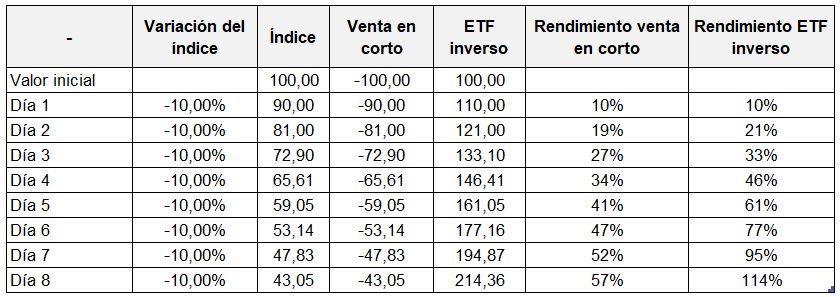

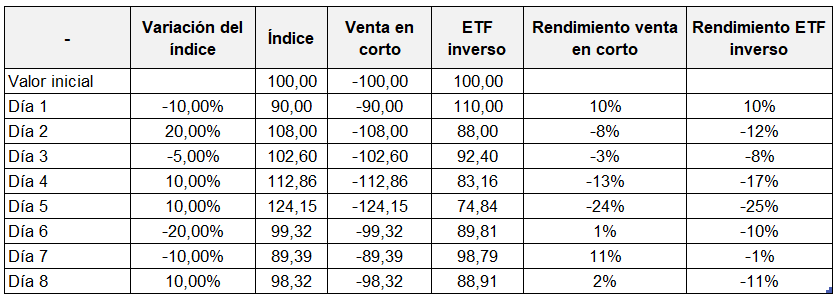

A pesar de que tanto la venta a corto como los ETF inversos deberían beneficiarse de un mercado a la baja, su rendimiento no coincide. Se analizan tres escenarios diferentes.

El primer escenario corresponde a una marcada tendencia a la baja del mercado. Ambas estrategias son rentables pero el ETF inverso tendrá un rendimiento mucho más alto.

El segundo escenario corresponde a una fuerte tendencia alcista. Ambas estrategias registrarán una pérdida, pero la venta a corto es mucho más pronunciada.

En el tercer escenario, el mercado se mueve con alta volatilidad dentro de un rango. En este caso, el rendimiento de la venta a corto es mejor que la del ETF.

Tal como se ve, claramente, el ETF inverso tiende a superar a la venta a corto cuando el mercado está en tendencia (alcista o bajista), mientras que queda por debajo cuando el mercado se mueve dentro de un rango, sobre todo si la volatilidad dentro del rango es alta.

Podemos decir que, en el caso de las ventas a corto, el apalancamiento respecto a la posición inicial disminuye con el escenario más favorable (bajadas del mercado), mientras que aumenta en caso de escenario desfavorable (mercado alcista). Lo contrario ocurre en el caso del ETF inverso en el que el apalancamiento con respecto a la inversión inicial aumenta en caso de caída del mercado y disminuye en el caso de subidas.

La ganancia o pérdida sobre la posición corta refleja fielmente la diferencia porcentual entre el valor final y aquel inicial del índice (neto después de los costes del préstamo de valores). El rendimiento del ETF inverso depende en cambio, a parte del valor inicial y de final del índice, también del tipo de itinerario que sigue el precio entre estos dos valores. Tal característica se denomina path dependency.

La mecánica de un ETF inverso

Para entender mejor el concepto de path dependency analizaremos el mecanismo subyacente de una operación de ETF inverso.

Con el fin de garantizar la réplica de la rentabilidad inversa del índice sobre una base diaria (-1X), el ETF inverso se rebalancea diariamente.

Supongamos que queremos construir un ETF inverso. En frente de un valor del índice subyacente 100 tendremos que abrir una posición corta igual a -100 con el fin de poder garantizar a los propietarios del ETF inverso el rendimiento del índice. Podemos hacerlo a través de la venta de valores en efectivo, o como es más común, con derivados.

Es decir, trabajamos para conseguir conseguir una exposición de -100.

Supongamos que al día siguiente el índice subyacente cae en un 20%. El ETF inverso tendrá un rendimiento del 20 +% y su precio será entonces de 120. El valor de la posición corta caerá a 80, lo que garantiza una ganancia del 20% (100-80), que constituirá el rendimiento del 20% del ETF.

En frente de un valor del ETF de 120 el valor de la posición corta es ahora igual a -80. Esto significa que el tiempo de exposición corta no será suficiente para asegurar la rentabilidad inversa del índice.

Supongamos que el mercado todavía cae un 20%. A partir de la posición corta se saca un beneficio igual a 16 (80 * 20%), pero frente al ETF debemos garantizar 24 (120 * 20%). Así que no alcanzamos nuestro objetivo si no aumentamos antes la posición corta por un valor equivalente a -40 llevando nuestra exposición corta a -120, en línea con el valor del ETF.

Así que para garantizar que la evolución del ETF sea igual a la variación proporcional inversa del índice sobre una base diaria tendré que rebalancear todos los días la posición corta.

Supongamos el caso contrario en el que el primer día el índice sube un 20%. Al final del día, el valor del ETF inverso debería caer a 80 mientras que el valor de la exposición corta se elevaría a 120.

Ante una subida adicional del 20% del índice al día siguiente, se espera que el precio del ETF debería caer a 16 (80 * 20%). En ausencia de rebalanceo, sin embargo, la posición corta perdería 24 (120 * 20%), una mayor cantidad que la requerida para asegurar el rendimiento del ETF inverso sobre el índice. Tendremos que reducir entonces la posición corta recomprando un título a 40 y consiguiendo así restaurar mi exposición a -80, en línea con el valor del ETF. De esta manera, un aumento del índice del 20%, producirá una pérdida en la posición corta igual a 16 (80 * 0,20%), lo que garantiza un rendimiento par del inverso del índice.

Esta continua actividad de rebalanceo hace que el ETF venda cuando el mercado baja y compre cuando el mercado sube. La volatilidad tiende a erosionar, con el tiempo, el valor del ETF inverso.

En el caso de volatilidad pronunciada, el regular rebalanceo de la exposición, causará un peor rendimiento del ETF inverso en comparación con las ventas en corto. En caso de falta de ausencia de rebalanceo, el ETF inverso se comportaría como una posición corta y el beneficio máximo se limitaría al 100% de la inversión.

Para que quede claro, hay que destacar que los dos primeros escenarios presentados anteriormente son extremos pero permiten demostrar las propiedades de las dos estrategias. En general, los mercados no suben o bajan en una línea recta, sino que tienden a moverse a través de fluctuaciones de precios que tienen el efecto de "consumir" en el transcurso del tiempo, el valor del ETF inverso.

Conclusiones

Para concluir podemos decir que ya sea la venta a corto como la compra de un ETF inverso permiten sacar provecho de una caída de los mercados, el rendimiento y el perfil de riesgo de las dos estrategias pueden ser significativamente diferentes.

El ETF inverso tiene ventajas en términos de simplicidad de la operación y de costos (evitando el préstamo de valores), en términos de pérdida máxima está limitada a la inversión inicial y el beneficio potencial puede superar el 100%. En todos los casos en los que el mercado tiene una tendencia marcada los ETF inversos tienden a superar a la venta a corto. En contra, el ETF inverso ve su valor erosionado por la volatilidad, especialmente cuando ocurre dentro de un rango.

En el caso de la venta a corto, el rendimiento de la estrategia refleja puntualmente la diferencia entre la cantidad inicial y la final del índice subyacente y no se ve afectada por la trayectoria seguida por los precios en el transcurso de la vida de la operación. La erosión del valor del índice subyacente por la volatilidad juega, en este caso, a favor de la posición corta. En contra, tiene una pérdida potencialmente ilimitada y un beneficio limitado.