Voy a realizar una serie de artículos con datos históricos sobre los últimos seis ciclos de subida de tipos por parte de la FED, desde 1983.

El objetivo es que veamos qué ha ocurrido en el pasado, lo que nos puede dar una idea de lo que nos espera para el futuro. Aunque cada ciclo tiene su particularidad y su propio ambiente macroeconómico, todos tienen algunas características en común, por lo que podremos extraer algunas conclusiones.

La duración media de cada ciclo ha sido de unos 14 meses, y el incremento medio de los tipos ha sido de 281 puntos básicos.

En la siguiente imagen observamos de forma gráfica esta información:

¿Qué provocó la subida de tipos?

Un factor común en todos los ciclos fue la mejora de la situación macroeconómica.

El mercado laboral ha estado en una mejora constante, reflejando un descenso en la tasa de desempleo y un fuerte aumento en las contrataciones.

El crecimiento en los sectores cíclicos ganó "momentum" y la producción industrial crecía a un ritmo más acelerado.

El GDP creció a un ritmo moderado por varios trimestres antes de la primera subida de tipos.

La inflación, por contra, no fue determinante. En muchos ciclos, la inflación hizo suelo en el primer trimestre después de la primera subida.

En resumen, la evidencia histórica sugiere que fue una mejora del mercado laboral y no un incremento de inflación lo que ha forzado históricamente a iniciar la subida de tipos.

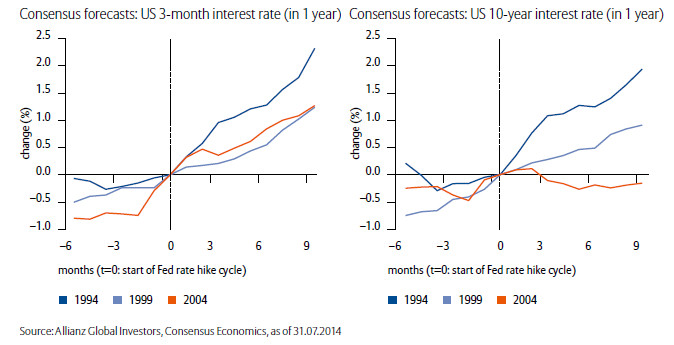

¿Anticiparon los Analistas la subida inicial?

La respuesta es NO.

Si analizamos los últimos tres ciclos, observamos que los analistas siempre fueron por detrás de los movimientos de la FED, teniendo que revisar constantemente los pronósticos de medio plazo para los tipos de corto plazo, siempre en los primeros meses de cada ciclo.

1994 fue un ciclo particularmente negativo en este aspecto, siendo el ciclo donde más errados estuvieron los analistas.

¿Qué hizo la Renta Variable?

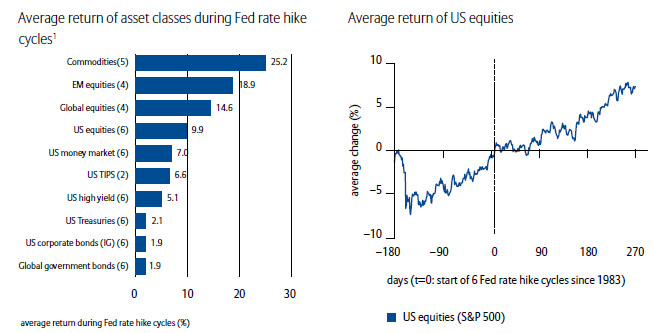

En general se piensa que una política monetaria restrictiva debería pesar sobre los mercados financieros en general, y a los activos de riesgo en particular.

Sin embargo, esta asunción no se corrobora con la evidencia histórica. Aunque parezca mentira, los mercados financieros no se han inmutado por los ciclos de subidas de tipos.

De media, todos los principales activos fueron capaces de mostrar retornos positivos durante dichos ciclos.

Las materias primas ha sido el activo que mejor se ha comportado, con una media del 25% de beneficio.

La renta variable (acciones americanas) también lo han hecho particularmente bien, con retornos absolutos positivos en 5 de los 6 ciclos, con retornos medios del +10%, tal y como vemos en la siguiente imagen:

Como dato curioso, las acciones americanas tienden a comportarse bastante bien antes de la subida inicial de tipos. En todos los ciclos, han tenido retornos positivos en los 3 meses previos al inicio del ciclo.

Sin embargo, la mayor sorpresa viene de la mano de los productos de renta fija, información que analizaremos la semana próxima.

Que tengan un buen resto de semana!!