Desde advisory GdC:

En las últimas entradas del blog (aquí y aquí) escribimos con detalle sobre la señal completa de compra que dio nuestro modelo GdC Tactical Asset Allocation (TAA) el pasado 10 de octubre. Una lectura que nos llevó a cambiar el sesgo defensivo que argumentamos desde enero 2014 (alertas de mejor comportamiento deuda frente a bolsa) y adoptar una posición menos conservadora, apostando por esa lectura del GdC TAA que sugiere un entorno favorable para las posiciones compradoras en RV en un horizonte de +12meses. Los números que salen del análisis son los siguientes. Cuando el GdC TAA da una señal de agresiva de compra:

- La rentabilidad media del Eurostoxx 12 meses después es del +13%.

- Hay un 89% de probabilidades de obtener retornos positivos.

- En un 63% de las ocasiones las rentabilidades superan el 10%.

- Tan solo en el 11% de las observaciones el Eurostoxx pierde más de un 10% en los 12 meses siguientes a una señal agresiva de compra en GdC TAA.

En el siguiente gráfico dibujamos la rentabilidad acumulada por el Eurostoxx desde la última señal completa de compra (10/10/14) y tres sendas que resultan del análisis de anteriores señales completas de compra (septiembre 2002, noviembre 2008, agosto 2011 y junio 2012). El “camino del medio” es simplemente la trayectoria que, en media, obtenemos cuando cruzamos el performance del Eurostoxx en las semanas posteriores a una señal completa de compra. Para dibujar las trayectorias del mejor y peor camino seleccionamos los mejores y peores datos en la evolución semanal posterior a una lectura de compra agresiva en GdC TAA. Observaciones:

1. La trayectoria del Eurostoxx desde la última señal de compra (10/10/14) se ajusta, de momento, a lo que cabría esperar atendiendo al análisis histórico:rebote inicial del +10% en las 8 semanas que siguen a la señal y recaída hacia mínimos entre la semana 15 y 20.

2. Sigue vigente el análisis del post anterior, donde nos decantamos por una estabilización/recuperación de índices en la parte final de diciembre y recaída hacia mínimos en la última parte de enero / principios de febrero.

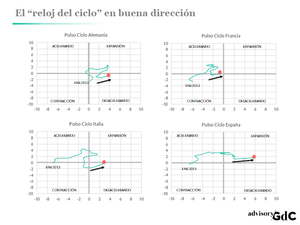

3. No descartamos que la trayectoria actual (línea verde en gráfico) escore hacia el “peor camino” (línea roja). Escenario que seguiría encajando en el proceso de formación de un suelo de mercado por el que estamos apostando, tal y como sugiere el análisis cruzado de valoraciones, encuestas de sentimiento y posición en el ciclo.

Conclusión: aprovecharemos la debilidad de RV en estas próximas semanas para subir exposición en cada perfil inversor. Entradas graduales ante el riesgo de una trayectoria por el “peor camino”. Si infaponderamos RV durante buena parte de 2014, ahora estamos empezando a sobreponderar.