Mejores inversores de la historia: George Soros

BIOGRAFÍA Y TRAYECTORIA PROFESIONAL

George Soros nació en Hungría en 1930, debido a la represión que sufría el pueblo judío en la época su familia cambió su apellido de Schwartz a Soros. En 1946 se vio obligado a escapar a Suiza y desde ahí aprovecho para emigrar a Inglaterra, donde comenzó a estudiar en la prestigiosa London School of Economics and Political Science consiguiendo el graduado en 1952.

Comenzó a trabajar en finanzas y en 1956 emigró a Estados Unidos, aquí empezó su vida profesional trabajando como analista financiero y llevando temas de arbitraje.

El éxito le llego aproximadamente en la década de los sesenta, cuando llego a ser vicepresidente del banco de inversión Arnhold & S. bleichroeder.

Soros se hizo mundialmente famoso allá por el año 1973 cuando fundó el fondo Quantum Fund, actualmente sigue siendo el vehículo inversor utilizado por él y su familia para gestionar su patrimonio.

Actualmente, Soros se encuentra entre las 200 personas más ricas del mundo, según la revista Forbes. Su fortuna se estima aproximadamente en 8.000 millones de dólares. Su capital era muy superior (alrededor de 25.000 millones), pero en 2017 realizó una donación de 18.000 millones a una fundación que el mismo creó, Open Society, cuyo objetivo es construir una mejor sociedad, apoyando financieramente a causas relacionadas con la educación, la salud y el desarrollo de los negocios.

ESTRATEGIAS DE INVERSIÓN

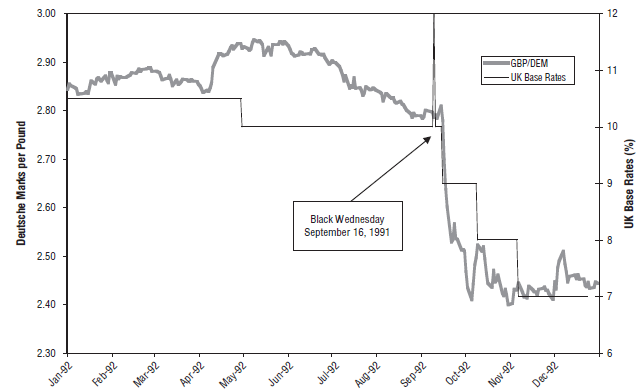

Sin lugar a dudas, la faceta más conocida de George Soros es la especulativa, tras conseguir “derribar” al Banco de Inglaterra y a la libra en 1992.

Vamos a recordar brevemente como consiguió hacerse multimillonario invirtiendo en corto en contra de la libra.

En 1979 se creó el ERM (Exchange Rate Mechanism), mediante el cual algunos países europeos aceptaron establecer un tipo de cambio fijo respecto al marco alemán, la particularidad era que únicamente podrían fluctuar un +/- 6%.

En 1979 se creó el ERM (Exchange Rate Mechanism), mediante el cual algunos países europeos aceptaron establecer un tipo de cambio fijo respecto al marco alemán, la particularidad era que únicamente podrían fluctuar un +/- 6%.

El gobierno británico decidió subirse a este tren en 1990 aprovechando que la economía de las islas no estaba atravesando un buen momento y fijo el tipo de cambio en 2.95 marcos por cada libra esterlina, por lo tanto, la fluctuación quedaba establecida entre 2.77 (-6%) y 3.13 (+6%).

Todo parecía funcionar y la economía británica se recuperaba notablemente, hasta que la recesión mundial de 1992 dio un vuelco por completo a la situación. Ante una situación similar el Banco de Inglaterra habría bajado los tipos de interés para tratar de reactivar la economía, pero ahora se encontraba maniatado por el sistema de cambios fijos y no podía actuar libremente.

Fue ahí cuando Soros comenzó a invertir en corto en contra de la libra y apostando a su caída.

Más tarde, fuentes cercanas al Bundesbank comentaban que la caída de la libra era muy probable y posteriormente el Presidente del Banco Central Alemán aseguraba que existía riesgo de que algunas divisas abandonaran el ERM, si la bajada de tipos en Alemania no funcionaba.

Soros ya tenía más de 1.000 millones en corto y a partir de esas nuevas noticias esa misma noche (15 al 16 de septiembre) decidió aumentar su apuesta en 10.000 millones más.

A la mañana siguiente la libra cayó en picado ya que había miles de millones de órdenes de venta.

La primera reacción del Banco de Inglaterra fue comprar 1.000 millones de libras, pero la cotización no cambió. En un primer instante el gobierno barajo la posibilidad de subir los tipos de interés, pero no se atrevieron a hacerlo ya que sería considerada una medida impopular. La sangría continuaba, ya que otros fondos vieron la oportunidad y se sumaron al ataque de Soros, con lo que el gobierno británico se vio obligado a subir los tipos de interés dos puntos, del 10% al 12%, los mercados no cambiaron y poco después volvieron a subir del 12% al 15% con el mismo resultado.

La primera reacción del Banco de Inglaterra fue comprar 1.000 millones de libras, pero la cotización no cambió. En un primer instante el gobierno barajo la posibilidad de subir los tipos de interés, pero no se atrevieron a hacerlo ya que sería considerada una medida impopular. La sangría continuaba, ya que otros fondos vieron la oportunidad y se sumaron al ataque de Soros, con lo que el gobierno británico se vio obligado a subir los tipos de interés dos puntos, del 10% al 12%, los mercados no cambiaron y poco después volvieron a subir del 12% al 15% con el mismo resultado.

Los mercados asumieron que la situación de la libra era desesperada, puesto que habían subido un 5% los tipos de interés en unas horas y en plena recesión económica, con lo que la libra siguió cayendo en picado.

Finalmente, el ministro de economía anunciaba que la libra abandonaba el ERM, la libra cayó ese día un 15%.

El fondo de Soros, Quantum Fund, obtuvo unas plusvalías de 7.000 millones y el propio Soros, se estima que se embolso unos 1400 millones.

Si analizásemos la estrategia de Soros desde el punto de vista del Value Investing encontramos una serie de similitudes que ya hemos escuchado de muchos de los grandes inversores que hemos analizado en el blog.

- Mostrarse avaricioso cuando el resto tiene miedo y tener miedo cuando el resto son avariciosos (Warren Buffett).

- No tendrá razón ni se equivocará por el hecho de que la multitud no esté de acuerdo con usted. Tendrá razón porque sus datos y su razonamiento sean correctos (Benjamin Graham).

- La especulación a la baja (ventas al descubierto) es tan solo comprensible para un bolsista inteligente. Un tonto nunca entendería que se pueda vender algo que no se posee. (André Kostolany).

- Si queremos conseguir resultados superiores a la media debemos hacer justo lo contrario que la mayoría (Warren Buffett).

Esto es, en definitiva, lo que hizo Soros en aquella operación: apostar a algo que todo el mundo creía que no llegaría a ocurrir.

LIBROS PUBLICADOS

Estos son algunos de los libros más destacados sobre el inversor y filántropo Hungaro. Su vision de los mercados y puntos de vista para entender la crisis económica actual.

.

FRASES CÉLEBRES

Al igual que el resto de los grandes inversores que hemos ido repasando en el blog, Soros tiene sus conocidas frases sobre inversión:

Se gana dinero descontando lo obvio y apostando a lo inesperado

El problema no es lo que uno sabe, sino lo que uno cree que sabe estando equivocado

No importa para nada si tienes razón o no. Lo que sí importa es cuánto dinero ganas cuando tienes razón y cuanto pierdes cuando estas equivocado

Si invertir es entretenido, si te estas divirtiendo, probablemente no estés ganando dinero. Las buenas inversiones son aburridas