Analizar el riesgo del mercado es una de las prioridades de este diario, es la condición obligada y previa para saber cómo operar. La variabilidad y el tamaño de posición y lo que se ha trabajado con ello desde mediados del siglo pasado son los instrumentos complementarios para hacer operaciones riesgo/ beneficio controladas. Sistematizar y mecanizar esto, es la meta. La sombra de los quants de los 60 es muy alargada.

Conviene enunciar que lo más difícil, valioso y rentable de las apuestas del mercado es permanecer invertido sabiendo discernir cuando realmente existe riesgo de caída o no. Quien sepa hacer esto, puede tildarse de un experto. A mí me cuesta muchísimo y esta es una de las razones de empezar el diario también. Reflexionar sobre ello ayuda a ir mejorando. tener un diario es como crear tu música interior, comunicarlo y discutir sobre él, es una medida que mejora tu trading.

Acompañando esto, ya se tomo partido sobre la no eficiencia del mercado, los ocultos peligros de la diversificación y acumulación de activos y la desde hace tiempo no fiable concepción de un mercado cíclico y estático, sobre el que basar nuestras operativas y apuestas.

No es fácil el tema, pero para mí no queda otra más que intentarlo y avanzar con esto. Lo que tengo claro es que lo otro funciona muy mal y con mucho riesgo. Y que es un vendeburras si lo comunicas. Preocuparse en colocar sensores de riesgo, como hacen los meteorólogos con el tiempo que hace ya mucho tiempo que no se predice en bases a datos cíclicos del pasado, ocuparse de entender qué tipo de inversores operan y que posición llevan, siguiendo la estela de Wyckof y Stiedmayer es otro de las bases a levantar para tener algo de consistencia. De eso va el blog y con el mi operativa.

Luego es simular, simular y emplear la estadística, en base al Excell que levantaron aquellos quants del MIT que saqueaban los casinos. No se busca mucho más desde aquí. Si se consigue apostar en base a esto, evidentemente es más trabajo pero los resultados son otros. Se tiene cuantificado, que el esfuerzo que hace un operador quant y las horas que mete frente a uno de análisis técnico o value o cualquiera de estos manager de portofolios de saber elegir del mercado de activos financieros es diez veces más. Pues eso. Aquí se trabaja mas que un quant para hacer una operación.

Pero esto son bases de partida, metodologías, intenciones, pruebas, resultados de ida y vuelta que poco a poco van avanzando. Puesto en contraste esto carece de valor en comparación con la entrevista del articulo del Financial Times, que acabo de leer. Ha sido publicada a finales de Agosto. El protagonista es una nueva estrella del Trading de Florida de 40 años, que en cinco años ha pasado de tener medio millón de dólares a doce millones de dólares y que va a abrir un Hedge Fund donde tiene cola de inversores con 100 millones de dólares para entrar. Tiene un aire a un joven Jean Reno.

Además se apellida Golden, como si se tratase de una película de Tarantino y estuviésemos ante el señor Dorado que fabrica millones con su teclado. Este el trader.

Es de Florida y supongo ahora mismo a menos de 24 horas que llegue el ciclón mas grande hasta ahora conocido y conocida su dirección y trayecto y peligrosidad a través de un sistema de sensores que dan datos sobre el que modelizar su comportamiento futuro a través del paso de estos datos a programas y computadores avanzados. Él debe sabe cómo se hace esto, con una metodologia similar se ha hecho rico.

Lo primero que hace después de encender el ordenador es mirar el VIX. Luego en función de esta lectura, elige un activo y opera intradia.

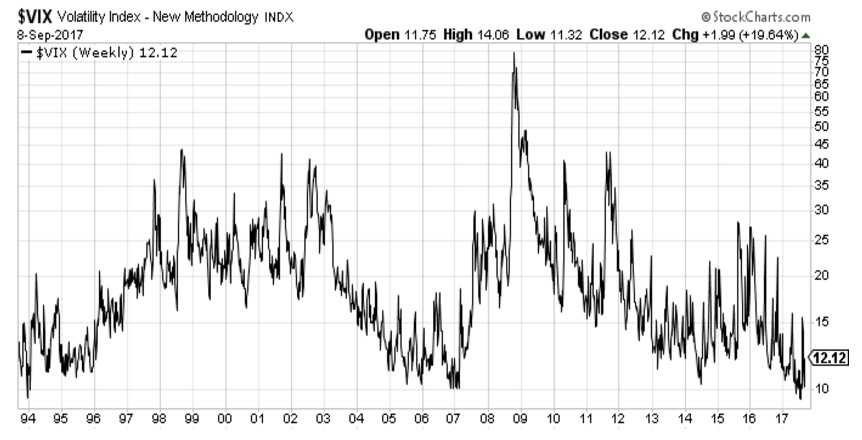

El VIX es una relación, un cociente, entre las apuestas a lo que va a hacer el S&P 500, el índice de referencia del mercado de valores, al alza o la baja desde el instante en que se lee hasta dentro de un mes. Pero de su lectura se saca muchas cosas. Yo llevo leyéndolo como este trader diariamente al menos durante 30 años y ha sido mi guía durante dos cracks bursátiles. Lo miro y leo muchas cosas en el. Es lo que hace mirar mucho algo. Si además se contrasta con otras informaciones resulta más valioso. Lo he visto subir a 103, lo cual matemáticamente es imposible, porque su máximo es 100. Ahora anda por doce. Su lectura y análisis ha sido uno de los fundamentos para descalificar a los pelmas del Crack en estos últimos artículos y meses sobre la publicidad de riesgos peligrosísimos e inminentes en las bolsas.

El trading de mister Dorado, es brillante , su lectura del VIX y su aplicación al trading y el entendimiento del riesgo utilizando este dato como sensor te hace pensar como durante 30 años no se te había podido ocurrir intentar algo semejante. Pero mejor traducirle desde la entrevista que se le hace desde el Financial Times .

" Ha habido mucho cacareo histérico, ( comenta mientras el VIX ese dia se desploma un 10% y está buscando un activo para apostar al alza. ) Korea, Afganistan, Trump, etc…. Nunca estuve nervioso, me tomo unas palomitas y espero para recoger mis beneficios. "

Me recuerda al yo-yo de un joven Buffet, la primera vez que le vi en película, durante un crack, riéndose y jugando al yo yo en su oficina, mientras le entrevistaban. Buffet me impresiono y yo estaba empezando.

Mister Dorado, utiliza el VIX como un sensor del miedo, y lo contrasta con el cacareo histérico, como expresivamente lo denomina, y en eso coincide lo mismo que se está haciendo desde este diario publicado, con palabras menos dolientes . Y eso que se es consciente que esto no es una virtud de este blog. Pero uno se congratula que alguien esté en esa onda y además ejecute esta convicción eficazmente haciéndose rico, en base a los alarmistas pelmas. El relata en el artículo que el VIX fue introducido en 1993 por el mercado de Chicago de Futuros. Este mercado lo pilotaba ya Steidmayer, granjero metido a trader, y que se dedico a facilitar a los inversores datos como el VIX y el COT, devolviendo la deuda que tenía como seguidor de Wyckoff y la necesidad de saber quién y de que tamaño está haciendo que cosa en el mercado. En relación a este índice leído como sensor del miedo ,lo que comunica Mr. Dorado es que desde el 1993 , su tendencia principal ha sido contantemente a la baja ( lo que implica que el riesgo baja y la bolsa sube). Después de un pico de miedo, el tiene comprobado que sigue siempre un largo periodo de calma. Esa es su lectura del comportamiento del miedo y el riesgo en el mercado usando el VIX como sensor. Y con esto nos da lo que todo trader busca, una marea de fondo constante que siempre nos lleva en una dirección acertada, y unos momentos idóneos de entradas y salidas en función además del riesgo esperado. Solo hay que esperar a lo que siempre pasa después del pico alcista de pánico y entrar al alza en el mercado de valores. Ese es todo su secreto. Una sencillez y eficacia deslumbrante y teniendo al riesgo como dato previo de operar. El cacareo de los pelmas ayuda mucho. Treinta años llevo abriendo el VIX diariamente y haciendo trading y sin intentarlo. Evidentemente si el cacareo de los pelmas se intensifica y el VIX sigue bajando es momento o de no salir de la posición (como ya he mencionado la operación mas difícil y valiosa que se puede hacer) o de aumentar el tamaño de la apuesta siguiendo esta lógica, pero esto último es mío, el es un trader intradiario y no concreta tanto en la entrevista.

Ahora mister Dorado está levantando un Hedge Fund y tiene inversores llamando a su puerta con mas 100 millones de dólares. Mientras, escapa del mayor y mas imprevisto huracán de la historia detectado por los sensores. Uno recuerda la última frase de la entrevista cuando se le pregunta si un futuro trade intradiario de 100 millones de euros no es algo muy concurrido viniendo de donde viene. El responde :

" no me preocupo sobre este tipo de concurrencias, sino como va a ser el próximo golpe existencial que me va a pasar"

Y yo lo imagino ahora como un joven Jean Reno en una autopista congestionada de vehículos a la fuga, escapando de Florida, como en una de esas películas de ciencia ficción americanas de la tele donde algo asombroso, terrible y no esperado está pasando y persiguiéndole. Y esto justo después de haber conseguido mucho más de lo que nunca soño y este, sin haber robado ningún banco.