Los inversores tienen desde agosto la posibilidad de apostar por la curva de tipos sin tener que usar futuros, preocuparse por los rolos o de aportar nuevo margen a sus posiciones.

Flat y Stpp (flattener y steepener - en castellano "aplanador" y "empinador" respectivamente) son dos ETN que llegan para engrosar el universo de los ETPs.

Ambos ETNs están estructurados en torno a los futuros de los bonos a 2 y 10 años, futuros usados para operar el llamado TUT spread.

El TUT spread tiene la ventaja que en determinados momentos ofrece una alta confianza y un alto grado predictibilidad. Yo solo he operado el TUT dos veces pero desde hace un tiempo está llamando poderosamente mi atención.

El bono a corto plazo (2 años) suele estar muy unido a la política de tipos de la reserva federal mientras que el bono a 10 año le afectan todas las variables económicas (crecimiento, inflacion, desempleo, deuda, etc). Esta diferencia de naturaleza entre ambos bonos es la que forma la curva de tipos. Como saben, le otorgo mucha importancia a esta curva porque considero que es el marco de referencia de los especuladores.

¿Por qué Flat y Stpp pueden ser instrumentos muy útiles para operar con ellos?

A los que solo les guste fijarse en el Santander o Telefónica esta operativa no va a gustarle, pero lo cierto es que Flat y Stpp, es decir, operar la curva de tipos en determinados momentos podría, si se me permite esta horrible expresión, ser un chollo.

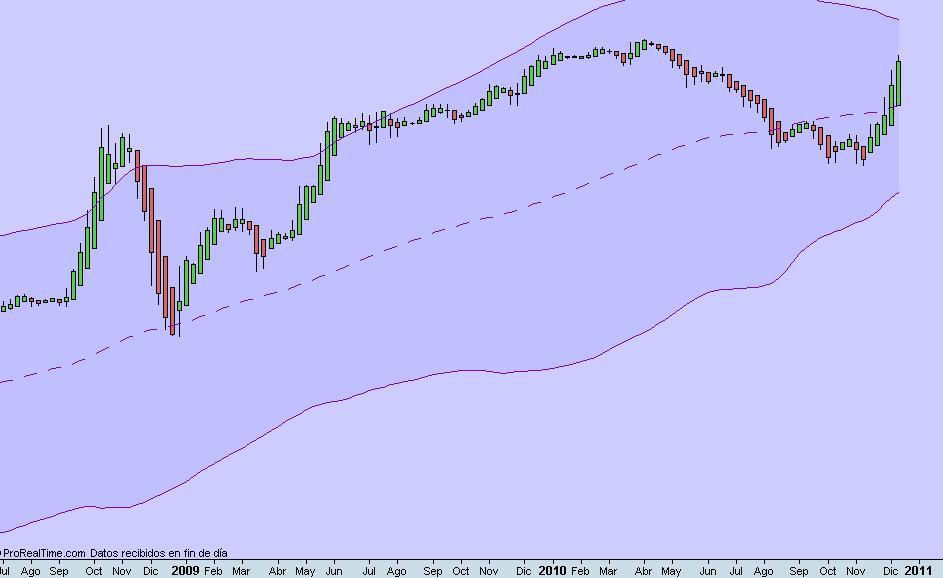

En primer lugar la curva de tipos se mueve en un rango del que es muy difícil que se salga, en este imagen tenemos el diferencial entre la letra a 3 meses y el bono a 10 años, como hemos dicho stpp y flat operan la diferencia entre 2 y 10 años, pero a efectos de entender el rango este ejemplo nos vale:

¿No le gustaría comprar abajo y vender arriba? Este el tipo de cosas que ocurren con estos productos que nunca ocurren con las acciones. Pues ahora si usted espera que este spread vaya a descender tiene que comprar FLAT y cuando vaya a ascender tiene que comprar STPP.

Como se ve cada "bandazo" suele durar mucho tiempo en general, pero estos productos son ideales para añadir a cualquier cartera, ya que ofrecen auténtica diversificación.

La cuestión es ¿por qué se mueve este spread?

La razón principal son los tipos de interés.

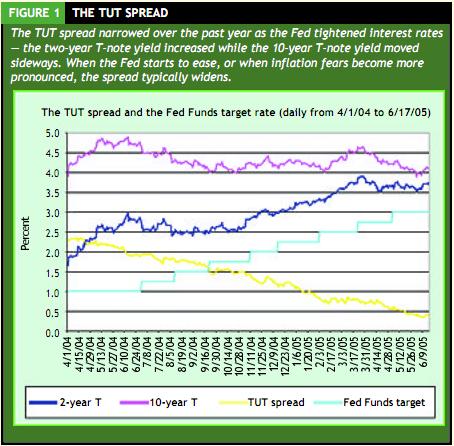

A medida que la Reserva Federal aumenta o baja los tipos de interés el spread se verá afectado, de esta manera si la FED sube los tipos la curva de aplanará (comprar flat) y si la FED baja tipos la curva de empinará ( comprar Stpp). En la imagen se observa en línea celeste los tipos de interés, la línea amarilla el TUT spread y las lineas azules y moradas los bonos. Vemos que vayan donde vayan los bonos lo que realmente está marcando el spread (línea amarilla) es la decisión de la FED (línea celeste).

Por tanto, apostar al TUT es como apostar a los tipos de interés. Y aquí está la buena noticia, las políticas de los bancos centrales son mucho más previsibles que lo que haga Santander mañana. Es más, en los últimos lustros los Bancos Centrales se esfuerzan por parecer previsibles y normalmente una vez que se inicia un ciclo al alza de los tipos de interés este ciclo no se queda en una única subida sino que tras la primera subida de tipos suelen venir más subidas.

Y aquí viene la buena noticia, ahora es un momento ideal para plantearse operar este spread, por dos razones, la primera es que estos dias nos encontramos en el rango máximo del diferencial. Mientras que esto no tiene porque significar que pronto la FED inicie un nuevo ciclo de alza de tipos si que podemos hacer pequeñas operaciones intentando vender en el techo y recoger cuando nos de un 10% de beneficio. Para aquéllo a más largo plazo también es una oportunidad porque por muy mal que esté la cosa, algún día la FED empezará a subir tipos. Se está cerca de batir un record, bueno cerca es un año más y ya mucha gente habla de que para finales de 2011 o principios de 2012 pudiera empezar a subirse los tipos.

Vamos a centrarnos un poco más en el TUT spread para saber cuando es idóneo comprar FLAT o STPP.

En esta siguiente gráfica desde 2002 vemos que el TUT responde al ciclo de tipos. Así en el ciclo alcista de tipos 2003-2006 (En el chart la linea azul son los Fed Funds va a la baja cuando los tipos suben), vemos que el TUT directamente empieza a bajar y no para hasta que el ciclo acaba. Si nos encontramos una situación así, debemos de comprar FLAT. Esta es la situación que viviremos en 1 año o 2, otra cosa es que el ciclo de tipos se largo o muy espaciado en el tiempo. A su vez vemos que desde finales de 2007 empezó un ciclo de bajada de tipos e hizo que el TUT subiera verticalmente. Si identifica esta situación ha de comprar STPP.

Eso serían las jugadas a largo plazo. Fíjese antes de pasar a la siguiente gráfica como se comportó el TUT spread entre 2002 y finales de 2003. MIentras los tipos estuvieron estables en su rango bajo, el spread se movió de manera lateral-alcista durante dos años. Ese es el escenario donde nos encontramos ahora y es previsible que se comporte igual en estos momentos hasta que la FED mueva ficha. La idea es operar esas pequeñas ondulaciones que se dan en la parte alta.

Si ponemos la lupa al gráfico semanal de los últimos dos años y medios observaremos esas ondulaciones. Las velas Heiken Ashi le sientan particularmente bien a este spread. Si identificamos puntos de entrada al alza compramos STPP, si identificamos puntos de entrada a la baja compramos FLAT. En el próximo giro semanal a la baja compraré FLAT sin ninguna duda.

Para ver el spread, la manera más sencilla es usar la herramienta de Spreads de ProRealTime. Se selecciona el mercado CBOT, dentro el futuro continuo (full) del 2year y seleccionamos comprar 2000 contratos y a su vez seleccionamos vender 540 contratos del 10 year continuo (full). Estos ratios es solo para graficar por eso estos altos números.

.JPG)