La compra de Put sirve para cubrir acciones que tenemos en cartera. Para cubrirse, se puede realizar de tres formas: ATM, OTM o ITM. Una de las estrategias más conocidas es cubrir con Put de precio de ejercicio 95%, lo que supone un 5% inferior del nivel del activo subyacente. Debido a que la compra de Put es una posición bajista, permite cubrirnos ante posibles pérdidas, pero no compensa con pérdidas los beneficios que obtenga la cartera.

Ejemplo práctico

Para entender mejor qué es una compra de Put, imagínense que tenemos 1.000 acciones de Gamesa el día 20 de abril de 2015 a 11,8 euros y el 4 de junio, las acciones de Gamesa cotizan a 13,57 euros. Es decir, acumula una rentabilidad del 17,36%. Debido a la alta rentabilidad que está obteniendo, no podemos descartar una posible corrección. No obstante, esta acción puede tener más recorrido al alza y sus dividendos son muy atractivos.

La operación que realizaríamos con Gamesa sería cubrir la posición con la compra de 10 Put de Gamesa (cada put vale equivale a 100 acciones). Utilizaremos la Put del precio de ejercicio 13 euros de vencimiento 21 de agosto que tiene una prima de 0,79 euros. Con esta estrategia nos posicionamos largos con la expectativa de que la acción suba de precio. Además, permite cubrirnos ante una posible bajada del precio de la acción. A continuación, podemos ver la cobertura de 1000 acciones de Gamesa que se compraron a 11,8 euros y se cubre cuando el subyacente está en niveles del 13,57 euros.

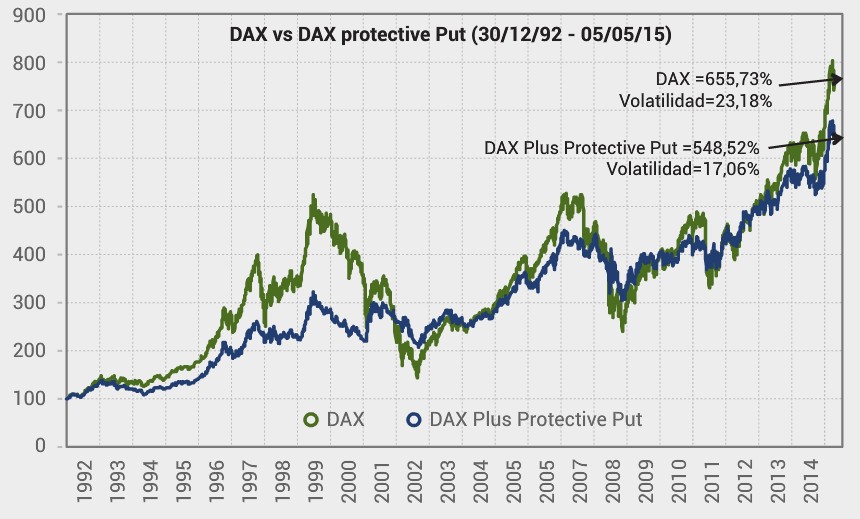

Este tipo de estrategia suele ser muy aplicada por los inversores, de hecho, la Bolsa alemana tiene el índice DAX PLUS Protective Put que cubre una cartera del DAX cada 3 meses (marzo, junio, septiembre y diciembre) con Put a precio de ejercicio 95%, lo que significa que se encuentra un 5% por debajo del nivel del activo subyacente cada vez que se compra.

A continuación se compara el índice DAX y el DAX Plus Protective Put. Podemos apreciar como la posición Protective Put se comporta mejor que el activo subyacente entre caídas del mercado, aunque tiene un peor comportamiento en situaciones prolongadas de mercados alcistas. Por lo tanto, la rentabilidad acumulada es mas baja, aunque con una volatilidad muy inferior. La rentabilidad/riesgo es mucho mejor en el Protective Put.