En los anteriores posts dedicados a Ben Graham ¿Que es el Value Investing? y Graham-Newman, carta a los accionistas 1946 hemos visto resumida la filosofía de la inversión en valor y comentaba también que a Graham le gustaba calcular el valor de los activos netos para obtener el valor intrínseco de un negocio. Se me ha ocurrido, para completar la teoría, dejaros este ejemplo de empresa que, sin entrar a analizar balances ni cuenta de resultados, cumpliría el requisito inicial para formar parte de la cartera de Graham, integrada por empresas cuyo precio es tan bajo que, más tarde, Buffett utiliziría para calificarlas el símil de "acciones colilla", pues son empresas con una cotización tan deprimida que como una colilla tirada en el suelo, le puedes pegar un par de caladas gratis.

Graham

A Graham le gustaba comprar acciones que estaban cotizando por debajo de lo que denominaba "Net Current Asset Value - NCAV", que podríamos traducir como Valor de los Activos Corrientes Netos. Para su cálculo Graham utilizaba únicamente los activos que aparecen en el circulante del balance como la liquidez, las cuentas a cobrar, el inventario, etc y restaba la deuda total de la empresa, tanto a corto como a largo plazo. El valor obtenido lo dividía entre el número de acciones existentes y obtenía el NCAV por acción.

Si la acción cotiza en el mercado por debajo del NCAV, con el suficiente margen de seguridad (1/3), es una acción candidata a formar parte de la cartera de Graham.

El ejemplo que os propongo es la empresa InfoSonics, que produce y vende productos inalámbricos, teléfonos móviles y accesorios de telecomunicaciones a empresas como Samsung, Alcatel y LG. También vende directamente a través de una subsidiaria. Su ámbito geográfico de operaciones son los EEUU y Latinoamérica.

La acción cotiza en estos momentos a $ 0',65 y están en circulación 14,1 millones de acciones. Las principales magnitudes de su balance son a fecha 31 de Marzo 2010 (en Mn):

- Liquidez= 25,7

- Clientes = 19,8

- Inventario= 3,3

- Total Deudas = 26,5

Vamos pues a realizar unos sencillos cálculos para obtener el NCAV:

Net Current Asset Value = 25,7 + 19,8 + 3,3 - 26,5= $ 22,3 Mn

NCAV por Acción = 22,3/14,1 = $ 1,58

Precio de compra con Margen de Seguridad = 1,58 x 0'66 = $ 1,04

Como el precio al que se está negociando la acción, 0'65, está por debajo del resultado obtenido, 1'04, la empresa cumple el primer filtro para ser considerada como buena candidata a darle un par de caladas.

Con una capitalización bursátil de $ 9,16 Mn el mercado no está valorando ni el exceso de su activo corriente sobre las deudas totales así que, tanto sus Activos Fijos (391.000 $ valor contable) como su negocio con una facturación (09) de $ 231 Mn, el mercado lo está valorando en NADA, en $ 0, o mejor dicho, está realizando una valoración negativa del negocio. Esta circunstancia se puede entender bajo la perspectiva de que muchos gestores de este tipo de empresas están destruyendo valor a marchas forzadas, y llegan a ser auténticas máquinas de quemar billetes, por lo que la dirección haría un gran favor a los accionistas desmantelando al chiringuito.

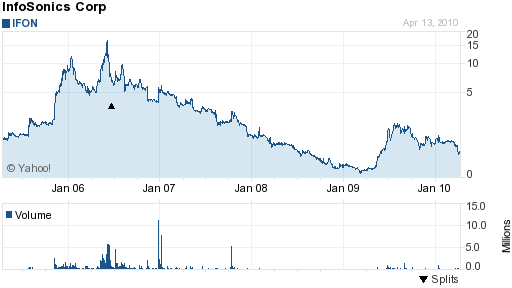

Sin embargo, como podéis comprobar en el gráfico superior, en el año 2.006 se llegaron a pagar más de 16 dólares por cada una de las acciones de la empresa, mientras que en Marzo 2009 los mínimos fueron 0'12 dólares. Mr. Market está como una cabra.

Muchas cosas han cambiado desde la época en que Graham utilizaba esta táctica, pues entre otras cosas, el acceso a la información ha disminuido considerablemente la ineficiencia de los mercados, y en la actualidad, quedan muy pocas empresas que coticen por debajo de su NCAV, y suelen ser empresas con auténticos problemas de viabilidad de su negocio, por lo que habría que analizarlas con sumo cuidado antes de entrar a formar parte de su accionariado.

Se me ha ocurrido una idea. Podemos crear una cartera de acciones colilla para hacerle un seguimiento y ver qué resultado hubiéramos obtenido. He seleccionado completamente al azar 10 empresas que cumplen el requisito exigido, a saber, que su actual cotización está por debajo del 66% de su NCAV por acción, así que la denominaré "Cartera del Mono Colillero". Las empresas, cuya ponderación será de un 10% cada una, son las siguientes:

- InfoSonics (IFON) 0'61

- Manhattan Bridge (LOAN) 1,35

- Chromcraft Revington (CRC) 2'65

- Avatar Holding (AVTR) 21'79

- Meade Instrument (MEAD) 3,75

- LiveDeal (LIVE) 0'58

- Taitron Components (TAIT) 1'41

- Silverleaf Resort (SVCF) 1'25

- Orsus Xelent Technologies (ORS) 0'38

- Ashford Hospitality (AHT) 0'32

Los precios son los fijados en el cierre del dia 19/05/2010.

Tengo curiosidad por ir viendo los resultados.

Saludos a todos.