Nos encontramos con la empresa de distribución minorista más grande del mundo que cuenta con una plantilla de 2 millones de trabajadores. Su creador Sam Walton abrió la primera tienda en el 1.962 y en pocos años consiguió construir toda una red tiendas en los Estados Unidos. ¿Cuál fue su estrategia frente a las grandes empresas de la época? Walton empleó una estrategia de ataque por los flancos" ocupando posiciones desprotegidas por la competencia; como dijo su creador: "Nuestra estrategia clave ha consistido en abrir tiendas bien surtidas en pueblecitos de poca monta que pasaban inadvertidos a los demás Si ofrecíamos precios tan buenos o mejores que las tiendas de ciudades que estaban a cuatro horas en coche, la gente para hacer sus compras se iba a quedar en el pueblo". En 1.972 ante la necesidad del capital suficiente para realizar inversiones la empresa salió a bolsa.

Como en otras empresas el liderazgo de su creador generó una energía emprendedora y una base cultural sobre la que basó su ventaja competitiva. Walton estaba obsesionado por mantener los precios por debajo de los competidores. Por ejemplo su regla era que los gastos de viaje no superaran el 1% de las compras, por lo que se tenía que compartir habitación de hoteles o caminar en lugar de tomar taxis.

Negocios

Wal Mart(WMT) opera en la venta minorista de descuento, un sector que se ha caracterizado por la paulatina concentración de la oferta en unas pocas cadenas como Kmart, consecuencia de los grandes volúmenes de negocio necesarios para poder competir en bajo coste.

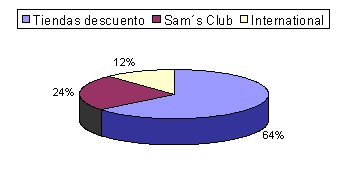

La facturación del años fiscal 2.008 ha alcanzado un record de $ 374.500 Mn, con un incremento del 8'6% sobre el año anterior. Las operaciones de Wal-Mart comprenden tres formatos diferentes, pero unidos por el lema "Ahorra Dinero. Vive Mejor: Tiendas de descuento, Sams Club y la división Internacional.

Tiendas descuento

Es el segmento más importante y aporta el 64% de las ventas, o lo que es lo mismo,$ 2.395 Mn, con un incremento del 5'8%. Explota el negocio en tres diferentes formatos de tiendas: supercentros, tiendas descuento y mercados de vecinos, con distintas características cada uno de ellos, como las dimensiones del centro, la situación y la oferta de productos. Con esta segmentación WMT quiere llegar de forma más eficiente a todo su mercado y poder explotar todo su potencial.

Sam´s Club

Este segmento supone el 12% de las ventas, $ 44,4 Mn, con un crecimiento del 6,7%, y está orientado a satisfacer las necesidades de compra de pequeños distribuidores (similar a nuestra conocida Makro). Su estrategia consiste en ofrecer, solamente a sus socios, artículos de marca a precios reducidos.

Wal-Mart Internacional

Opera en 12 países (México, Brasil, Argentina, China Reino Unido, etc) y genera el 24% de las ventas, 90.600 Mn $, con un incremento del 17'5% respecto del año fiscal anterior Al igual que en los Estados Unidos compite en los distintos formatos que hemos visto.

Estrategia de Crecimiento

Estrategia de Crecimiento

A principios de los 90 la empresa había desarrollado un modelo de negocio de éxito en el mercado doméstico. Su estrategia de precios había sido Precios Bajos Cada Dia, que significaba ofrecer a los clientes productos de marca con un descuento en precio. Pero el gran tamaño alcanzado por WMT, el estancamiento de la economía a principios de los noventa, unido a la madurez del mercado de distribución en los EEUU, provocó que la empresa tuviera que buscar los mercados internacionales para seguir creciendo. ¿Era necesario este proceso de internacionalización? Sí, las economías de escala son imprescindibles para competir en este negocio, y si tus competidores están ganando tamaño con la expansión internacional, tú también estás obligado a hacerlo para poder sobrevivir. La estrategia de diversificación relacionada seguida hasta entonces no era suficiente.

En el año 1998 la división internacional tenía unas ventas de $ 7.500 Mn y suponía solamente el 7% de las ventas del grupo. En el 2.008, como hemos visto, tiene unas ventas de $ 90.600 Mn. De hecho, la división que ha aportado mayor crecimiento en ventas durante el pasado año fue WMT Internacional que aportó 13.524 Mn, superando el crecimiento aportado por las tiendas de descuento que fueron $ 13.235 Mn.

Una empresa solo puede obtener mejores resultados que sus competidores si consigue establecer una diferencia que puede mantener. Debe ofrecer un mayor valor a sus clientes, o un valor igual a un coste inferior, o ambas. Y WMT lo ha conseguido.

WMT se ha esforzado por desarrollar un sistema de actividades único que la diferencie del resto de sus competidores. La principal ventaja competitiva de la empresa ha sido la capacidad de mantener los precios de sus productos por debajo de los que ofrece la competencia. Esto ha sido posible, por una parte, a las economías de escala en la compra de productos derivada de su elevada cuota de mercado, y por otra parte, a su focalización en la gestión de la cadena de suministro. La empresa ya fue pionera en el uso estratégico de las tecnologías de la información, lo que le permitía compartir información en tiempo real con sus proveedores y conseguir la mayor eficiencia posible con el consiguiente ahorro de costes de inventario que ello supone. Sus centros de distribución, abiertos 24 horas, están estratégicamente situados y permiten servir a 150-200 tiendas en un mismo día. Wal-Mart también posee su propia flota de camiones, mientras que la mayoría de competidores subcontratan estas funciones.

La eficiencia en sus operaciones en tiendas también caracterizan a la empresa:

Menor gasto publicitario, por debajo de la media del sector.

Mayores ventas por cada metro cuadrado de tienda.

Menos existencias por metro cuadrado.

Menores gastos de explotación.

Wal-Mart ha experimentado un crecimiento sostenido de sus ventas año tras año, pasando de los 137.634 Millones de 1.999 a los 374.526 Mn durante el 2.008, siendo de esperar que este crecimiento continúe en los próximos años, gracias a su proceso de internacionalización.

Wal-Mart ha experimentado un crecimiento sostenido de sus ventas año tras año, pasando de los 137.634 Millones de 1.999 a los 374.526 Mn durante el 2.008, siendo de esperar que este crecimiento continúe en los próximos años, gracias a su proceso de internacionalización.Si buena ha sido la evolución de sus ventas, no menos podemos decir de la evolución de su margen bruto que ha experimentado una expansión con el tiempo, si bien se puede apreciar un descenso el último año quizá motivado por el actual entorno de crisis. La duda que se presenta es cómo afectara el descenso del consumo a sus márgenes en el futuro.

La gestión de inventarios es muy importante para una empresa de distribución como WMT, ya que el inventario supone un 21,5% de su balance en el 2008. Los resultados nos dan una idea tanto de la eficiencia de una empresa como de la evolución de sus ventas. El tiempo medio de almacenamiento ha sido:

2.004: 37,92 días

2.005: 37,70 días

2.006: 37,63 días

2.007: 35,29 días

2.008: 34 días.

La relación entre ventas y capital empleado en el 2.008 está en 3'56, es decir, por cada $ 1 de capital empleado la empresa es capaz de transformarlo en $ 3'56 de ventas. Este ratio ha permanecido estable, aunque con una ligera tendencia descendiente, pero nos sirve para cerciorarnos que la empresa no ha necesitado financiar su crecimiento alegremente.

El endeudamiento a largo plazo asciende a $ 29.799 Mn, cantidad asumible con el cash que genera la empresa si tenemos en cuenta que los vencimientos son:

$ 4.786 en el 2.010,

$ 3.002 en el 2.011,

$ 2.582 en el 2.012,

$ 19.429 en el 2.013 y posteriores.

Por lo que respecta a la evolución del beneficio por acción el 2.008 ha finalizado con $ 3,16 incrementándose desde el año anterior 7,19%. El año 2.007 se incrementó un 7,35% situándose en $2,92.

Valoración

El Flujo de Caja Libre (FC de las Operaciones-Capex) el pasado año ascendió a $ 5.417 Mn y ha tenido una crecimiento medio, en los últimos 10 años, tomando diversas referencias temporales, del 11,7%. ¿Qué expectativas de crecimiento podemos esperar? Las expectativas de crecimiento "son lo más importante y lo menos satisfactorio del análisis de las acciones (Benjamin Graham) Teniendo en cuenta el historial de resultados consistente de la empresa, su proceso de internacionalización, y sus ventajas competitivas, no es ninguna locura tomar como hipótesis razonable que continuará creciendo a esta tasa durante los próximos 10 años, espacio temporal que tomaremos como fase de crecimiento. Posteriormente he tomado como tasa de crecimiento, para calcular el valor residual, el 5%.

Warren Buffet dijo que prefiere invertir en buenas empresas a precios razonables que invertir en empresas razonables a buenos precios. Considero que Wal-Mart es una muy buena empresa, pero a pesar de que Buffet adquirió acciones en el 2.007, no pienso que actualmente su cotización de 50 $ es un buen precio de compra, ya que según mi personal valoración, el valor razonable de cada una de las acciones Wal-Mart se encuentra en el entorno de los $ 40, lo que supone valorar a la empresa con un PER (e09) de 11'75.