La sesión de ayer reflejó, un día más, el potente sentimiento optimista y de seguridad creado por la Reserva Federal entre los inversores. Amaneció la jornada con la publicación del número de contagios COVID en Estados Unidos, pésima noticia al subir por primera hasta cerca de 60.000 los nuevos infectados en un sólo día, cuestión que obliga a nuevos confinamientos, mayor distanciamiento social o temor de los ciudadanos a salir a la calle, comprar, gastar…

El recuento de afectados por COVID en USA hasta la fecha es escalofriante con un total de 3.046.351 casos confirmados de los que 132.095 han fallecido. El número de víctimas mortales ha superado ya las estimaciones iniciales de la Casa Blanca, las más optimistas pero quedan aún lejos de la peor previsión proyectada que apuntaba a un rango entre 100.000 y 240.000 muertes.

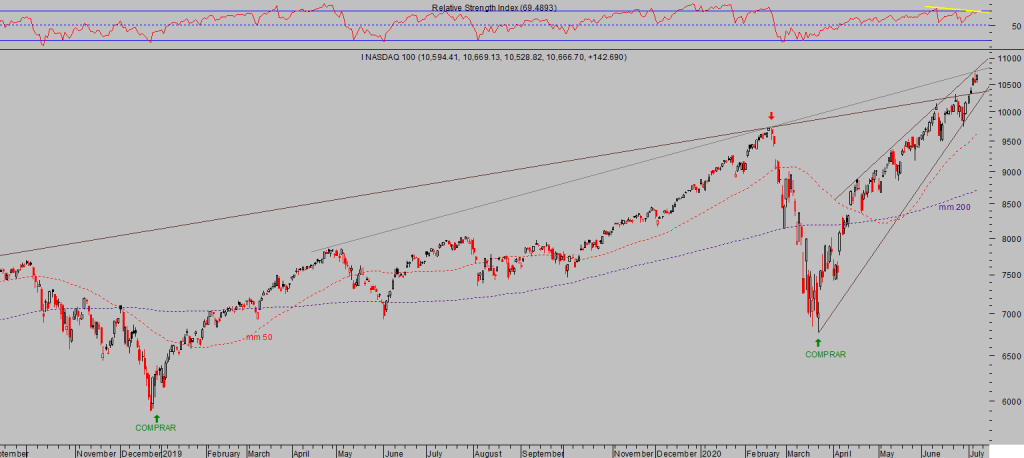

Paradójicamente, el mercado respondió a la noticia con una apertura bien alegre y alzas próximas al punto porcentual, casi nuevos máximos históricos en el Nasdaq. Después de cierta volatilidad intradiaria, al final el Nasdaq cerró con subidas del +1.44%.

NASDAQ-100, diario.

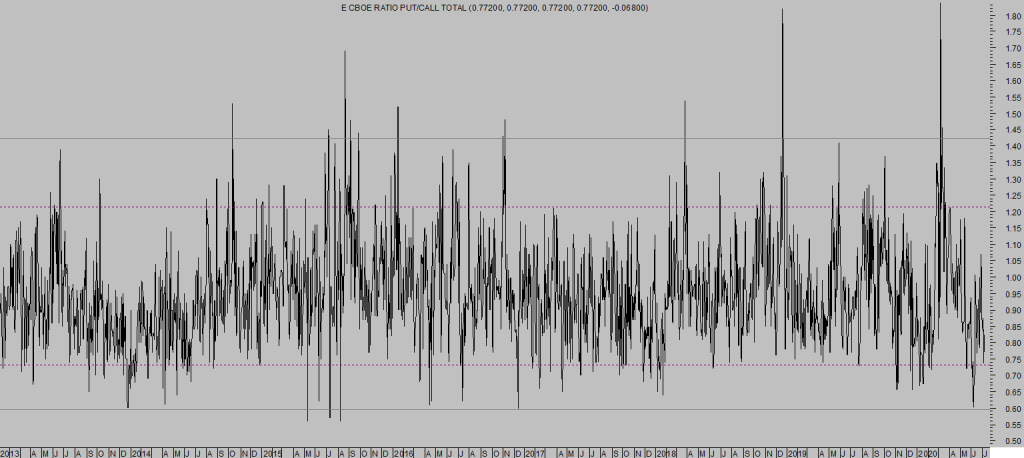

La relación entre posiciones alcistas/bajistas o ratio Put/Call del mercado de opciones del CBOE aplicado al SP500 cerró el lunes en 0.73, un nivel bajo e inferior al umbral 0.80 por debajo del cual crece notablemente la probabilidad de giro de mercado. La última vez que cerró en esta zona, a mediados de junio, el SP500 se giró y precipitó a la baja cerca de 200 puntos en cuestión de 4 jornadas de negociación.

Las opciones CALL son básicamente apuestas alcistas del activo sobre el que se contratan, las PUT apuestan por caídas. Cuando la relación entre ambas excede determinados umbrales, aplicando la Teoría de Opinión Contraria, el mercado suele responder en contra del interés de las posiciones más numerosas y defraudar a la mayoría de inversores.

Los umbrales del Put/Call ratio que orientan sobre la idoneidad de vigilar y reducir posiciones largas y cortas respectivamente son 1.25 y 0.80, por encima del primero (conviene buscar oportunidades de compra) o por debajo del segundo (conviene buscar refugio) aumenta significativamente la probabilidad de asistir a un cambio de tendencia.

Put/Call RATIO, S&P500.

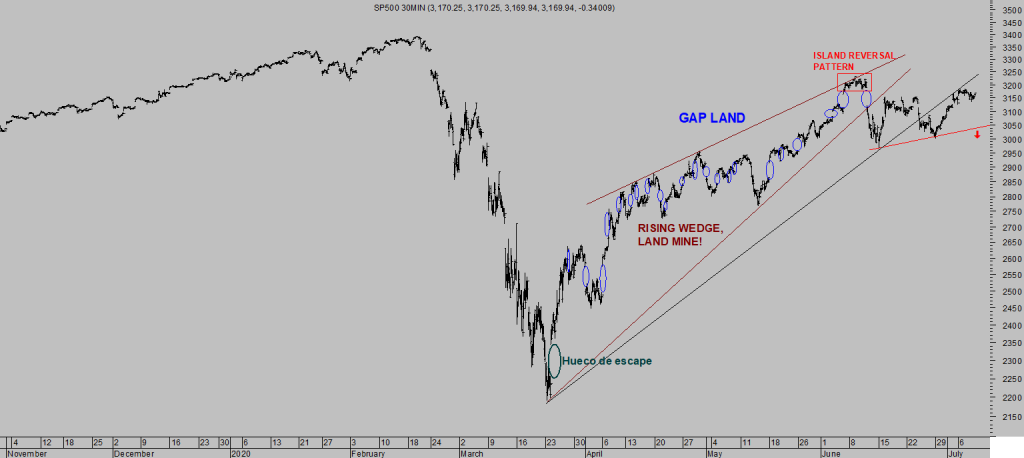

La reacción del SP500 cuando el ratio cayó a mínimos el pasado mes fue rápida y contundente, el día 8 de junio registró máximos del rebote iniciado en marzo y poco después, el día 11 de junio, se precipitó a la baja con gran virulencia dejando un hueco amplio que conformó la Figura de Vuelta en Isla, explicada en post del día siguiente y aún en vigor, para a continuación recorrer cerca de 200 puntos a la baja.

S&P500, 30 minutos

El mito de los Hedge Funds, considerados los mejores entre los buenos por emplear técnicas supuestamente más avanzadas, sofisticadas y exitosas que el resto, vuelve a quedar patente con sus decisiones y posicionamiento en el SP500, tardías y más parecidas a inversores inexpertos que a prestigiosos nombres.

La rentabilidad media de los Hedge Funds en su operativa con el índice SP500 durante los últimos 26 años muestra la incapacidad crónica de los gestores para batir al índice, han ganado un 2.2% menos que su «benchmark» cada año, según estudio de Credit Suisse.

Las posiciones bajistas abiertas por los Hedge Funds contra el SP500 alcanzaron máximos durante los meses de mayo y junio, justo después de la tremenda corrección de febrero marzo. La mayoría no se anticiparon a la caída.

Ahora, tras las subidas ininterrumpidas de las cotizaciones de las últimas 16 semanas, han entrado en pánico y se han visto obligados a cancelar «cortos», según el último registro que muestra el cierre de cerca del 80% de las posiciones bajistas que tenían abiertas hace un mes.

La extrema participación de los pequeños inversores en el lado comprador del mercado junto con las lecturas casi neutrales de los Hedge Funds indican que el mercado ha quedado «limpiado» de posiciones cortas, bajistas, aumentando la probabilidad de decepcionar a la mayoría.

Los índices continúan celebrando la presencia del QE infinito de la FED, los inversores confiados en la perpetuidad de su actuación, y subiendo aunque de manera singular.

La participación de los valores que componen los índices es asimétrica, continúan subiendo mucho las grandes empresas y dejando rezagadas a las demás. Con el SP500 en zona de máximos históricos, sólo el 43% de los valores que lo componen cotiza sobre su media móvil de 200 sesiones cuando lo normal sería ver al 70%-80%.

El peso del sector tecnológico y particularmente de los gigantes del sector es determinante para explicar esta disfunción, asunto detallado en post recientes.

Mientras que el Nasdaq ha alcanzado de nuevo niveles máximos históricos y acumula unas ganancias superiores al 16% en 2020, el resto de índices no ha conquistado niveles record y además arrojan rentabilidad anual negativa.

DOW JONES, 60 minutos.

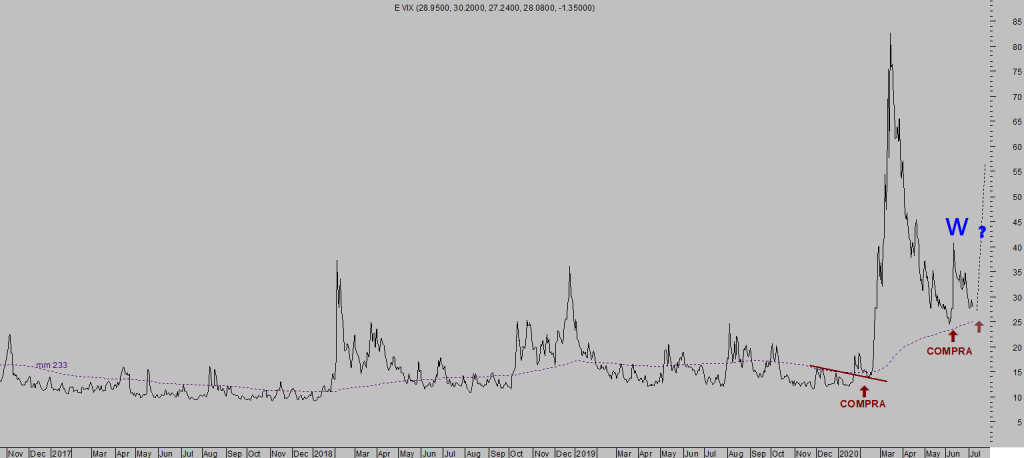

La volatilidad está siendo abatida por las políticas de reflación de activos y su libre formación de precios arrestada, aunque su aspecto es de gran interés y nos ha animado a elaborar nueva estrategia (reservada suscriptores).

VIX, VOLATILIDAD IMPLÍCITA S&P500.

Más preocupante aún es el aspecto e imagen técnica que presentan otros índices como el Dow de Transportes (Teoría de Dow?), el índice de pequeñas y medianas empresas Russell (sobre el que analizamos situación y perspectivas en distintos post reciente y tenemos dispuesta interesante estrategia corta) o incluso el NYSE cuyas lecturas técnicas sugieren falta de energía y de momentum en un momento y ante una serie de referencias críticas para su futuro.

Más del 60% de pequeñas empresas en USA necesita el regreso de la actividad a la normalidad antes de final de año sólo para evitar su desaparición, pero los avances de la pandemia dificultarán las cosas. EL distanciamiento social y el temor de la gente a salir a centros comerciales, a gimnasios, cines, restaurantes, tiendas, etcétera… sugiere un escenario peligroso cuando más del 40% de los ciudadanos prevé ahora salir menos y gastar menos dinero en esas actividades, según encuesta ayer publicada por CreditCards.com.

El índice de PYMES americano, Russell-2000, presenta una imagen técnica débil y vulnerable, igual que las posibilidades de supervivencia de numerosas de las empresas que lo conforman…

RUSSELL-2000, diario.

… la estrategia sugerida, de riesgo muy bajo y limitado, para aprovechar un desenlace bajista en próximas semanas se presenta realmente interesante.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con sencillas estrategias y claves que ofrecemos para invertir.

Información en cefauno@gmail.com.

Twitter: @airuzubieta