Las dudas sobre el alcance e impacto del proteccionismo crecen por días y la tensión entre expertos se manifiesta también gradualmente, los gestores reducen posiciones de riesgo y apuestan por la seguridad tal como se observó en la sesión bursátil de ayer.

Las políticas American First son un motivo de preocupación para las posibilidades económicas globales, además de minar las relaciones comerciales y de confianza entre socios genera un espíritu revanchista cuya evolución y final de desconocen. De su alcance se derivan diferentes escenarios para la evolución económica y por ende para la estabilidad de los mercados financieros.

Trump llegó al poder tras las elecciones de noviembre de 2016 y desde su investidura no ha dejado de comportarse como un fiel enemigo de todos, provocativo y arrogante está tomando decisiones peligrosas y de profundo calado, levantando suspicacias y atentando contra lazos históricos.

Como un tornado, en cuestión de meses ha optado por alejarse de criterios establecidos entre USA y la mayoría de naciones que han servido durante años para salvaguardar la coherencia y el orden en el crecimiento económico. Trump desprecia los acuerdos internacionales en términos de medio ambiente, de derechos humanos o comerciales, también ha renunciado al respeto. En una demostración de intenciones también ha decidido aumentar significativamente el gasto en defensa y azuzar la ya difícil situación en Oriente Medio al trasladar la embajada en Israel a Jerusalén, considerada tierra santa, o al embestir contra Irán y anular el pacto nuclear de 2015 e imponer nueva ronda de sanciones económicas.

El déficit comercial USA se presenta como un presunto problema estructural y crónico desde hace décadas. Algo que ha servido a Trump como excusa perfecta para actuar de víctima y proponer medidas para proteger, según él y su equipo de gobierno, los intereses USA:

BALANZA COMERCIAL USA (en % de PIB)

Los registros de déficit son sistemático e inequívocos y muy voluminosos, a simple vista un problema pero que, analizado con perspectiva, podría tratarse sólo de presunto. Las empresas USA se han implantado alrededor del mundo desde hace décadas y fabrican en el distintos países en el exterior. Esos productos que las empresas USA producen en el exterior generan rentas en concepto de patente o propiedad intelectual que regresan directamente a USA y además cuando los balances de la multinacionales se consolidan, los beneficios generados por filiales en el exterior pueden ser repatriados.

Son potentes remesas de capital que entran en Estados Unidos pero, sin embargo, no se computan como resultados procedentes del comercio exterior, según el método de cálculo ese dinero no forma parte de las exportaciones.

Según el método actual del cálculo del comercio exterior USA es responsable de los déficit crónicos más arriba expuesto, alrededor de medio Billón de dólares al año, algo más de la mitad generado en China. Sin embargo, según informe de Deutsche Bank, al incluir las partidas de fondos que regresan a USA del exterior en concepto de propiedad intelectual o patentes, resultaría que el déficit se convierte en superávit crónico y no sólo en las relaciones comerciales USA-China, también contra México, Canadá, e incluso Europa.

Ayer lunes Trump apareció de nuevo en escena, continuando con las medidas proteccionistas y guerra comercial en marcha, advirtiendo a China sobre la preparación de nuevas medidas orientadas a limitar las inversiones de China en el sector tecnológico USA, así como vigilar y reducir las de empresas de alta tecnología americanas en China, bajo la excusa de motivos de seguridad nacional.

Naturalmente, las relaciones USA-China atraviesan por uno de los peores momentos en décadas:

Las bolsas experimentaron un fuerte revés, en respuesta al eventual daño de las medidas sobre el sector tecnológico, los inversores reaccionaron con ventas fuertes y caídas cercanas al 2% el Nasdaq, algo más contenidas en el Dow y S&P500 que cedieron un 1.3% y de acuerdo con el guión indicado en post de ayer.

Hoy martes “turnaround”?, (vean post de ayer):

Observen un efecto boomerang del proteccionismo o mal entendida política American First. Harley Davidson ha decidido responder a las medidas proteccionistas en defensa propia, como es habitual en el mundo empresarial. La empresa ha manifestado que las represalias comerciales anunciadas por Europa, implantando aranceles a las míticas motos USA, ocasionarán gran pérdida de competitividad en el exterior y por tanto, plantean construir fábricas fuera del territorio USA para evitarlo.

Esta solución beneficiará, más bien evitará, eventuales quebrantos sobre la cuenta de resultados de la compañía pero a costa de una pérdida de miles de puestos de trabajo en USA.

La salida de fondos de acciones originó cierto trasvase de activos hacia activos de menor riesgo, percibido, y se observaron compras de deuda que impulsaron el precio de los bonos al alza, caída de rentabilidades. Así la curva de tipos de interés volvió a estrecharse y presenta un aplanamiento peligroso, amenaza de inversión de la curva. El diferencial de tipos a 2 y 10 años quedó en unos exiguos 35 puntos básicos.

DIFERENCIAL TIPOS 2-10 AÑOS. USA

La inversión de la curva de tipos es un fiel detector de recesiones económicas, es un indicador a vigilar estrechamente. Además del peligro de la curva, el proteccionismo o el endurecimiento monetario están obligando a las casas de análisis a ajustar sus modelos predictivos y en general a elevar notablemente las posibilidades de recesión USA. Vean, por ejemplo, el modelo del BBVA, asignando probabilidad de recesión a 12 meses vista en el 18%, un nivel aún bajo pero en tendencia al alza.

Las bolsas europeas también iniciaron la semana en rojo y con ventas, continuando con la debilidad post vencimiento iniciada justo tras el vencimiento trimestral de derivados y de acuerdo con el guión entonces establecido, vean gráfico publicado en post del pasado martes:

DAX 60 minutos

El DAX cayó fuerte ayer y tras alcanzar la zona objetivo con bastante precisión, vean gráfico actualizado, ahora se encuentra en zona técnica relevante y con posibilidades de rebote técnico de corto plazo que observado desde la perspectiva estacional sería, además, considerado como el típico rally de verano:

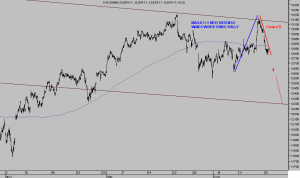

El IBEX-35 también ha cumplido con el guión establecido y ha corregido posiciones en las últimas sesiones, amenazando con quebrar una estructura técnica alcista desde hace meses y también con completar otra formación o pauta técnica (reservado suscriptores) cuyas implicaciones conviene tener presentes:

Información en cefauno@gmail.com.

Twitter: @airuzubieta