Según análisis del Banco Internacional de Pagos publicados en informes de septiembre sobre estabilidad financiera o estadísticas en los mercados de derivados, la deuda global se reconoce alta y preocupante, más en la medida que la parte de deuda menos visible y transparente, la denominada “Fuera de Balance”, supera la existente en el balance de los países desarrollados.

Parte de esa deuda se encuentra en los contratos de derivados OTC “Over the Counter”, un sistema de contratación entre partes sin intervención de plataformas oficiales de liquidación y compensación y por tanto susceptibles de permanecer ajenos al control de las autoridades.

Se trata de contratos, en cualquier caso, que deben ser atendidos en tiempo, suelen tener vencimientos en corto y medio plazo, para que el sistema continúe funcionando.

Tarde o temprano, en todo esquema Ponzi surgen imprevistos de manera inadvertida que terminan por alterar el funcionamiento y se convierten en epicentro de tormentas financieras.

VOLUMEN GLOBAL DERIVADOS OTC

En tanto que los Bancos Centrales proporcionen liquidez, condiciones monetarias ultra expansivas o reflación de activos las posibilidades de un fiasco son bajas.

Ahora bien, los banqueros centrales parecen intentar retirarse de la escena y la incertidumbre tenderá a subir con el aumento de probabilidades de que algún actor, muchos son empresas zombis dependientes del cordón umbilical de las autoridades, se declare en suspensión de pagos originando la indeseada reacción en cadena.

Aún es pronto para anticipar semejante escenario pero tampoco conviene descartarlo ni infravalorar sus posibilidades en el medio plazo.

Después de tantos años y esfuerzos monetarios, los riesgos derivados de las consecuencias no deseadas de esas políticas están haciendo acto de presencia (percepción del riesgo distorsionada, economía y mercados subsidiados, sobre valoración general de activos, creación de burbujas… vean post de 2 de octubre).

Las autoridades tratan de comenzar la retirada de estímulos, es un intento arriesgado cuando factores como entorno económico aún frágil o inestabilidad financiera de fondo podrían sentir el impacto y cambiar de rumbo.

Ciertamente, los índices de actividad económica -ISM- han saltado al alza en los últimos meses alcanzando niveles máximos de hace más de 10 años.

Las lecturas y su comparación con otros índices de actividad -PMI- fueron objeto de análisis en recientes posts pero a modo de ejemplo, cuando el Indice de actividad de Servicios ISM se ha situado en los niveles que ahora registra, el PIB americano subía a ritmos del 4.8%, no el 2% actual.

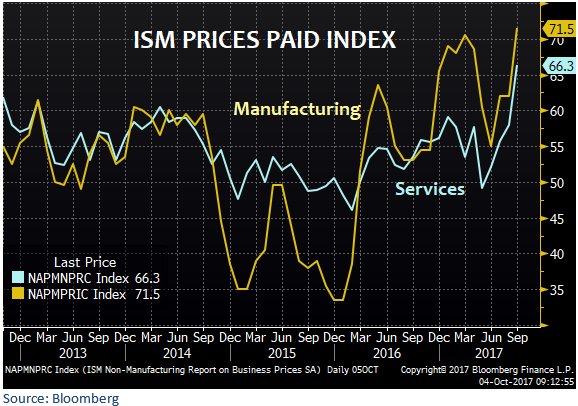

Hubo unas lecturas coincidentes en los índices de actividad, indicando síntomas de presión de precios. Estos signos anticipan, con un desfase temporal de aproximadamente 9 meses hasta su impacto pleno en los datos de inflación, presiones inflacionistas.

La subida del precio del petróleo y caída del Dólar o ligeras presiones salariales deberían también incidir en que la inflación a 9 meses vista suba.

No olvidemos que existen factores estructurales de desinflación (demografía, baja productividad o tecnología…) ni tampoco la realidad asociada con la actuación de las autoridades. Ambos podrían contener las presiones anunciadas por los indicadores de actividad.

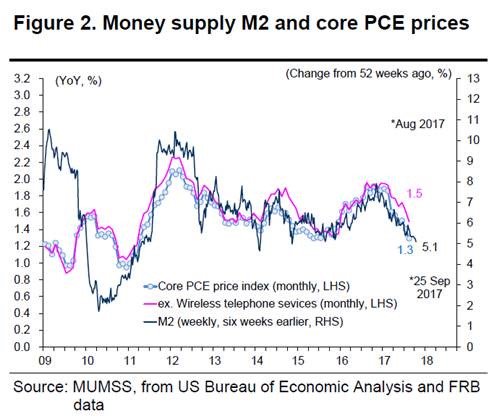

La elevada correlación entre la marcha de la Masa Monetaria -M2- y la inflación -PCE- presagia un futuro bastante menos inflacionista de lo que el FOMC desearía para poder proseguir con el proceso de normalización de tipos de interés.

El desenlace en la evolución de los índices de precios es, por tanto, una incógnita y una gran incomodidad para la toma de decisiones de la Reserva Federal. De momento, el mercado de futuros sobre FED FUNDS descuenta subida de tipos para la reunión de diciembre con una probabilidad mayor al 75% . Veremos!.

El mercado de metales preciosos mantiene un pulso asociado a presiones de inflación o a subidas de tipos y afronta un futuro inmediato bajo demasiadas presiones, mientras que el consenso proyecta un comportamiento casi unánimemente alcista. Cuidado con esto, recomiendo leer los post más recientes analizando el ORO y perspectivas, niveles de control y proyecciones.

La reforma fiscal prometida por Trump, que nunca llega pero se prevé saldrá a la luz durante el primer trimestre de 2018, debería incentivar el crecimiento económico y también incidir en la inflación, aunque la posibilidades de impulsar el PIB hacia el, también prometido por Trump, 3-4% generan desconfianza y dudas.

Antes de acometer cualquier reforma fiscal, no obstante, debe sortear el escollo que suponen las negociaciones sobre el techo de deuda aplazadas, por la necesidad atender los destrozos de de los huracanes de liberar fondos con urgencia, hasta diciembre.

La complacencia de los inversores continúa en plena forma, con una predispocisión a asumir riesgos verdaderamente elevada, tanto como peligrosa. Los índices de sentimiento y confianza inversora en zonas de acusada alegría o la volatilidad en mínimos históricos son testigos.

Observen, además, la posición de liquidez en las carteras de inversión situada en mínimos aún más bajos que los alcanzados en 2006 y 2007.

Ayer los índices USA cerraron con subidas, el S&P500 un +0.23% o el Nasdaq arriba un +0.11%, recuperando las caídas de la jornada previa.

La pauta técnica de los índices, particularmente del Nasdaq, se está desarrollando con gran lentitud (comenzó en primavera) y el rango de movimientos es cada vez más estrecho, mostrando el agotamiento de la tendencia típico de formaciones de techo.

La situación de mercados es cada vez más tensa y delicada, cuando acechan además los ciclos -34 semanas- y la estacionalidad, ambos explicados en detalle en distintos posts.

También delicada es la situación en España ante el desafío soberanista. La incertidumbre ha generado volatilidad y ventas, una desconfianza que ha separado al índice bursátil español de la tendencia positiva del resto de Europa.

Tal como explicamos en reciente post, las posibilidades del IBEX son aún débiles y las lecturas técnicas auguran un interesante futuro (reservado suscriptores).

La debilidad técnica y corrección de precios iniciada el pasado mes de mayo siguen su curso.

Interesados en recibir más información de mercados, gráficos, estrategias… suscríbanse al blog! por sólo €0.89 / día (€80 al trimestre). Colaborarán en su mantenimiento y ganarán dinero con las sencillas claves que ofrecemos para invertir. Gracias.

Información en [email protected]