Como estoy preparando esta información para ir ampliando el "Manual para la independencia financiera" hasta la categoría de "librito" voy a publicar una serie de posts explicando algunos temas básicos sobre el análisis que hacemos para ver si una empresa es adecuada para Invertir en Dividendos. Los primeros posts van a ir sobre los tres documentos fundamentales que se utilizan en nuestro análisis de una compañía: La Cuenta de Resultados, el Balance y el estado de Flujos de Caja (sobre todo el primero y el último, yo el balance sinceramente lo utilizo poco).

La cuenta de resultados nos dice que ha hecho la empresa a lo largo de un año (o tres meses si es trimestral) cuanto ha vendido, cuanto le ha costado producir lo que vende, cuanto ha pagado de impuestos, cuanto ha ganado limpio, etc. mientras que el balance nos da la situación exacta de la empresa en un momento dado (normalmente a final de un trimestre o de un año), que tiene la empresa, que debe, de donde ha sacado el dinero, etc. Es muy típico hacer la analogía de que el balance es la foto de la empresa a final de año y la cuenta de resultados un video resumen de ese año.

El estado de Flujos de Caja, nos va a dar una información similar a la cuenta de resultados pero contando únicamente los movimientos que tienen un efecto en el dinero que entra o sale de caja (“criterio de caja”). Hay que tener en cuenta que existen conceptos contables que aparecen en la cuenta de resultados que no implican movimientos reales de dinero, o que los gastos e ingresos de la cuenta de resultados se contabilizan con “criterio de devengo”, es decir se contabilizan con la fecha de la factura, mientras que normalmente no se cobran o pagan en la misma fecha, incluso puede pasar que haya impagos . . . . . . estarían contabilizadas como un ingreso en la cuenta de resultados pero no aparece en los flujos de caja.

La Cuenta de Resultados (cuenta de pérdidas y ganancias)

Se puede encontrar con cualquiera de los anteriores nombres, que parecen esconder algo muy complicado pero en realidad es simplemente un resumen de los resultados más importantes de la empresa, un resumen de cómo le ha ido el año y que ha hecho durante ese periodo. Es el documento que más vamos a usar y normalmente mi punto de partida.

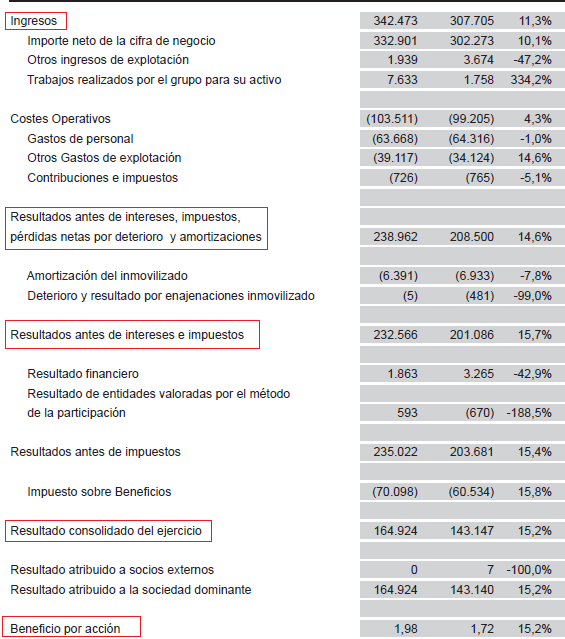

En la siguiente figura podemos ver el aspecto típico de la parte superior de una cuenta de resultados. Lo primero que nos puede llamar la atención es que hay algunas cifras entre paréntesis, bien esto nos indica que son números negativos. También es habitual que se incluyan los datos del año en análisis y los del anterior para poder comparar la evolución (a veces incluso alguno más).

Si nos fijamos en los datos que aparecen podemos encontrar “aproximadamente” los siguientes bloques de conceptos (digo aproximadamente porque no hay dos informes de cuentas iguales y en ocasiones no se encuentran recogidos de forma tan explícita y separada todos ellos):

Ingresos – Ventas. El primer elemento que nos encontramos, son los ingresos totales de la empresa en el periodo analizado. Estarán divididos en varios conceptos en función del negocio de la empresa.

Costes. A continuación aparece una relación de los costes incurridos por la compañía en el periodo. Suelen dar información sobre que parte son costes de personal, de alquileres, costes de materias primas, etc. y podemos obtener una idea de que parte de los costes son fijos y que parte variable (una gran parte de costes fijos puede ser un foco de problemas en malas épocas).

EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) Resultados antes de intereses, impuestos, depreciaciones y amortizaciones. El concepto de EBITDA es el de Resultado Operativo o de explotación, es decir, los resultados “brutos” obtiene la empresa por su actividad “normal”.

Es un gran indicador de como marcha el negocio de la empresa en si mismo y sin tener en cuenta otros factores, importantes y que no se pueden obviar como la deuda o impuestos, pero que no son el negocio de la empresa.

Si en las partidas de ingresos y gastos sólo se han considerado los conceptos de explotación (operativos), el EBITDA se corresponde con la diferencia entre ellos, lo que he cobrado por mi actividad normal menos los costes que he tenido por mi actividad normal.

EBIT (Earnings Before Interest and Taxes) Resultados antes de Intereses e Impuestos. Si al EBITDA le descontamos las depreciaciones y las amortizaciones obtenemos esta magnitud.

Las amortizaciones y las depreciaciones no son salidas reales de dinero de caja, son apuntes contables sobre el valor de los activos que se incluyen en la cuenta de resultados y por tanto afectan al posible beneficio de una empresa, normalmente reduciéndolo (aunque parezca un efecto negativo, en realidad reducen el beneficio contable y permiten pagar menos impuestos). Por este motivo en sectores donde estas partidas sean importantes, el beneficio no es una magnitud fiable para definir si el dividendo es sostenible, ya que ha sido influido por estas partidas (por ejemplo en los REITs) sin que en realidad se haya gastado ni un €/$/£/¥ de la empresa.

Ambos conceptos son similares y representan el desgaste que sufre un activo de la empresa durante su vida útil por su uso y esfuerzo. Al depreciar o amortizar un activo, “separamos” una parte del beneficio de cada año y la guardamos para que al final de la vida útil de ese activo, en la cuenta del banco, tengamos el dinero suficiente para reponerlo.

La diferencia entre un concepto y otro es que depreciación se aplica a los activos “fijos”, vamos reales y materiales (vehículo, edificio, etc.) y amortización a los activos intangibles (una patente, una marca), aunque no es extraño encontrar el término amortización aplicado de forma genérica.

La amortización y depreciación de los activos suele estar regulada en la normativa contable de cada país, donde se fija la vida de cada tipo de activo (no es lo mismo un edificio que maquinaria industrial por ejemplo).

Junto con las amortizaciones se pueden encontrar los deterioros. En este caso lo que se realiza es una actualización del valor contable de uno de los activos, una fábrica, un edificio de oficinas, la participación en otra empresa.

Como veremos, el valor contable de un activo la mayor parte de las veces no coincide con su valor real o de mercado. Al realizar un deterioro, se actualiza el valor del activo, normalmente porque por algún motivo la diferencia es significativa, se va a vender e interesa adjudicar las pérdidas a ese año en lugar de cuando se haga la venta (y pagar menos impuestos ese año). Al igual que las amortizaciones no supone ni una entrada ni una salida de dinero real de caja, es un apunte contable.

Si seguimos bajando en la cuenta de resultados nos encontramos con el resultado financiero, donde aparecen por ejemplo el pago de intereses (interesante ver que cantidad supone), el cobro de rentas de los activos financieros que posea la empresa (depósitos, cobro de dividendos de acciones de otras empresas), cambio de divisas de las ventas en otras monedas, etc.

Llegamos así a la parte final con Resultado o Beneficio antes de impuestos (BAI), al que lógicamente se le restan los “impuestos” y da lugar al “Resultado del ejercicio” que es el beneficio neto o resultado final del análisis, lo que ha ganado la empresa al cabo del año.

Si hablamos de los resultados de un grupo de empresas (la mayor parte de las grandes empresas, son en realidad grupos de diferentes empresas), se deben analizar los resultados “consolidados”, es decir los resultados del grupo en conjunto como si fueran una única empresa.

En este caso podemos encontrar una separación entre el resultado atribuido a la sociedad dominante y por otro lado a los “socios externos” o “minoritarios”. Lo normal es que nosotros seamos accionistas de la sociedad dominante y por tanto, como dato de interés, nos tenemos que quedar con esa cantidad como beneficio final.

Vamos a ver que significa este último punto. Normalmente en un grupo de empresas, hay una de ellas que posee de forma directa o indirecta (a través de otras sociedades), la mayor parte de las participaciones del resto de empresas del grupo, es la empresa “dominante” o “matriz” que es la “dueña” de la mayor parte del resto. Pero puede que no posea la totalidad del resto de empresas del grupo, puede que haya algún otro socio que sea propietario de un porcentaje de alguna de las empresas “no dominantes” o “filiales”. Lógicamente una parte de los resultados “consolidados” o “totales” del conjunto no correspondes a la empresa dominante, sino a la participación de estos socios en las filiales. Por ese motivo, se hace la separación de lo que corresponde a cada una en la cuenta de resultados.

Por último, se suelen mostrar los resultados por acción de algunas magnitudes, normalmente el beneficio por acción (BPA), que no es más que el resultado de dividir el beneficio neto por el número de acciones de la sociedad.

Un detalle a tener en cuenta en este punto, para que nos cuadren bien los datos con los que podemos encontrar en el informe, es que en muchas empresas se realizan programas de recompra de acciones para amortizarlas y por tanto hay una variación del número de acciones a lo largo del año (hemos puesto el ejemplo bueno, también hay uno malo como cuando son ampliaciones liberadas sin compensar). En estos casos, se suele considerar un número medio de acciones a lo largo del año para calcular las magnitudes “por acción”. Es habitual encontrar este número recogido en el informe anual de resultados.

No es el único criterio utilizado para calcular las magnitudes por acción (p.e. también se usa el número de acciones a final de año (a 31-12), el no tener en cuenta las acciones de autocartera, etc.), las magnitudes por unidad podrían variar ligeramente de utilizar una opción u otra.