¿Qué es el apalancamiento financiero?

El apalancamiento financiero, aplicado a la compra y venta de activos en los mercados financieros, consiste en tomar posiciones cuyo valor es superior al dinero que realmente se tiene.

¿Cómo se puede conseguir el apalancamiento?

A través de productos financieros que, por diferir en el tiempo las obligaciones de intercambio de dinero a cambio del activo negociado, no exigen el desembolso del importe de la operación.

Si usted negocia una acción a través de Futuros Financieros, de los Contratos Por Diferencias (CFDs), o mediante el crédito al mercado, únicamente tendrá que hacer entrega de una cantidad en concepto de garantía, que representará una fracción del valor de la operación de compra venta recibida. En función del porcentaje que deba depositar, podrá multiplicar su capacidad financiera y aumentar el importe de sus operaciones en bolsa.

Lo que debe tener presente es que el apalancamiento financiero que se le ofrece a través de determinados productos, es UNA POSIBILIDAD a su alcance, y nunca una OBLIGACION a la que deba someterse sin remedio.

Es usted el que decide si establece el apalancamiento en sus especulaciones o inversiones, y es también usted el que puede decidir el tamaño de su apalancamiento, dentro de los límites que le permitan las garantías o depósitos que le puedan exigir.

Del mismo modo a través de esos productos, sin hacer uso de la capacidad de apalancamiento que posibilitan, podría simplemente realizar operaciones por el mismo importe que hubiera utilizado en el mercado de contado, al objeto de mantener una buena parte de su dinero disponible por si fuera necesario.

¿Cuál de los tres productos (futuros, cfds o crédito al mercado) es el más adecuado?

Partiendo de la base de que por varias razones, que no son objeto de este artículo explicar, cualquiera de los tres en general es mejor que la contratación directa a través del contado, de los tres productos mencionados, el crédito al mercado es el menos apropiado debido al escaso número de activos realmente accesible a través de esa fórmula.

Entre los Contratos Por Diferencias y los Futuros Financieros, sin duda que por activos disponibles para la negociación, por facilidad en la contratación y por la mayor liquidez y rapidez en la ejecución de las órdenes, los CFDs son la mejor elección si se pretende hacer uso del apalancamiento financiero.

Únicamente le queda averiguar una buena entidad intermediaria de CFDs y saber cómo puede hacer uso de su capacidad de apalancamiento financiero.

No todas las entidades le van a exigir el mismo depósito de garantías, y por otra parte no todas tienen las mismas condiciones. No es mi intención que este artículo sirva de comparativa entre la distinta oferta de CFDs que es accesible en España, por lo que me voy a permitir destacar a la que fue mi elección y los motivos que me decidieron.

Hanseatic Brokerhouse AG (Grupo Varengold AG):

- Tiene un gran número de acciones e índices negociables: España, Alemania, Reino Unido, EE.UU., Canadá, Australia…

- Su tarifa es clara, sin comisiones encubiertas en la horquilla de precios entre oferta y demanda. Y además es de las bajas. No crea en quien le dice que no pagará comisión, en algún lugar se la incluirán.

- Su calidad en el servicio de atención al cliente, ante posibles reclamaciones es, simplemente, magnífico.

- Tiene presencia en España, con registro en la CNMV y oficina en Madrid.

¿Cuál es el medio más eficaz para hacer uso del apalancamiento financiero?

Aunque hay varios motivos por los que puede convenir hacer uso del apalancamiento financiero, los principales son:

- Como Multiplicador puro de resultados. Aumentar el tamaño de una posición concreta, multiplicando los resultados positivos o negativos que se obtengan.

- Con carácter diversificador. Con motivo de liberar recursos (dinero), para poder adquirir otros activos en el mercado, pudiendo abrir más frentes de inversión o especulación.

La diferencia entre ambas actitudes principalmente está en las consecuencias que conllevan para la gestión del riesgo.

Con la seguridad de que alguna de las posiciones abiertas en el mercado, será un error y normalmente conllevará pérdidas, hacer uso del apalancamiento como multiplicador de resultados incrementará el tamaño de las consecuencias económicas de esa mala operación.

Uso del apalancamiento financiero como multiplicador de resultados en una posición comprada.

Uso del apalancamiento financiero como multiplicador de resultados en una posición comprada.

En la figura, la línea contínua muestra el perfil de riesgo en una posición comprada, al contado, sin uso del apalancamiento financiero, dónde un euro de variación del precio del activo provoca un euro de ganancia o pérdida. La línea discontínua es el resultado de hacer uso del apalancamiento financiero como multiplicador, hasta dos veces, dónde un euro de cambio de precio provocaría el doble de ganancia o de pérdida.

Un activo negociado por un importe superior al del dinero disponible, y cuyas variaciones de precio provocarán mayores consecuencias económicas sobre el patrimonio disponible.

Sin embargo, utilizándolo para poder abrir más frentes de inversión o especulación, solo en el caso extraordinario de que TODAS las posiciones abiertas sean un fallo se multiplicarán las pérdidas.

Pero como en realidad, si se ha actuado en el sentido de lo más probable en cada una de ellas, únicamente alguna –las menos- provocará pérdidas, lo que se estará consiguiendo es diluir un error en el conjunto de las posiciones abiertas, DISMINUYENDO el riesgo de exposición al mercado y sus fluctuaciones adversas de los precios, y sin que sirva para limitar los beneficios que se pueden obtener.

No se trata, en este segundo caso, de multiplicar los resultados de cada acierto o de cada error, si no que se trata de poder llegar a más oportunidades de negocio de las que le permitiría su dinero.

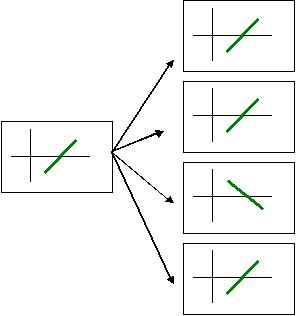

Uso del apalancamiento financiero con efecto diversificador.

Uso del apalancamiento financiero con efecto diversificador.

La figura represente una situación en la que cada posición se ha tomado con el mismo tamaño que si se hubiera efectuado en el mercado de contado, pero que en el que se han tomado cuatro posiciones, una de ellas “a la baja”, abriendo más posibilidades de negocio.

No es lo mismo, ¿verdad?. Un efecto multiplicador frente a otro diversificador.

La realidad que en general se observa en quienes se “apuntan” a uso multiplicador del apalancamiento, es una cierta dosis de codicia pensando mucho en lo que se puede ganar, y poco en lo que se puede perder. La segunda actitud persigue la ambición de aprovechar cuántas oportunidades de negocio se le presenten.

Tenga usted ambición, pero evite caer en la codicia. Le propongo no dudar en hacer uso de los instrumentos que permiten el apalancamiento financiero, pero que lo haga para no dejar pasar de largo una oportunidad de conseguir un beneficio, diluyendo un posible resultado adverso en caso de producirse.

Jorge del Canto Alvarez

Asesor financiero

JDELCANTO@telefonica.net

Tel: 987 66 45 02