Os invito a que evaluemos bajo estas premisas una empresa española: Construcciones y Auxiliar de Ferrocarriles SA, empresa dedicada al diseño, fabricación, mantenimiento y suministro de equipos y componentes para sistemas ferroviarios. Es una de esas pequeñas empresas que cotizan en bolsa y que pasan bastante desapercibidas para la gran mayoría de inversores particulares. Sin embargo pienso que CAF tiene todos los componentes que debemos buscar en estos momentos de incertidumbre a la hora de invertir en una empresa

ESTRATEGIA DE CRECIMIENTO

La empresa está haciendo bien sus deberes, y dentro de su estrategia de crecimiento contempla ir ganando peso en los mercados internacionales, aprovechando el desarrollo de las grandes urbes en países de Europa del Este y Latinoamérica. De hecho el 50% de su actual cartera de pedidos procede ya de fuera de nuestras fronteras. Por ejemplo, durante el pasado año se contrataron en Brasil 17 unidades para el Metro de Sao Paulo y 40 unidades de cercanías para Sao Paulo. También se contrataron 8 locomotoras y 40 coches de pasajeros para Arabia Saudita y 27 tranvías para Edimburgo.

Es de esperar que se vaya beneficiando de los planes de inversión en infraestructuras que las administraciones públicas están realizando como medida para paliar la actual crisis económica.

FORTALEZA FINANCIERA

Consistencia en resultados y Capacidad de crecimiento

Las ventas de la empresa muestran una consistencia envidiable, y se han situado en el año 2.008 en los 1.004 Mn €. Tomando diversas referencias temporales han crecido en los últimos 10 años una media de un 14’7% .

La cartera de pedidos a Diciembre 08 se sitúa en 4.137 millones, lo que supone un ratio de 4’12x ventas actuales, así que, salvo cancelaciones, los resultados para los próximos años están asegurados. Además uno de los componentes del negocio consiste en la explotación de concesiones ferroviarias, como líneas de metro en México, con una concesión de 30 años, por lo que se está asegurando un flujo de ingresos recurrentes que dará estabilidad futura a las ventas.

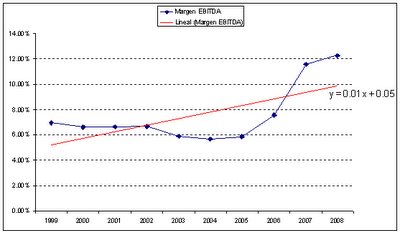

Su margen de EBITDA ha mejorado en los últimos años y está en estos momentos entre el 11,5-12% sobre ventas, cuando su media histórica ha sido entre 5,7% y 7,5%. Esta mejora se ha producido gracias una mayor eficiencia en las operaciones.

El Beneficio Neto alcanzó un record en 2.008 y se ha situado en los 105,74 Mn €, lo que supone un incremento del 29% respecto del año anterior. Pero conseguir esas tasas es "normal" para CAF. Si obtenemos una media del crecimiento del beneficio desde el año 1.999 nos da un impresionante resultado del 33%.

Balance robusto y Bajo endeudamiento

Uno de los grandes problemas para las empresas en estos momentos es el nivel de endeudamiento alcanzado. Pero CAF no tiene ese problema, ya que es política de la empresa autofinanciar sus proyectos. Voy a citar textualmente un párrafo que aparece en las Cuentas Anuales. "Es política del Grupo el no acudir más que en casos muy excepcionales a endeudamiento de terceros a través de recursos ajenos a corto plazo y referenciados a índices variables de mercado, normalmente Euribor, con lo que se mitiga sustancialmente este riesgo de tipo de interés. En este sentido, la práctica totalidad del endeudamiento financiero al 31 de diciembre de 2.008 y 2.007 se encuentra relacionado con la concesión obtenida en México y se trata de una deuda estructurada bajo la modalidad de Project Finance, sin recurso al resto de sociedades del Grupo y a un tipo fijo por lo que la sensibilidad de las cuentas del Grupo a variaciones de tipos de interés es muy reducida".

Tiene una deuda a largo plazo con entidades de crédito de tan solo 160 Mn €, una cifra que representa menos de la mitad del patrimonio neto situado en los 362 Mn €. A corto plazo tan solo algo más de 16 millones, perfectamente asumibles con los flujos de explotación. Pero es más, solamente su posición de tesorería a 31 de Diciembre de 2.008, más los activos financieros corrientes, suman 604 millones, 3’75 veces su deuda a l.p. La solidez de su balance es incuestionable.

Su posición de tesorería, 604 millones supone casi el 32% de sus activos, lo cual nos da una idea de la gran capacidad de la empresa para generar cash flow.

GESTION EQUIPO DIRECTIVO

"Dentro de esta gigantesca arena de subasta, nuestro trabajo es seleccionar un negocio con unas características económicas que permitan que cada dólar de los beneficios retenidos sea traducido en última instancia en un dólar de valor de mercado por lo menos"(Warren Buffett). Para evaluar la gestión de un equipo directivo podemos evaluar los rendimientos que han obtenido del capital que no se ha distribuido a los accionistas en forma de dividendos. Si han sido capaces de obtener un rendimiento por encima de la tasa exigida por el mercado, la empresa habrá creado valor y sus acciones habrán subido de precio. Es decir, nos da una prueba cuantitativa que los directivos han sido capaces de invertir de forma óptima el capital de la empresa.

Buffett busca que por cada dólar retenido se haya creado un dólar de valor de mercado. CAF en el período 1.999-2.008 ha retenido 254 Mn €, mientras que el incremento de capitalización bursátil ha sido de 755 Mn €. Como vemos, por cada 1 € que la empresa ha retenido en su balance ha sido capaz de crear valor por importe de casi 3€. La proporción es buenísima y nos está informando de la capacidad de crear valor.

Si bien, para saber la creación total de valor tendríamos que sumarle a los 755 Mn € de revalorización bursátil, los dividendos repartidos que han ascendido a 100 Mn€. Como en este periodo la empresa no ha emitido, ni amortizado acciones, podemos afirmar que la creación total de valor de Caf ha sido de 855 Mn€, o lo que es lo mismo, 251,4 € por acción.

VALORACION

Precios de compra atractivos

Como dice Warren Buffet, el mercado bursátil es irracional y exagerado a corto plazo, pero a largo plazo acaba por reflejar el valor de cada empresa. Es aquí donde los inversores podemos encontrar oportunidades de compra aprovechando la irracionalidad de los mercados.

A su precio actual, 205 € la acción, la capitalización de la empresa supone 700 millones.

Si en 2008 la caja neta de la empresa asciende a 442 millones (caja + activos financieros c.p. - deuda a l.p.) significa que solamente su liquidez supone el 63% de su capitalización. Por lo tanto el mercado está valorando un negocio que generó en el 2.008 un beneficio de 106,7 Mn en 258 millones (700 – 442). Estamos pagando solamente un ridículo múltiplo de 2’40 veces los beneficios.

A estos precios está cotizando la empresa (resultados 08) con un PER 6,6 y un múltiplo del EBITDA de 5,6x, y si tenemos en cuenta que:

Las ventas han crecido un 15% anual

Los beneficios un 33%

ROE del 29%

Me parece que los múltiplos a los que está cotizando la empresa no tiene explicación lógica. Si bien podría justificarse en parte por la escasa liquidez del valor. Quizá ayudaría un "megasplit" al estilo 20x1 que dotara de mayor liquidez a la acción. Por lo visto, tampoco gusta demasiado que los accionistas mayoritarios sean los propios trabajadores que poseen el 29,6% de las acciones.

El PER más alto que alcanzó la empresa en el año 2005 fue 15,3 y la media desde el año 2.003 ha sido de 12. Siendo conservadores y considerando un PER (e09) 10 (media del sector), estamos valorando el negocio en 1.116 Mn €; si a esto le añadimos la caja neta de 31 de Diciembre que asciende a 442 Mn €, estamos valorando la empresa en 1.558 Mn €, lo que supone valorar cada una de sus acciones en 458 €.

Pienso por tanto que CAF a los precios actuales está cotizando claramente por debajo de valor intrínseco, ofreciendo un margen de seguridad del 55% y un potencial de revalorización del 120%. Puede ser por lo tanto una buena opción de inversión a largo plazo, en espera de que el mercado termine por valorar la empresa en su justa medida.