Cuando hablamos de invertir en algún valor refugio, estamos hablando de invertir en algún tipo de activo financiero que nos proteja de determinados riesgos. Si estamos hablando por tanto de activos que nos protejan de determinados riesgos, tendremos que asumir por tanto un coste en términos de rentabilidad.

Existe una regla básica aquella que nos habla de rentabilidad y riesgo, de tal forma, que si queremos cubrirnos del riesgo, tendremos que renunciar a rentabilidad, y si queremos rentabilidad, tendremos que asumir riesgos. Sin embargo “últimamente” parece que esta lección también la tenemos relativamente olvidada. La razón probablemente la podemos encontrar en una percepción asimétrica de la realidad.

Es fácil entender que las personas que buscan proteger sus activos buscarán aquellas inversiones lo más estables posible. En este caso, buscarán productos como los depósitos que son aquellos que les dan una rentabilidad reducida, pero que tienen escasa o nula proporción de perder dinero.

Pero, es muy difícil entender que una persona en particular meta dinero para proteger su dinero en un activo que está multiplicando en períodos breves de tiempo su valor.

Pero ¿de dónde viene la consideración de “valor seguro”?. Pues en todos y cada uno de los activos que nos hemos ido encontrando, tenemos que encontrar una justificación. Cuando eran las propiedades inmobiliarias, nos encontramos también con la supuesta seguridad de una inversión, frente a la volatilidad de una bolsa destrozada por las punto.com.

Los pisos son algo tangible, que atendían a la cobertura de unas necesidades básicas de toda la población; y en su día, el argumento para invertir en fondos inmobiliarios o bien directamente en inmuebles, no fue otro que el hecho de proteger las inversiones, por supuesto todo ello aderezado con la protección contra la inflación, (ya que al ser bienes reales, se ven afectados por la inflación). Si bien este fue el argumento inicial, la realidad es que a medida que la burbuja se iba hinchando, a medida que la burbuja se fue hinchando, la mayor parte de los que acabaron invirtiendo en el ladrillo, lo hacían por motivos especulativos, incluso cuando determinados productos (como el tristemente famoso fondo inmobiliario de Banif), se vendían como conservadores, (basados en la justificación de que se centraban en el negocio de alquiler o de oficinas).

Lo mismo ocurrió tras el pinchazo de la burbuja inmobiliaria, cuando resulta que los fondos de los inversores, supuestamente invertían en petróleo y commodities, como valor seguro, (sobre todo tras la implosión de las subprime, que recordemos que también eran valores seguros). Por supuesto, la inversión en petróleo o en cualquier tipo de commodities, fueron en su día comercializadas bajo el nombre de “Fondos ligados a la inflación”. Y cada vez que el petróleo subía, la explicación diaria era la de “los inversores buscaron refugio”, como podemos encontrar en este artículo (de 2007) que reproduzco, (el primero que me ha salido de google de la época) que decía:

“El precio del barril de petróleo WTI registró ayer un avance del 1,01 por ciento, en 61,67 dólares, debido a que los inversores buscaron valores de refugio en los commodities, entre ellos el crudo, como consecuencia de la desvalorización del dólar frente al euro.

La cotización del euro subió 1,1 por ciento respecto al dólar, mientras que la libra esterlina avanzó 0,6 por ciento, ante el temor de los inversores sobre la posibilidad de que las calificadoras de riesgo coloquen notas negativas a los títulos estadounidenses”

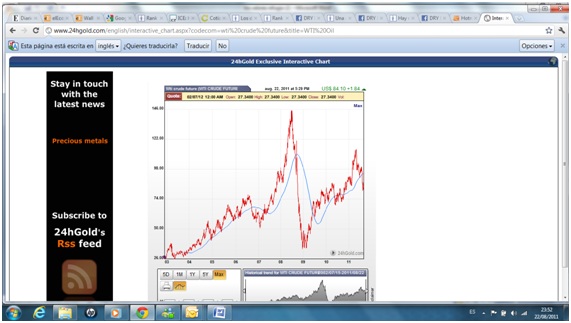

Pues entonces parecía un poco increíble que los inversores adquiriesen petróleo como inversión segura, teniendo en cuenta la evolución de precios, que le llevo a multiplicar por 7 su precio en menos de 5 años. Sobre todo teniendo en cuenta que entre 2007 y 2008 los precios se multiplicaron por dos en el entorno de unas dudas económicas que nunca se reconocieron.

Se habló de la inflación, se habló de China y emergentes y en general se habló de todo hasta que al final ocurrió, lo que ocurrió, y lo que está claro es que una persona que invirtiese en un producto con tal gráfica, no se movía por las ansias de protegerse contra nada, sino que trataba de obtener ingentes beneficios. Tal y como ocurre con las infidelidades, la especulación se negó hasta el final, (y se sigue negando), y a cualquiera que se le ocurriese decir lo obvio de una burbuja, le hubiesen soltado “los fundamentales y el peak oil”, lo que viene a ser la versión de “siempre se necesitará un piso y no hay terrenos suficientes para los inmigrantes” debidamente adaptada.

Podemos escoger hoy el caso del Oro; tenemos todos los análisis que nos llevan a considerar que los inversores están entrando en oro para protegerse contra la hiperinflación, sin embargo todo el mundo debería plantearse una pregunta; si me planteo invertir en Oro hoy, ¿lo estoy haciendo porque se está revalorizando de una forma salvaje o porque me quiero proteger?.

¿De verdad, buscamos protección en un activo que ha multiplicado su valor por casi 10 en la última década y que en el último año se ha revalorizado casi un 50%?.

Cotización del oro a 10 años (la onza).

La pura vista de esta gráfica nos indica que esto se corresponde con un activo en el que se invierte para conseguir un beneficio, y difícilmente se corresponderá con el tipo de activo en el que se invierte para mantener lo que sea. Pensemos que en agosto de 2009 el precio del oro era de 1.000 euros. Si compramos oro, y su precio baja a niveles de 2009, ¡habremos perdido la mitad de la inversión!. Y esto lo tiene que saber absolutamente todo el mundo.

Por supuesto nos han contado lo de la “demanda de oro” por parte de los bancos centrales y países, (estos mismos que se plantean vender las reservas de oro); lo de protegerse contra la hiperinflación que venía, (explicación para el 2009 y 2010), o de protegerse contra el deterioro económico en 2011; (hasta el punto de que sutilmente nos han cambiado el riesgo contra el que nos hemos de proteger); y por supuesto, nadie nos dice que esto puede ser debido a la especulación pura y dura, y que los que invierten en oro, simplemente no se están protegiendo contra nada, sino que realmente están invirtiendo en oro porque tiene unas subidas espectaculares, y se piensa que existe recorrido. ¡Por qué si conocen a alguien que a la vista de esta gráfica invierte en este activo para protegerse de algo me lo presentan!