Desde el 22 de febrero en que comenzó la última corrección, hasta el 15 de marzo estuve haciendo operaciones. Algunas buenas, otras regulares y otras directamente malas. En el fondo nada significativo. Básicamente lo comido por lo servido. Si el mercado hubiera decidido subir, hubiera ganado -y mucho-, pero no fue el caso. Por suerte conseguí mantenerme vivo y con la cuenta sana. Como no pretendo repetirme y está todo escrito, si desean repasar las últimas operaciones pueden navegar por los posts de esas fechas.

Esas operaciones no eran Contrarian, solo contratendenciales. Para que una operación se Contrarian se necesita identificar una situación de mercado en la que los precios han sobrerreaccionado demasiado a la realidad subyacente. Y partimos de la base de que ahora mismo, la realidad es que vamos a mejor cada trimestre. De esta manera, si el mercado cae un 3% y entras alcista no eres Contrarian, solo están haciendo una operación contratendencial. Pero, si aparecen eventos que hacen sobrerreacionar significativamente el mercado y tú, tras tu análisis, determinas que el mercado ha exagerado el pesimismo, entonces estas antes una operación Contrarian.

El 15 de marzo era un día de esos. Tras el terremoto de Japón la primera reacción fue tibia. Pero a los pocos días (ese 15 de marzo) el S&P 500 caía 40 puntos durante la noche debido a las noticias sobre los escapes nucleares de la planta de Fukushima.

Sin duda una fuerte caída que hacía tiempo no observábamos en el selectivo americano. Por supuesto, el selectivo nipón Nikkei 225 se hundía en el infierno.

Las preguntas eran ¿caería más el índice? ¿las cosas irían a peor? ¿se acabó el mercado alcista? Estas respuestas nunca son fáciles y hay que estar entrenado para actuar bajo los principios especulativos Contrarian. Muy entrenado de hecho. El haber hecho este tipo de operaciones muchas veces, y siempre en medio de un pánico generalizado, me ha permitido forjar una psicología totalmente independiente del sentimiento de las masas y ser capaz de tomar la decisión correcta llegada la hora de la verdad.

Es cierto que para fomentar esa individualidad de espíritu, uno ha de convertirse en un ser algo arrogante (aunque sea más impostura que realidad). Y esto fue lo que me dije:

"apoyaré la recuperación por el bien de nuestro mundo. Después los que ahora lloran tendrán que darnos las gracias."

Exactamente lo dije cuando apareció esta portada:

No hay problema en ser arrogante (mientras no te lo creas). Todo menos ser estar "acojonado". Toda la vida los movimientos extremos han supuesto grandísimas oportunidades si se toma la posición contraria.

A continuación, voy a exponer como fue (aproximadamente) la toma de decisiones que me llevó a conquistar con éxito -una vez más- un crash. Para ello me ayudaré con los comentarios que hice en mi twitter y aquí mismo.

Lo primero de todo, fue respirar. Si soy sincero cuando vi los índices caer con fuerza, hubo un momento -breve pero cierto- en que sentí una profunda paz y tranquilidad de espíritu. Una voz dentro de mí que decía "¡¡genial¡¡ una gran oportunidad, lo echaba de menos".

Tras respirar me pusé a pensar. Y puse esto en mi twitter:

En enlace redirigía a esta tabla:

La tabla indicaba que casi todos los huecos de más de un 2% no suelen ser el fin del mundo, sino un movimiento exagerado que suele revertirse en el corto plazo. Las flechas rojas indicaban esos huecos cuando ocurrían sobre la media de 200 sesiones. Como se ve, desde que comienza el estudio nunca el mercado dejó de cerrar ese hueco.

Este es el tipo de elementos que hemos de observar. Elementos ciertos que nos permitan tomar decisiones racionales y apartarnos de las decisiones emocionales.

Al día siguiente, empecé a analizar todo lo que se decía sobre el accidente nuclear de Fukushima. En ese momento, me dí cuenta de que se estaba exagerando. Cuando uno detecta que el público ha exagerado algo, es un momento ideal para un Contrarian. En definitiva, un estilo de especulación que entra en el mercado cuando los demás exageran las noticias. Esto fue lo que dije:

Los medios se han llenado con asuntos sobre la radioactividad. Que si las centrales estaban en llamas, que si el nucleo podía estallar, que si la nube tóxica iba a llegar a Tokyo o que si había comenzado el final del mundo tal y como predice el calendario Maya en 2012. ¿Pero qué verdad hay en todo ello? Nadie lo sabe, pero tras escuchar las primeras palabras de este experto, en concreto un físico nuclear (la primera opinión no periodística que escucho), he llegado a la conclusión de que en Fukushima no va a pasar nada, porque por mucho se reviente el nucleo hay una estructura de protección. De hecho la radioactividad está descendiendo en la zona. Sin embargo, el mercado ya ha descontado que va a estallar el nucleo, la estructura de protección e incluso el mismísimo emperador Akihito.

Y esto puse en el twitter:

Y no solo hablé, también vendí VIX (alcista) cuando el precio hizo un doble suelo:

En este punto, el detectar que se había exagerado, que las portadas eran catastrofistas, que el VIX había llegado a 30 (ya sabemos las probabilidades de que baje cuando llega a esa lectura) y que hubo un doble suelo, todo eso, hizo que entrara.

4 elementos clave para entrar en el mercado con decisión.

Al poco, detecté también un importantísimo doble suelo en el Nikkei 225 (gráfico 4 horas):

Lo hemos dicho mil veces ya. El doble suelo es el patrón más importante (+ y +). Es el patrón típico en que acaban los grandes crash y movimientos extremos de los mercados. Es una constante.

Un día después el VIX (vxn) hacia un reversal:

A partir del momento en que la operación empezó a funcionar, tan solo era cuestión de esperar (parte nada fácil por cierto). Tal vez hubiera habido que cerrar con pérdidas. Pero no fue el caso.

El mercaso subió. Y subió. Y subió. Por eso, es imporante nunca dudar y entrar a la primera señal, porque si se deja escapar, se escapa para siempre.

En los siguientes días, simplemente me senté a observar y ver lo que se decía. Y solo encontré más señales Contrarians:

Este es el enlace con todos los analistas prácticamente opinando igual (bajista, bajista, bajista)

El día 23 pensé que los mercados caerían algo, pero por ningún momento dejé de ser alcista:

Sin embargo el sentimiento era extremadamente negativo (wall of worry). Cuando esto ocurre uno ha de estar muy alcista ¡¡porque las revistas casi siempre se equivocan¡¡

Y aquí la portada de ese enlace de la revista Newsweek, mencionado en el twit anterior.

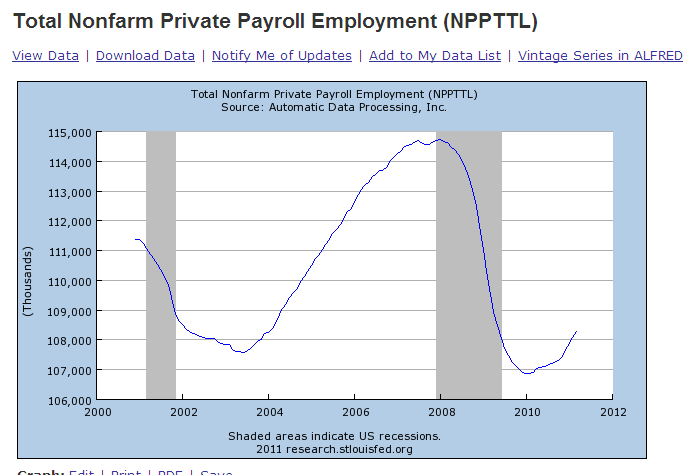

Sin embargo, tal y como comenté ¿como vamos al apocalipsis cuando aún la economia solo ha empezado a expandirse?

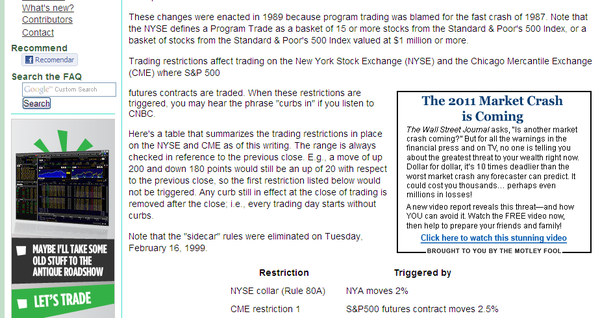

Y se seguían encontrando anuncios Contrarian:

Esto si que era una señal auténtica de que no estabamos antes un techo de largo plazo. Cuando el techo sea de largo plazo no habrá anuncios hablando sobre el crash que viene, sino que habrá anuncios sobre lo increíble que es invertir aquí o allí. Este ha sido el mejor indicador contrarian que he encontrado estos días.

Y, sin embargo, a pesar de todo este sentimiento negativo, portadas, apocalipsis, crashes, radiaciones imaginarias, etc, etc, el mercado subía. ¡¡porque el ciclo económico es alcista!!

(PIB revisado al alza, desde 2.8 hasta 3.1)

Y esta ha sido la tónica general. Los medios vendiendo miedo y la economía expandiéndose.

(doble twit: uno donde señalo que la actividad económica está en max de 2 años y otro donde enlanzo con una noticia de sentimiento negativo de Bloomberg TV)

(foto de Bloomberg TV hablando sobre un trimestre caótico)

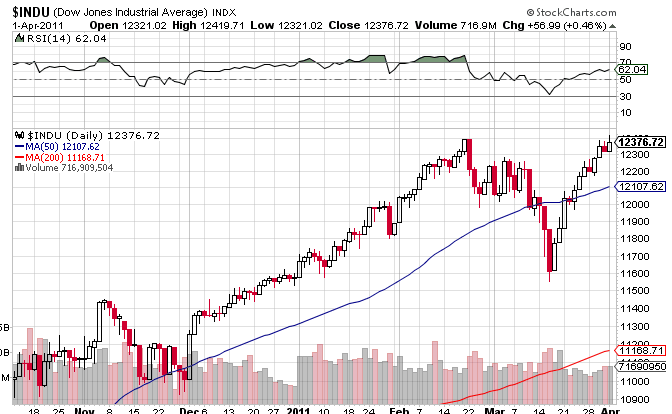

Sin embargo ha sido el mejor trimestre en 13 años y el Dow Jones ha hecho máximos de más de 2 años:

Conclusión: si hubiera hecho caso a los analistas, a las revistas, a la TV y los expertos, hubiera perdido pasta. Pero operé de tal manera, que hice todo lo contrario a la mayoría, use mi razón, mis principios y mi lógica, y de esa manera lleve mi cuenta a máximos históricos. No hay más. El resto es literatura.

Espero haberles convencido de lo importante que es guiarse por las ideas de uno e ignorar todo lo que se dice. Es mejor taparse los oidos y entender que las desgracias bursátiles casi nunca llegan.

P.D. Sí quieres seguirme en twitter y recibir información clave para entender la operativa Contrarian, pulsa aquí. Si no tienes twitter, verás que en este mismo blog, arriba a la derecha, hay una ventanita donde salen mis últimas actualizaciones de dicha red.

P.D 2: recuerdo que estos días son los últimos en que el libro de trading "Contrarian Investing" estará disponible en versión electrónica.