Cerrar bien el año, ¿para quién?

Una gestión activa de un fondo de acciones debería buscar el interés del partícipe en todo momento. Pero los sistemas de evaluación centrados únicamente en el cierre del año ponen de manifiesto los posibles conflictos con el interés del gestor, más centrado a menudo en conseguir sus propios “bonus”.

GESTIÓN ACTIVA ¿ANUAL?

El objetivo principal de un gestor de fondos de acciones que maneja activamente una cartera, comprando y vendiendo títulos, es hacerlo mejor que lo que podría obtener quien, sin conocimiento alguno, se limitase a replicar el índice de dicho mercado. Sólo en este caso la gestión activa aportaría un valor añadido que justificase su remuneración por el partícipe, vía comisiones. Los premios a gestores, rankings de fondos, etc., suelen tomar por referencia la comparación a 31 de diciembre de cada año. El gestor lo sabe, como sabe que de ello depende el buen nombre de su fondo y sus propias bonificaciones salariales. Esta concepción anual de la inversión puede tener un efecto perverso para el partícipe y condicionar muchas de las decisiones de los gestores, conscientes de esta reválida de fin de año.

TEMPORIZAR CON EL RESULTADO

Si lo verdaderamente importante es superar al mercado de referencia al final del año, la rentabilidad obtenida, p.ej., en el primer semestre podría marcar la estrategia a seguir en la segunda mitad, originando un conflicto de intereses entre el gestor y los partícipes. Imaginemos un fondo de inversión cuyo gestor haya acertado eligiendo los sectores y acciones compradas batiendo así ampliamente al mercado en los primeros seis meses de 2009. Un partícipe de este fondo esperará que el gestor siga realizando su labor con el mismo acierto y celo en los meses siguientes. Sin embargo, el pensamiento del gestor puede ser bien diferente: aprovechando la ventaja que le saca al índice en la primera parte del año y sabedor de haber conseguido los objetivos anuales de rentabilidad que le permiten cobrar sus gratificaciones, su actitud podría volverse muy conservadora - aumentando la liquidez p.ej. – y alejarse del objetivo del partícipe (aprovechar las alzas bursátiles). Si la Bolsa sube, aquellos que hubieran invertido en este fondo de inversión en la segunda mitad del ejercicio saldrían perjudicados al perder parte de su rentabilidad potencial. Caso de caer su gestor quedaría como un gurú pero sería más bien un hombre con suerte.

PRUEBA PRÁCTICA

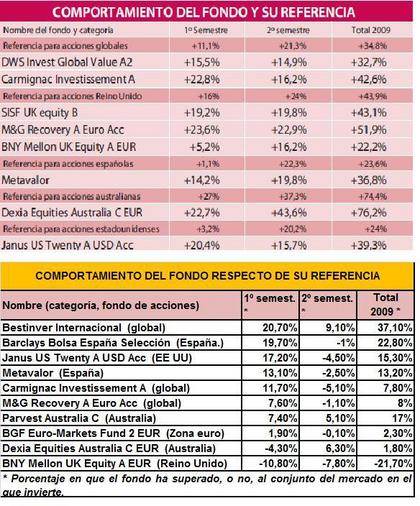

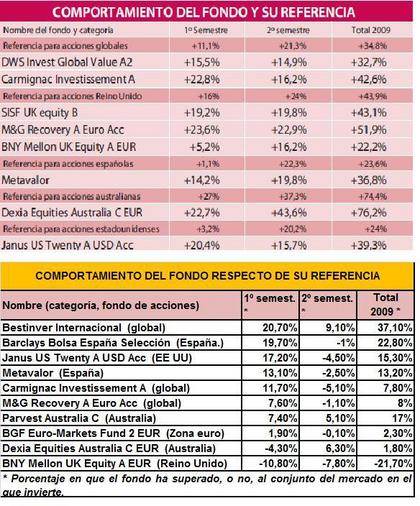

Hemos tratado de contrastar esta hipótesis analizando el comportamiento de los fondos de acciones de las distintas categorías que aparecen en nuestras tablas. Para ello hemos comparado la rentabilidad obtenida por estos fondos y su referencia durante los seis primeros meses de 2009 y durante el segundo semestre del pasado año. Los resultados parecen confirmar nuestro temor. De forma generalizada, aquellos fondos que en el primer semestre sacaron una mayor ventaja a su referencia, lo hicieron peor que ésta en la segunda parte del año, para acabar el 2009, curiosamente, cumpliendo objetivos. Destaca especialmente el fondo de acciones estadounidenses Janus US Twenty A USD Acc, que pasó de liderar su categoría superando a su mercado en más de un 17% en el primer semestre a hacerlo casi un 5% peor en el segundo.

RECUPERAR ES MÁS DIFÍCIL

El comportamiento contrario también es posible. Ante unos malos resultados en la primera mitad del año el gestor puede verse tentado a “jugar” con el dinero de sus partícipes, asumiendo algo más de riesgo del necesario en el segundo. Sin embargo, esta estrategia suele ser más complicada pues el riesgo de terminar haciéndolo mucho peor puede amargar la fiesta a gestor y partícipes. De los fondos que cerraron el primer semestre del año con rentabilidades inferiores a las de su referencia, unos pocos lograron cambiar la tendencia y acabar liderando las ganancias de su categoría. Es el caso del fondo de acciones australianas Dexia Equities L Australia EUR. Sin embargo, son más numerosos los ejemplos de aquellos fondos que habiéndolo hecho peor que su referencia en el primer semestre, tampoco lograron superarla en la segunda parte del año.

CONCLUSIÓN

Nosotros no somos partidarios de utilizar rankings y premios en las decisiones de inversión. Creemos que una metodología de análisis es más adecuada, pues evalúa la gestión de forma continua en el largo plazo y penaliza aquellos fondos que presentan más altibajos respecto al mercado de referencia. En cualquier caso, si ha de guiarse por un ranking es más jugoso hacerlo por el del primer semestre que por el del conjunto del año.

=========

Dinero y Fondos 12/01/2010