Grupo Bankinter ha alcanzado en 2023 un beneficio recurrente récord en su historia de 845 millones de euros, lo que supone un 51% más que en 2022, pese al impacto del nuevo impuesto al sector financiero, que para el banco fue de 77 millones de euros, según ha informado este jueves a la Comisión Nacional del Mercado de Valores (CNMV).

Cabe mencionar que en 2021 superó estas ganancias por el impacto extraordinario de la segregación de Línea Directa el grupo, que le llevó a registrar un beneficio de 1.333 millones de euros. Sin embargo, sin contabilizar este extraordinario, el beneficio de aquel año se reduce a 437 millones de euros.

Volviendo a 2023, la entidad explica que la favorable evolución de los tipos de interés, el incremento de volúmenes en todos los epígrafes del balance y una gestión "más activa" del patrimonio de los clientes han supuesto "sustanciales crecimientos" en los márgenes y mejoras en la rentabilidad y la eficiencia.

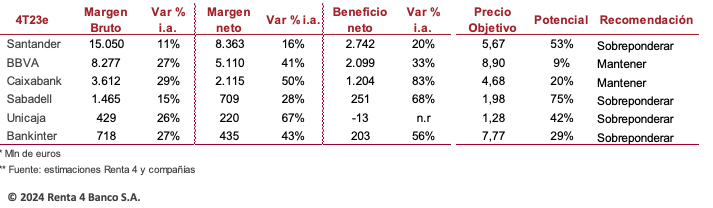

Así, el margen de intereses alcanzó los 2.213,5 millones de euros, que representa un 44% más que al cierre de 2022, mientras que el margen bruto (que engloba todos los ingresos), se elevó hasta una cifra récord de 2.660,5 millones de euros, con un 27,7% de incremento en el año. La tasa de crecimiento anual de este margen en los últimos cinco ejercicios ha sido del 13%.

Los ingresos por comisiones ascendieron a 817 millones de euros, siendo 196 millones procedentes del negocio de gestión de activos. Tras esto, destacan las del negocio de cobros y pagos, 182 millones de euros, con un 10% de incremento en el año, o las de operativa de valores, de 121 millones de euros, que crecen un 10%. Así, las comisiones netas ascendieron a 624,3 millones, un 3% más.

En cuanto al margen de explotación antes de provisiones, cerró el año en 1.667,2 millones de euros, un 43% más, tras absorber unos costes operativos que se incrementaron un 8%, como consecuencia de una "mayor retribución variable de la plantilla por consecución de objetivos, crecimiento en las aportaciones a la Seguridad Social y la asunción de los costes derivados de la creación de una nueva 'joint venture' en Portugal", explica el banco.

RATIOS

En cuanto a los diferentes ratios, la rentabilidad sobre recursos propios (ROE) alcanzó un "dato histórico" del un 17,1% desde el 12% de hace un año, con una rentabilidad sobre fondos propios tangibles (RoTE) del 18,2%.

La ratio de capital CET1 'fully loaded' alcanzó, por su parte, el 12,3%, frente al mínimo regulatorio del 7,8%.

Por lo que se refiere a la ratio de morosidad del grupo, se situó al cierre del ejercicio en el 2,1%, un punto básico por encima del nivel al que cerró en 2022. En el caso específico de España, la mora ascendió hasta el 2,4%, si bien Bankinter destaca que se encuentra "bastante por debajo" del dato medio del sector, que según el Banco de España se situaba a noviembre en el 3,57%. La cobertura de la morosidad era al cierre de año del 64,7%.

La ratio de eficiencia del banco se situó en un 37,3%, que compara "muy favorablemente" respecto al 44% de hace un año, dato que en España es del 34%.

Por último, Bankinter señala que la situación de liquidez es "óptima" y que dispone de un volumen de depósitos sobre créditos del 106%, frente al 102,8% de hace un año.

BALANCE

Los activos totales del grupo se sitúan al 31 de diciembre de 2023 en 113.011,6 millones de euros.

La cartera de créditos sobre clientes alcanza en el año los 76.885,7 millones de euros, un 3,6% más que hace un año. En España, la inversión crediticia del banco creció algo menos, el 1%, dada la mayor debilidad del mercado inmobiliario.

Por lo que se refiere a los recursos minoristas de clientes, se situaron en 81.574,8 millones de euros, con un crecimiento del 8,5% sobre le misma cifra de hace 12 meses.

El volumen de los recursos gestionados fuera de balance también experimentó un fuerte crecimiento del 18,1%, hasta los 43.937 millones de euros, gracias tanto a la captación de nuevo negocio como al trasvase dentro del banco desde otros productos.

LÍNEAS DE NEGOCIO

Por líneas de negocio, la mayor aportación al margen bruto del banco provino del área de empresas, cuya cartera de crédito alcanzó un volumen de 32.800 millones de euros, un 4,6% de incremento en el año.

En cuanto al negocio de Banca Comercial, la entidad cerró con un patrimonio gestionado de 103.000 millones de euros, lo que significa un 11% más que hace un año, con un patrimonio neto nuevo de 6.000 millones de euros, mientras que el negocio de banca patrimonial registró un volumen de 57.800 millones de euros de patrimonio gestionado, frente a los 51.100 de hace un año, y una captación neta de 3.200 millones.

En cuanto a banca 'retail' o minorista, el patrimonio gestionado alcanzó los 45.600 millones de euros, un 10,1% más sobre la misma cifra al cierre de 2022, y con un patrimonio neto nuevo captado en el año de 2.800 millones.

Por tipología de productos de banca comercial, Bankinter destaca que ha sido un "buen año" para la evolución de los recursos gestionados fuera de balance (fondos de inversión, propios y de terceros, fondos de pensiones, gestión patrimonial y sicavs). En concreto, el crecimiento de estos recursos fue en el año del 18%, o 6.700 millones de euros en números absolutos.

Desglosando por producto, los fondos de inversión propios crecieron un 15%; los fondos de terceros lo hicieron en un 18%; un 12% más los fondos de pensiones; y un 30% de crecimiento para el negocio de gestión patrimonial y sicavs.

CUENTA NÓMINA E HIPOTECAS

En cuanto a la evolución de la cartera de cuentas nómina, experimenta en el año una caída en cuanto al volumen de los saldos, 13.000 millones de euros frente a 16.700 millones en 2022, si bien el número de cuentas crece en un 4%. En los últimos cinco años, la cartera de esta modalidad se ha incrementado un 57%.

Por otro lado, Bankinter destaca que el saldo de las hipotecas residenciales sumaban a cierre de 2023 un total de 34.900 millones de euros, con un 3,5% de crecimiento en el año. En España, se ha producido una ligera caída del 0,1%, si bien se aprecia una "cierta recuperación" en el último trimestre.

En cuanto a la nueva producción hipotecaria generada en el año ascendió a 5.800 millones de euros, en cifras totales del Grupo, incluyendo EVO Banco, siendo un 39% de esas hipotecas a tipo fijo. Esto supone un 14% menos frente a la nueva producción de 2022, que fue un año muy positivo, y está en relación con la caída de la actividad en el mercado inmobiliario.

Asimismo, Bankinter Investment aportó 233 millones de euros al margen bruto del grupo financiero. Dentro de su negocio de inversión alternativa, la filial ha lanzado ya 23 vehículos estructurados

invertidos en diferentes proyectos de la economía real, con un capital comprometido de 4.700 millones.

Por geografías, Bankinter Portugal cerró 2023 con una cartera de inversión crediticia de 9.200 millones, un 16% más que hace un año, mientras que en Irlanda, donde el banco opera a través de Avant Money, la cartera llegó hasta los 3.000 millones, un 34% más. De este volumen de inversión, 2.200 millones correspondían a hipotecas, registrando un aumento del 41%.

Por otro lado, Bankinter Consumer Finance aportó 397 millones de euros al margen bruto del grupo, un 16% más que en 2022, mientras que la cartera de inversión se incrementó un 23% más, hasta los 6.800 millones de euros,

Por último, EVO Banco alcanzó en 2023 el 'break even' de su actividad, con unos ingresos por margen bruto que ascendieron a 66 millones de euros, un 78% más. La cartera de inversión alcanzó al cierre del ejercicio 3.393 millones de euros, un 25% más que en 2022