Ya hemos hablado en otras ocasiones de la importancia del PIB en la evolución de las bolsas. De hecho, en el largo plazo, el crecimiento del precio agregado de la renta variable debería ser similar al crecimiento del PIB potencial.

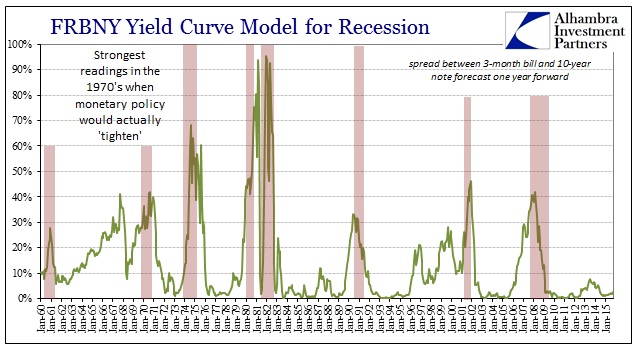

Pero, claro, teniendo en cuenta que la bolsa es un indicador adelantado de la evolución económica, necesitamos en cierta forma buscar indicadores económicos adelantados. En este sentido, la estructura de la curva de tipos de interés realiza un gran trabajo, de acuerdo con diferentes estudios. Así, todas las recesiones modernas han venido adelantadas por una inversión en la curva de tipos de interés.

En este contexto, entendiendo el buen termómetro del diferencial de tipos de interés 3 m - 10 YR o 2 YR - 10 YR, es importantes conocer cómo está la estructura de la curva, dada su elevada correlación con la rentabilidad a 12 meses de la renta variable:

Más relevante aún es la relación entre este indicador y la rentabilidad futura. Así, por ejemplo, históricamente diferenciales altos que reflejan una curva empinada han resultado en retornos por encima de la media en los 12 meses siguientes:

Porque, al fin y al cabo, y a pesar del ruido que hay, que habrá y que, en fin, siempre ha habido en los mercados financieros, lo importante son los fundamentales. En la vorágine del corto plazo es sencillo olvidarse. Pero a largo plazo, cuando el ruido se silencia, el precio vuelve, le cueste más o le cueste menos, siempre vuelve, a casa.

Y a veces esa casa puede dar incluso más miedo. Por eso vale la pena estar preparado.

¡Feliz semana!