- Las proyecciones de ventas y márgenes (como determinantes principales del flujo de caja libre)

- El coste de capital (al que se van a descontar los flujos de caja libres)

Como inicio para conocer sobre valoraciones les recomiendo la guía de valoración empresarial del blog del inversor, y para profundizar hay mucha literatura de finanzas, aunque mi favorita es la publicada por el profesor Aswath Damodaran del NYU.

¿Por qué invertir hoy en bolsa?

Hay cuatro razones de peso para el inversor value para invertir hoy en bolsa:

1) El coste del capital está en máximos:

El coste del capital se divide en dos componentes: el coste de la deuda y el coste del equity.

el coste de la deuda y el coste del equity.Los spreads de los bonos "investment grade", como se les conoce a los bonos emitidos por compañías con muy baja probabilidad de default(de no pagar), están a niveles tan altos, que han ocurrido en menos del 3% de ocasiones históricamente.

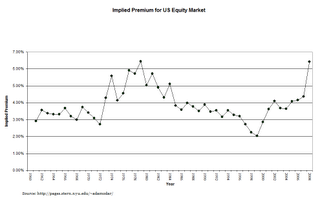

La prima implícita del riesgo de mercado (ERP), base para calcular el coste del equity, está en máximos, sólo superado por los niveles vistos en 1979. Aunque, poniéndolo en términos relativos, hoy la prima de riesgo es casi tres veces la tasa libre de ries go, algo prácticamente nunca visto en los más de cincuenta años que el profesor Damodaran hace su estudio.

go, algo prácticamente nunca visto en los más de cincuenta años que el profesor Damodaran hace su estudio.

A medida que el coste del capital baje esto se reflejará en las valoraciones de las empresas. El valor intrínseco de las empresas, sólo por efecto de una disminución del riesgo que hay en estos momentos descontado en el sistema, aumentará en el futuro.

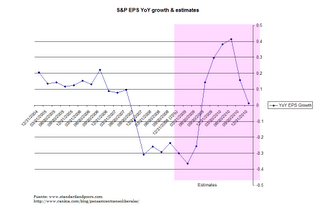

2) Las perspectivas d e ventas/márgenes de las empresas han sido rebajadas mucho. El año pasado, hasta bastante entrada la segunda mitad, la gente no contaba con una recesión, con algún presidente negándose a decir la palabra "crisis". Creo que hoy en día las expectativas en el colectivo son claramente negativas, y esto se ve reflejado en la bolsa.

e ventas/márgenes de las empresas han sido rebajadas mucho. El año pasado, hasta bastante entrada la segunda mitad, la gente no contaba con una recesión, con algún presidente negándose a decir la palabra "crisis". Creo que hoy en día las expectativas en el colectivo son claramente negativas, y esto se ve reflejado en la bolsa.

3) El motor de la bolsa, al igual que de la economía, es el dinero circulante. Hoy en día estamos viviendo una crisis de liquidez como nunca nuestra generación había experimentado. La cantidad de dinero que ha salido de la renta variable es inmensa, no sólo por temor, sino también por necesidades de liquidez que antes cubrían las instituciones financieras, y que ya no están dispuestas (¿capacidad?) de cubrir. Este ha sido un factor que ha contribuido a bajar los precios de las acciones a los deprimidos niveles que vemos hoy en día.

Así que, para el inversor de valor, este es un muy buen momento para invertir en bolsa. Para aquellos inversores que tengan tiempo de estudiar sus inversiones, es momento de tomar posiciones en compañías cuyo valor intrínseco no sea reflejado por el mercado. Para los que no tienen tiempo de hacer stock picking, es el momento de comprar un índice de bolsa diversificado de bajo coste (ETF). Sólo deben tener un poco de paciencia y ver como se cumple lo dicho por Warren Buffett: la bolsa está diseñada para transferir dinero de los "activos" a los pacientes.