![Educación financiera, la base de las buenas decisiones Educación financiera, la base de las buenas decisiones]()

Educación financiera, la base de las buenas decisiones

Todos encontramos natural que un niño aprenda el abecedario o a sumar. Son los fundamentos de su educación, las llaves que le abrirán las puertas a conocimientos más complejos que, a su vez, le permitirán tomar decisiones acertadas a lo largo de su vida.

![Rebote de la movilidad y de la actividad Rebote de la movilidad y de la actividad]()

Rebote de la movilidad y de la actividad

Las estrictas medidas de confinamiento comportaron contracciones económicas sin precedentes en nuestra historia moderna durante el 2T.

![Teletrabajo y productividad: un binomio complejo Teletrabajo y productividad: un binomio complejo]()

Teletrabajo y productividad: un binomio complejo

La COVID-19 y las medidas de distanciamiento social impuestas para frenar su avance han obligado a teletrabajar a un gran número de personas.

![¿Por qué sube la volatilidad? ¿Por qué sube la volatilidad?]()

¿Por qué sube la volatilidad?

El VIX, índice que mide la volatilidad del mercado de opciones sobre el S&P en el mercado de Chicago (CBOE), se mantuvo casi todo el mes de agosto en el entorno de los 22 puntos, sin grandes sobresaltos. Pero en las últimas sesiones de agosto la volatilidad empezó a repuntar.

![El avance necesario hacia un sector financiero verde El avance necesario hacia un sector financiero verde]()

El avance necesario hacia un sector financiero verde

A la vista del potencial impacto de la emergencia climática en la economía, el sector financiero deberá incorporar los riesgos medioambientales a su gestión integral de riesgos asociados a sus actividades (operacionales, de crédito, de reputación o de mercado).

![Salesforce como símbolo de un agosto extremo Salesforce como símbolo de un agosto extremo]()

Salesforce como símbolo de un agosto extremo

Salesforce, especializada en software empresarial, con especial foco en el llamado CRM (relación con el cliente) se une así a las grandes tecnológicas cuyo comportamiento en 2020 es sencillamente espectacular.

!["El SP500 solo puede subir" "El SP500 solo puede subir"]()

"El SP500 solo puede subir"

El gráfico de las cinco últimas sesiones del S&P muestra muy bien algo que viene siendo la regla en los últimos meses, desde abril.

![Walmart y el consumo americano Walmart y el consumo americano]()

Walmart y el consumo americano

Gráfico semanal de R4. No cabe duda de que el desplome de los tipos de interés reales de los bonos del Tesoro americano, del que hablábamos la semana pasada, conectándolo con la debilidad del dólar, ha ayudado a las Bolsas americanas a retornar a máximos en muy poco tiempo.

![La reactivación del tejido empresarial turístico La reactivación del tejido empresarial turístico]()

La reactivación del tejido empresarial turístico

Tras el shock que supuso la irrupción de la COVID-19, el tejido empresarial turístico redujo ostensiblemente sus niveles de actividad, destruyendo una gran cantidad de empleo y acogiéndose de manera masiva a los ERTE.

![Cómo y por qué medir el impacto social de una empresa Cómo y por qué medir el impacto social de una empresa]()

Cómo y por qué medir el impacto social de una empresa

Una empresa no es un ente aislado. Su actividad tiene un impacto en la sociedad que la rodea. Por ejemplo, el simple hecho de que tenga trabajadores incide de manera positiva en el empleo. Por eso se deben desarrollar políticas de responsabilidad social corporativa (RSC).

![Apple y la destrucción creativa Apple y la destrucción creativa]()

Apple y la destrucción creativa

Es imposible no ser un “fan” de la empresa de Cupertino ya que casi todos somos usuarios de sus magníficos productos, que nos facilitan la vida. Pero las cosas tienen un límite y, a estas alturas de la subida, nos cuesta recomendar la compra de Apple.

![Intel o los límites de las tecnológicas Intel o los límites de las tecnológicas]()

Intel o los límites de las tecnológicas

Intel, que ya sufrió un pequeño revés al anunciar Apple en junio que iba a fabricar sus propios chips en lugar de comprárselos a la compañía de Mountain View.

![Netflix y el mundo post-Covid Netflix y el mundo post-Covid]()

Netflix y el mundo post-Covid

Netflix, que presentaba sus resultados trimestrales el pasado jueves tras el cierre de la sesión, ha sido en parte responsable de ese mal tono de las tecnológicas.

![China se une a la euforia bursátil China se une a la euforia bursátil]()

China se une a la euforia bursátil

El Shanghai Composite es, junto al Nasdaq, el único índice importante que logra subir este año. El Nasdaq sube un 18,3% y el Shanghai Composite el 10,9% apoyado en este último caso en las fuertes subidas de la última semana.

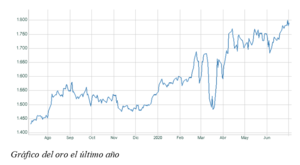

![El gráfico semanal: el oro supera los 1800 dólares El gráfico semanal: el oro supera los 1800 dólares]()

El gráfico semanal: el oro supera los 1800 dólares

En un ambiente bursátil muy positivo, con nuevas ganancias semanales en todos los índices, el oro también ha brillado con luz propia, y el pasado martes lograba superar los 1.800 dólares.