Estado de flujos de efectivo

Autor

Enrique Valls Grau

El estado de flujos de efectivo mide la capacidad de generación de caja de una empresa a lo largo de un periodo. Con ese propósito, recoge todas las partidas que implican una entrada y una salida de dinero.

Por tanto, el estado de flujos de efectivo es más difícil de manipular que la cuenta de resultados, ya que esta última depende de partidas que no implican necesariamente entrada y/o salida de dinero alguna.

Para realizar un análisis fundamental de una empresa que cotiza en bolsa, deberemos fijarnos en el estado de flujos de efectivo consolidado, puesto que tiene en cuenta el flujo de caja de la empresa matriz y todas las empresas que dependen de ella.

El estado de flujos de efectivo es de vital importancia para llevar a cabo un correcto análisis fundamental. De esta manera, sabremos si una compañía necesita endeudarse para ejecutar inversiones que le permitan crecer, o si se está endeudando para pagar dividendos, o si necesita de fuertes inversiones para mantener la actividad del negocio.

Partes del estado de flujos de efectivo

El estado de flujos de efectivo se divide en tres partes:

- Flujos de efectivo de las actividades de explotación: Incluye las entradas y salidas de dinero como consecuencia de la producción y venta de los bienes y/o servicios ofrecidos por la compañía. Es decir, aquí se incorporan las partidas directamente relacionadas con la actividad principal de la empresa. Las entradas de dinero serán, por ejemplo, por las ventas, mientras que las salidas se pueden corresponder con los costos de producción, el pago de planilla, entre otros.

- Flujos de efectivo de las actividades de inversión: Incluye los movimientos correspondientes a las inversiones de la empresa, y que buscan generar beneficios en el futuro. Las salidas de efectivo pueden provenir, por ejemplo, por la adquisición de equipo o maquinaria, mientras que las entradas de dinero pueden producirse por desinversiones.

- Flujos de efectivo de las actividades de financiación: Aquí se consignan aquellos movimientos relacionados con el pasivo y patrimonio. Así, un incremento de la deuda, por ejemplo, por la obtención de un financiamiento, genera una entrada de dinero. En cambio, la distribución de dividendos a los accionistas representa una salida de efectivo.

Método directo e indirecto

Los flujos de efectivo pueden representarse de dos maneras distintas:

- Método directo: Se especifican los cobros y pagos en sus diferentes categorías, por ejemplo, los ingresos por las ventas y los pagos a los proveedores.

- Método indirecto: Se parte del resultado antes de impuestos (de la cuenta de resultados) y se van sumando y restando partidas del beneficio que no representen una entrada / salida de efectivo.

Ejemplo de estado de flujos de efectivo

Flujo de efectivo de las actividades de explotación

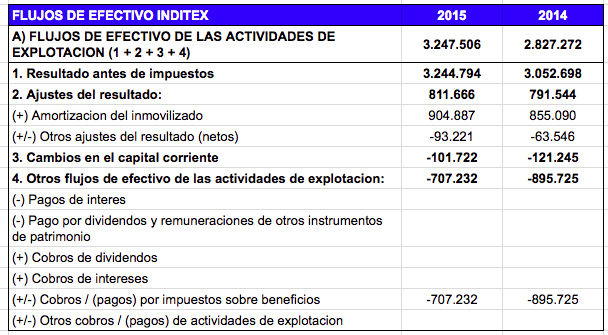

La mayoría de grandes empresas realizan el estado de flujos de efectivo por el método indirecto. Por tanto, se va a analizar este método tomando como referencia el estado de flujos de efectivo de Inditex, el cual utiliza el método indirecto:

Los flujos de explotación parten del resultado antes de impuestos (1). A continuación, se hacen ajustes al resultado (2) por partidas que no implican entradas/salidas de efectivo. Los cambios en el capital corriente (3) se refieren a variaciones de existencias, acreedores, activos y pasivos corrientes, etc.

Flujos de efectivo de las actividades de inversión

Los flujos de efectivo de las actividades de inversión se dividen en pagos por inversiones, cobros por desinversiones y otros flujos de las actividades de inversión.

Este apartado es muy importante porque informa sobre las inversiones necesarias que tiene que llevar a cabo una empresa para mantener la actividad del negocio. Las partidas que aparecen en el apartado 1 hacen referencia a:

- Empresas del grupo y asociadas y unidades de negocio: Son inversiones efectuadas para aumentar la participación en empresas del grupo y asociadas. Con el aumento de participación, se persigue incrementar los beneficios futuros de la matriz. Por tanto, normalmente es una inversión considerada como inversión de crecimiento.

- Inmovilizado material, intangible e inversiones inmobiliarias: También conocido como CAPEX, suele relacionarse con la inversión necesaria para mantener el flujo de efectivo de las actividades de explotación. Sin embargo, no siempre es así porque pueden tener cabida en esta partida inversiones destinadas a crecer en beneficios. En los informes financieros de las empresas suele venir reflejado el capital destinado a mantener el negocio y crecer.

- Otros activos financieros: Son inversiones de tipo financiero como concesión de préstamos, bonos, acciones, etc.

- Otros activos: Es la inversión en activos que no puede clasificarse en ninguna de las anteriores partidas.

El apartado 2 se refiere a las mismas cuentas anteriores cuando se desinvierte de ellas. Las desinversiones suceden por varios motivos: la firma ya no necesita un activo, esa inversión deja de ser todo lo rentable que se esperaba, el activo desinvertido ya no es un activo estratégico en la empresa, o se necesita dinero para hacer frente a una nueva inversión o pagar deudas.

Flujos de efectivo de las actividades de financiación

Los flujos de efectivo de las actividades de financiación se dividen en:

- Cobros (Pagos) por instrumentos de patrimonio.

- Cobros (Pagos) por instrumentos de pasivo financiero.

- Pagos por dividendos y remuneración de otros instrumentos de patrimonio.

- Otros flujos de efectivo de actividades de financiación.

El apartado 1 se relaciona con la emisión, adquisición, amortización y enajenación de acciones propias. La emisión representa una entrada de efectivo por la prima de emisión cobrada. La adquisición y enajenación son las compras y ventas al mercado de acciones propias.

Por último, la amortización significa hacer desaparecer acciones que la empresa tuviera en autocartera (acciones propias), pero solo representa salida de caja cuando se amortizan acciones con valor por debajo del nominal.

El apartado 2 se divide en emisión de deuda (entrada de efectivo) y devolución y amortización de deuda (salida de efectivo). Una emisión de deuda genera efectivo en la empresa, pero implica un aumento de las obligaciones de la firma, mientras que una amortización absorbe efectivo de la empresa, pero con ello se consigue eliminar deuda financiera de la entidad.

Si las dos partidas (emisión y amortización) tienen un valor similar, la compañía está pagando una deuda pendiente con la emisión de una nueva. Esto puede ser bueno o malo, dependiendo del diferencial de tipos de interés, pero, en cualquier caso, el nivel de deuda de la entidad se mantiene.

Por último, quedaría por explicar los otros flujos de explotación, inversión, financiación y el punto 3 del flujo de efectivo de financiación. En este sentido, los cobros y pagos de dividendos e intereses pueden incluirse en más de una partida. Lo realmente importante es identificar dónde son clasificadas estas partidas dado que cada empresa sigue su propio criterio.

Concepto |

Alternativas |

Intereses cobrados |

Flujo de Explotación / Flujo de Inversión |

Intereses pagados |

Flujo de Explotación / Flujo de Financiación |

Dividendos cobrados |

Flujo de Explotación / Flujo de Inversión |

Dividendos pagados |

Flujo de Explotación / Flujo de Financiación |

¿Por qué es valioso el estado de flujos de efectivo?

El estado de flujos de efectivo es importante por los siguientes motivos principales:

- Permite tener un panorama más completo sobre la solvencia de la empresa, en conjunto con la cuenta de resultados y el balance de situación.

- La empresa debe ser capaz de generar caja para cumplir con sus obligaciones periódicas y de corto plazo, por ejemplo, el pago a sus trabajadores o la amortización de deuda.

- Los accionistas e inversores en general verán con buenos ojos que una empresa cuente con un flujo de efectivo positivo porque eso significa que la firma cuenta con la liquidez necesaria para poder pagar dividendos.

- Es una herramienta que, a nivel interno, permitirá tomar decisiones. Por ejemplo, se podría identificar algún rubro del negocio que esté generando más salidas de dinero de lo previsto, por lo que se podrían tomar medidas, como un mayor control del gasto, para corregir dicha situación.

- Permite implementar mejores políticas de financiamiento, pues puede ser que la firma esté destinando mucho dinero a amortizar deuda. En ese sentido, podrían buscarse mejores condiciones de endeudamiento.

¿Cómo mejorar el flujo de efectivo?

Algunas medidas que podrían mejorar el flujo de efectivo son:

- Fortalecer el control interno, para monitorear de forma más cercana los gastos.

- Ajustar el ciclo de cobranzas, es decir, cobrar más rápido las cuentas por cobrar.

- Hacer proyecciones que se ajusten a la realidad de la compañía y que estén acorde con el ciclo de negocio (si es en expansión o consolidación). Siempre que los estimados sean realistas, se podrá cumplir luego con los objetivos.

- Hacer uso de la tecnología para llevar un registro de las entradas y salidas de dinero, así como para realizar proyecciones.

.

👉 ¿Y cómo se aplica el Estado de Flujos de Efectivo dentro de una empresa? Te lo explicamos en el siguiente artículo: Análisis fundamental en bolsa - Ratios, métodos y tipos de empresas.

¿Quieres referenciar esta definición?

Estado de flujos de efectivo, Enrique Valls, 06 de julio del '23, Rankia.com

Texto copiado